Ammortizzatori sociali: nel 2014 sono costati allo Stato 13,8 miliardi

In rapporto al Pil la spesa è cresciuta dallo 0,5% del triennio 2004-2006 all’1,6% del triennio 2011-2013

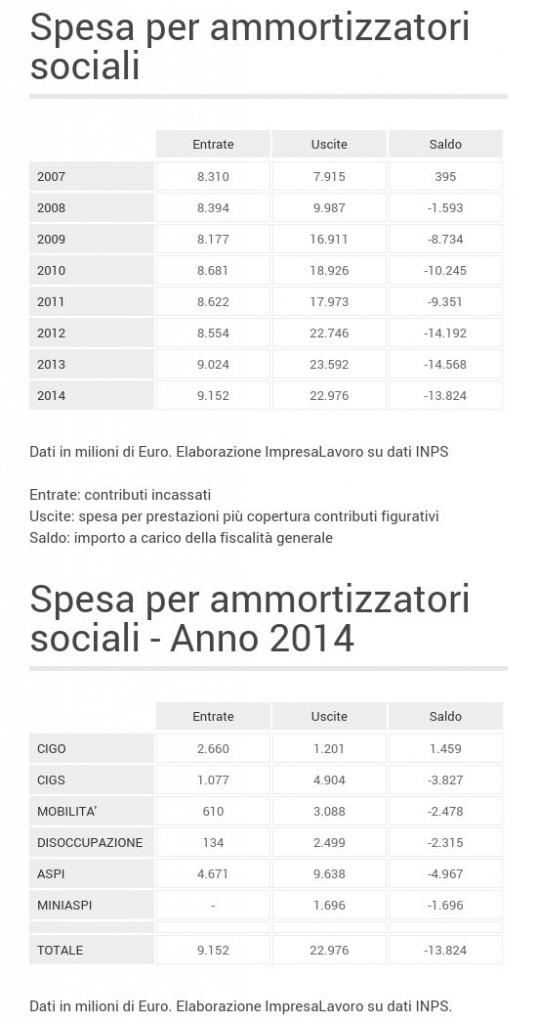

Nel 2014 la spesa per ammortizzatori sociali in Italia è stata complessivamente pari a 22 miliardi 976 milioni di euro (in calo di 0,6 miliardi rispetto al 2013, anno record) con un saldo negativo di 13 miliardi 824 milioni a carico della fiscalità generale dello Stato. Lo rivela una ricerca del Centro studi ImpresaLavoro, realizzata su elaborazione di dati Inps ed Eurostat.

Anche l’anno scorso il sistema è stato pertanto finanziato solo parzialmente dalle imprese (per una quota di 9 miliardi 152 milioni di euro), che sono state soggette a contribuzione a diverso titolo e in base a norme specifiche a seconda della diversa tipologia di intervento: 3 miliardi 737 milioni a copertura della cassa integrazione guadagni, sia essa ordinaria o straordinaria; 610 milioni a copertura dell’indennità di mobilità e la restante parte a copertura dell’indennità di disoccupazione e ASPI.

Nel triennio 2011-2013 la spesa per ammortizzatori sociali è stata in Italia di 432,17 euro per ciascun abitante, leggermente superiore alla media UE a 27 membri (411,84 euro). Nella classifica europea stilata su dati Eurostat, il nostro Paese risulta davanti a Regno Unito (198,86 euro per abitante) Portogallo (261,89 euro), Grecia (367,62 euro) e Germania (405,42) e dietro a Francia (599,48 euro) e Spagna (777,81).

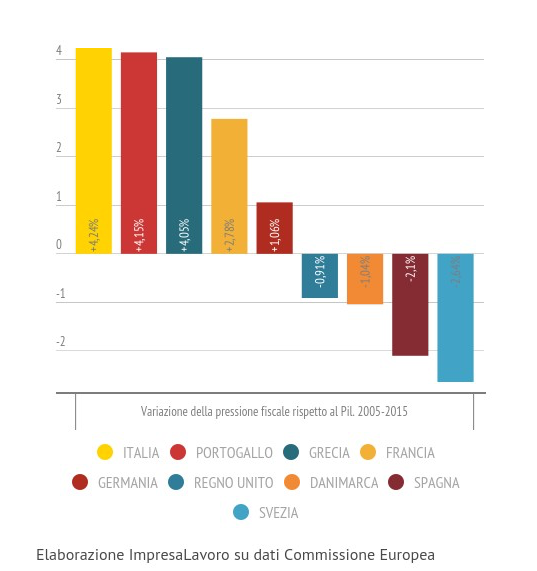

Dalla lettura dei dati Eurostat emerge soprattutto un dato significativo: se calcolata in rapporto al nostro PIL, la spesa italiana per ammortizzatori sociali è balzata dallo 0,5% del triennio 2004-2006 all’1,6% del triennio 2011-2013. Si tratta di un incremento superiore persino a quello registrato nella malandata Grecia (passata dall’1,2% al 2,0% del proprio PIL) e comunque in controtendenza rispetto a quanto avvenuto tra questi due trienni nel Regno Unito (spesa rimasta stabile allo 0,7%) e soprattutto in Germania (spesa scesa dal 2,1% all’1,3%) e Francia (spesa scesa dal 2,2% all’1,9%).

«Già nel 2010, il MEF rilevava che il sistema degli ammortizzatori sociali in Italia risulta eccessivamente oneroso (per le imprese e per lo Stato), poco universale, iniquo nei sistemi di finanziamento e inadeguato a fronteggiare il mutato contesto economico e produttivo» ricorda Massimo Blasoni, presidente del Centro studi ImpresaLavoro. «Mentre i beneficiari delle prestazioni corrispondono a un insieme circoscritto di soggetti (alcune categorie di imprese e alcune categorie di lavoratori), il sistema è finanziato in misura sempre più ampia dalla collettività nel suo complesso. Inoltre non vi è diretta corrispondenza tra flussi di entrata e in uscita nemmeno a livello di misure singole: le contribuzioni a carico delle imprese per la cassa integrazione guadagni ordinaria, ad esempio, coprono regolarmente anche le uscite (a favore dei lavoratori) per l’indennità di mobilità».