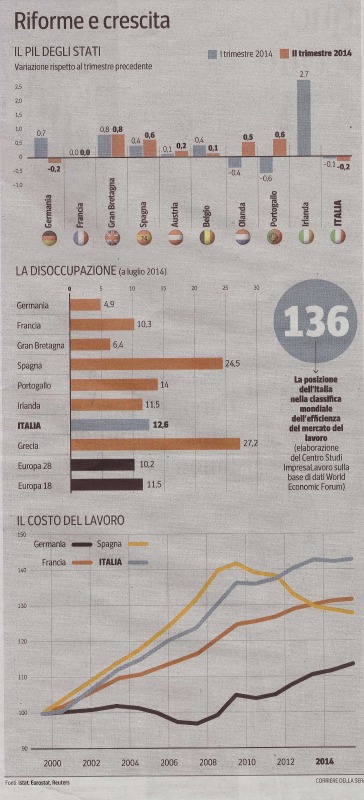

Nota di aggiornamento del Def deludente nelle proposte: urge delineare una strategia alternativa. Ecco quale

Giuseppe Pennisi, presidente del board scientifico di ImpresaLavoro, è stato docente di Economia al Bologna Center della John Hopkins University e alla Scuola Superiore della Pubblica Amministrazione. È Consigliere del Cnel e insegna all’Università Europea di Roma.