fisco

Local Tax inesistente? Ci costerà più dell’anno scorso

Redazione Edicola - Opinioni davide giacalone, fisco, libero, local tax, tasse

Davide Giacalone – Libero

Giugno, è ora di pagare. Naturalmente, come ogni anno, non si sa come e non si sa quanto. Il satanismo fiscale ha una sua maniacale coerenza, accompagnata da aspetti che potrebbero essere considerati intriganti, se solo si coltiva la passione delle messe nere. Nel 2015, fu detto l’anno prima, non ci saranno più l’Imu e la Tasi, sostituite da una tassa unica, la Local Tax (l’Ici era la stessa cosa, nel senso di “comunale”, e l’Imu era la stesa cosa, nel senso di “unica”: l’innovazione, quindi, stava nell’uso dell’inglesorum). La tassa anglofona, promisero, sarà facile e costerà meno. L’annuncio fu poi corretto: per il 2015 non ci sarà ancora la Local Tax, perché sarebbe sciocco bruciare un’idea cosi innovativa e brillante sulla pira della fretta.

Per andare sul sicuro, quindi, si replicherà la tassazione del 2014, ma con due novità: a. Questa volta i bollettini arriveranno precompilati, sicché il contribuente non dovrà fare altro che scucire; b. Le aliquote saranno fissate entro marzo, assieme all’approvazione dei bilanci comunali. Delusi? No, illusi. Perché nulla di tutto questo è avvenuto, visto che il termine per l’approvazione dei bilanci è slittato al 30 luglio, mentre le patrimoniali sulla casa (perché di questo si tratta: patrimoniali sul bene primario degli italiani, mascherate da esazioni per supposti servizi locali) si pagano entro il 16 giugno. E perché è pur vero che l’obbligo d’inviare i bollettini precompilati era stato fissato, niente popo di meno, che nella legge di Stabilità, ma neanche questi ci saranno, perché i Comuni non saprebbero che aliquota applicare. Già, ma la stessa cosa vale per il contribuente. Esatto: quindi meglio scaricare su di lui la colpa. Non vi pare geniale? Belzebù in persona s’è commosso, benché abbia sollecitato gli accoliti a non esagerare in sadismo.

Allora, come si deve fare? Il fisco stregonesco risponde: niente paura, ci date quello che ci avevate dato l’anno scorso, con le stesse modalità, tanto poi, con la seconda rata, vi facciamo avere l’entità del conguaglio, ovvero il di più che ci avreste dovuto dare fin dalla prima, ma che, con la scusa che nessuno vi ha detto a quanto ammontava, ci avete negato. Già, ma non doveva diminuire, la tassa? Occhio a fare certe domande, che potrebbe esserci una soprattassa peri creduloni. In contemporanea si dovrà anche inviare la dichiarazione dei redditi, che per molti doveva essere anche quella precompilata, esente da errori e senza controlli ulteriori nel caso in cui il contribuente avesse accettato i conti per lui fatti dal fisco.

Raccontammo il perché erano bubbole, che i controlli ci sarebbero stati comunque (sui dati originati da soggetti terzi, anche se accettati dal fisco) e che gli errori si sarebbero pagati: cento euro per ciascuno, salvo maggiore addebito per contestata evasione, nel qual caso sono dolori. Prima ci snobbarono, poi ammisero: è esattamente così. Dunque, alla fine, non sai se è meglio la dichiarazione precompilata esistente, dove se firmi sbagli e se non firmi sbagli, o il bollettino precompilato inesistente, perché il governante non fece i decreti e le circolari applicative, sicché il Comune incassante non sa dirti quanto gli devi, ma tu li devi comunque, anche se sei l’unico a non avere mancato ad alcun dovere.

Come volete che riparta un’economia in cui l’amministrazione pubblica non solo non riesce a far scendere le proprie pretese fiscali (previste in aumento per il 2016), ma neanche a dirti quanto le devi dare e come? E nessuno dica che si tratta di cose impreviste, perché le prevedemmo. Si tratta di un’amministrazione incapace e arrogante, al servizio di un gettito il cui unico obiettivo è inseguire e coprire la spesa. In condizioni di almeno parziale serietà il governo, persa ogni possibilità di mantenere fede alle promesse, dovrebbe, se non altro, licenziare i responsabili. Non lo fanno perché i licenziati farebbero ricorso, dimostrando che irresponsabili sono i governanti.

Lavoro, un Paese che tassa troppo

Redazione Editoriali cuneo fiscale, fisco, lavoro, massimo blasoni, metro, tasse

Massimo Blasoni – Metro

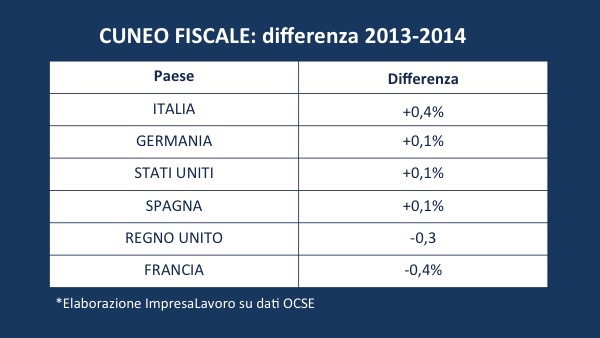

Al netto della “narrazione” cara al premier Renzi, in Italia il carico fiscale sul lavoro non accenna a diminuire. Tra il 2013 e 2014 è addirittura aumentato del +0,4%, toccando il livello record del 48,2% rispetto al costo del lavoro: significa che quasi metà di quanto gli imprenditori pagano per le buste paga dei lavoratori se ne va in tasse e contributi sociali. La nostra elaborazione degli ultimi dati Ocse dimostra come l’Italia sia l’unico grande Paese europeo che registra una crescita consistente del cuneo fiscale. Quest’ultimo, infatti, diminuisce in Francia (-0,4%) e Regno Unito (-0,3%) mentre resta sostanzialmente invariato in Germania (+0,1%) e Spagna (0,1%).

Continua a leggere su Metro.

Fisco nemico della famiglia: 640 euro in più in cinque anni

Redazione Scrivono di noi Avvenire, famiglia, fisco, impresalavoro, maurizio carucci, tasse

Maurizio Carucci – Avvenire

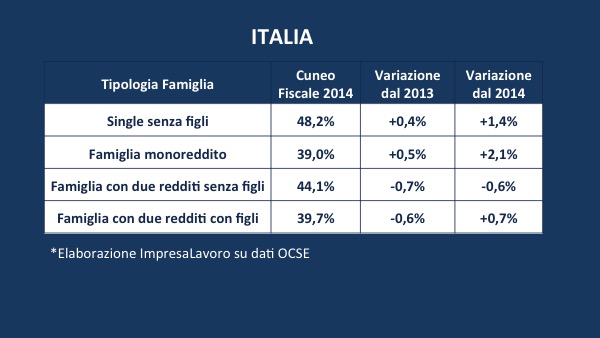

Che le politiche fiscali italiane non fossero “amiche” delle famiglie si sapeva. Ora arriva anche la certezza “scientifica”. Una famiglia monoreddito con figli ha in media pagato al fisco 640 euro in più di cinque anni prima. Contrariamente agli altri Paesi europei, in Italia il carico fiscale aumenta soprattutto per le famiglie monoreddito con figli (+0,5%) e i single con reddito sopra la media. Ne consegue che il bonus fiscale degli 80 euro ha paradossalmente prodotto effetti distorsivi, colpendo quanti sono costretti a mantenere una famiglia con un solo stipendio. Cioè quelli che maggiormente avrebbero dovuto godere degli effetti del bonus.

Lo certifica il documento del Centro studi ImpresaLavoro sul cuneo fiscale. Ed è l’ennesima dimostrazione, supportata dall’autorevolezza dei dati Ocse, della schizofrenia del sistema fiscale italiano. Tendenza dimostrata anche da un altro dato: rispetto al 2009 le famiglie monoreddito con figli hanno subìto un aumento (+2,1%) superiore a quelloper i single a redito elevato (+1,8%) emedio (+1,4%). La crescita del cuneo fiscale, insomma, finisce per penalizzare quei nuclei familiari che vivono con un solo stipendio e che invece andrebbero aiutate.

In valori assoluti, nel 2014 una famiglia con figli a carico e un unico reddito (in media pari a 32.462 euro) ha infatti sopportato un cuneo fiscale pari a 11.800 euro. Persino un single con un reddito medio e senza figli a carico ha avuto un incremento più contenuto. In conclusione, in Italia vengono varati provvedimenti contrari a quei principi sanciti dalla nostra Costituzione sulla tutela della famiglia e dei figli. In particolare, si continuano a scaricare sui nuclei familiari le contraddizioni delle scelte economiche. E ad attuare politiche fiscali che non rispondono affatto alla crisi economica e demografica.

Intervista a Simone Bressan – Radio Vaticana

Redazione Media famiglia, famiglie, fisco, impresalavoro, radio vaticana, simone bressan

Radio Vaticana – Intervista a Simone Bressan, direttore di ImpresaLavoro

Cuneo fiscale: sotto il Governo Renzi aumento del +0,4%. Toccato il livello record del 48,2% del costo del lavoro

Redazione Studi cuneo fiscale, fisco, impresalavoro, lavoro, massimo blasoni, tasse

ANALISI

In Italia il carico fiscale sul lavoro continua a crescere: tra il 2013 e 2014 è aumentato del +0,4%, toccando il livello record del 48,2% rispetto al costo del lavoro: significa che quasi metà di quanto gli imprenditori pagano per le buste paga dei lavoratori se ne va in tasse e contributi sociali. Lo rivela una ricerca del Centro studi ImpresaLavoro che, elaborando gli ultimi dati Ocse, dimostra come l’Italia sia l’unico grande paese europeo che registra una crescita consistente del cuneo fiscale. Quest’ultimo, infatti, diminuisce in Francia (-0,4%) e Regno Unito (-0,3%) mentre resta sostanzialmente invariato in Germania (+0,1%) e Spagna (0,1%).

La pressione fiscale per i lavoratori si è effettivamente ridotta soltanto per alcune fasce di popolazione, in particolar modo per i single a basso reddito (il calo è compreso tra il -2,3% e il -2,5%) e le famiglie con due redditi (con una riduzione tra il -0,6% e il -0,7%). Risulta invece in aumento per le famiglie monoreddito con figli (+0,5%) e i single con reddito medio o sopra la media (rispettivamente +0,4% e +0,5%). Ne consegue che il bonus fiscale degli 80 euro deciso dal governo Renzi ha paradossalmente prodotto effetti distorsivi, colpendo quanti sono costretti a mantenere una famiglia con un solo stipendio.

Va poi osservato che, rispetto al 2009, l’unica categoria che si è vista diminuire il cuneo fiscale è quella dei single a basso reddito (-1,1% senza figli e -0,2% con figli) mentre le famiglie monoreddito con figli hanno subìto un aumento (+2,1%) superiore a quello per i single a reddito elevato (+1,8%) e medio (+1,4%). Per le famiglie con due redditi l’incremento è compreso tra lo 0,6% e lo 0,7%. La crescita del cuneo fiscale finisce insomma per penalizzare quelle famiglie che vivono con un solo stipendio e che invece andrebbero aiutate.

In valori assoluti, nel 2014 una famiglia con figli a carico e un unico reddito (in media pari a 30.462 euro) ha infatti sopportato un cuneo fiscale pari a 11.880 euro, circa 640 euro annui in più di quello che sarebbe stato se l’incidenza del fisco fosse rimasta ai livelli del 2009. Persino un single con un reddito medio e senza figli a carico ha avuto un incremento più contenuto (+426 euro verso gli attuali 14.683 euro). L’aggravio rispetto al 2009 è inferiore per le altre categorie di famiglie, che hanno subìto un trattamento più favorevole proprio tra il 2013 e il 2014. Anche per loro, tuttavia, di aumento si tratta: tra i 243 e i 306 euro annui. Solamente i single sotto la media pagano di meno, in proporzione, rispetto al 2009 (con un risparmio quantificabile, sui redditi 2014, tra i 40 e i 225 euro) mentre i redditi più alti hanno avuto l’incremento più consistente (+916 euro).

Se le famiglie italiane vivessero all’estero si troverebbero in condizioni decisamente migliori. Grazie a un cuneo fiscale inferiore rispettivamente di 6 e 5 punti percentuali, una famiglia monoreddito con figli che vivesse in Germania o Spagna e con uno stipendio lordo di 30.400 euro si ritroverebbe in tasca tra i 1.250 e i 1.570 euro in più ogni anno (tra i 104 e i 130 euro in più al mese). Lo spread con Regno Unito è ancora più ampio: a parità di condizioni reddituali lorde, una famiglia di Londra risparmierebbe in tasse 3.783 euro all’anno (315 euro al mese). Tra le grandi economie, solo la Francia fa peggio di noi: qui un nucleo monoreddito con figli a carico pagherebbe in tasse 466 euro in più ogni anno.

Un’ipotetica famiglia che avesse invece due redditi da lavoro, uno full time e uno part-time, non troverebbe condizioni peggiori di quelle italiane. Qui il cuneo fiscale pesa per il 39,7% del reddito lordo con un valore di 16.072 euro. In Francia si risparmierebbero 855 euro, in Germania 445 euro, in Spagna 1.296 euro e nel Regno Unito addirittura 6.800 euro.

Per Massimo Blasoni, presidente del Centro Studi ImpresaLavoro, «questi dati dimostrano come il nostro paese continui a tassare troppo, e spesso più di tutti gli altri, i fattori produttivi e il lavoro in particolare. Per molti anni si è discusso di un possibile riequilibrio del sistema di tassazione, con lo spostamento della pressione fiscale dal lavoro ai consumi. Quel che è accaduto concretamente è che la pressione sui consumi è aumentata grazie all’innalzamento delle aliquote Iva (e probabilmente crescerà ancora) mentre non è diminuita e si è in alcuni casi inasprita quella sul lavoro. La manovra degli 80 euro è servita a poco: come abbiamo visto ha dato poco e male ad alcuni ma ha tolto ad altri»

Tutti i guai della precompilata

Redazione Editoriali davide giacalone, dichiarazione dei redditi, fisco, impresalavoro, precompilata, semplificazione, tasse

Videocommento di Davide Giacalone

La trappola della “precomplicata”

Redazione Edicola - Opinioni davide giacalone, dichiarazione dei redditi, fisco, libero, tasse

Davide Giacalone – Libero

Siete prediffidati, non crediate alla precompilata. Agli italiani che accetteranno l’oracolo del fisco, apponendo la propria firma in calce a quel che l’erario chiede, rinunciando a ogni modifica e ulteriore detrazione, quindi anche a far valere le spese mediche eventualmente sostenute, si dice che, in quel modo, eviteranno ogni successivo controllo. Non è vero. Fate attenzione, perché delle bugie che racconta il fisco si pente solo con congruo ritardo. E senza pagare le ammende che pretende dai contribuenti.

Definimmo «precomplicata» quella che s’annunciava come precompilata perché il lavoro non lo ha fatto l’Agenzia delle entrate, che ne mena vanto, ma i sostituti d’imposta. Vale a dire i privati cittadini, per loro i commercialisti, le imprese, i datori di lavoro e, per quel che riguarda i pensionati, le rispettive casse. A una settimana dalla scadenza non era ancora disponibile il modello della CU, la certificazione unica, che ha sostituito la CUD, certificazione unica dipendenti. Tanto è vero che molti di noi hanno ricevuto (o inviato) certificazioni provvisorie e non a norma. Pazienza? Un corno, perché con il nuovo sistema si pagano 100 euro di multa per ogni errore. E il cielo non voglia che oltre a essere irregolare sia pure errata, perché, in quel caso, il contribuente risponde anche di quel che non ha fatto, ma ricevuto. Da qui le missive inviate, per dire: scusate, mi pare sia tutto a posto, ma il modello che mi avete inviato non è quello voluto dall’autorità preposta. Anche nel caso in cui s’accetti l’oroscopo fiscale, trovato nel cassetto digitale, questo non significa affatto che saranno esclusi i controlli. A chi lo sostiene si dovrebbe contestare il raggiro collettivo, perché sono sempre passibili di controlli e accertamenti i presupposti della dichiarazione, inviati all’amministrazione. Ed è la dimostrazione che la rivoluzione di cui parla la direttrice dell’Agenzia, Rossella Orlan di, altro non è che un assemblamento d’informazioni, fornite dai privati.

Esempio: la tua banca mi ha detto che hai un mutuo e tu mi hai detto che sei residente nella casa cui quel mutuo si riferisce, io fisco ho usato quelle informazioni per precompilarti la dichiarazione, ma non ne rispondo, perché sei tu banca e tu cittadino che me le hai date. Che, in compenso, sono sventolate minacciosamente verso quanti osino cambiarne anche un solo rigo. Magari, come detto, per detrarre le spese mediche. E non solo saranno controllati, ma ne risponderanno personalmente i consulenti che lo aiuteranno a farlo, siano essi commercialisti o Caf. I quali sono professionisti che il fisco s’era abituato ad utilizzare come esattori, il cui costo era ed è a carico del tassato, al punto da non sopportarne la funzione quando tornano a svolgere il loro genuino mestiere: aiutare il contribuente ad adempiere i propri doveri, senza, però, versare nulla più di quel che si ritiene dovuto. Fate pure, dice il fisco, ma se commettete un errore pagate in due: il contribuente e il complice.

È giusto? Secondo me no, ma ammetto che ci potrebbe anche stare, se l’amministrazione fiscale non si distinguesse a sua volta per grossolana demagogia ed enormità degli errori. Leggo che la dottoressa Orlandi prende le distanze dai blitz stile Cortina. «Abbiamo cambiato atteggiamento», dice. Il modo giusto per perseguire l’evasione fiscale è un altro, usando le banche dati. Ma va?! Noi lo sostenevamo allora, ma finimmo sommersi dalla marea retorica e stucchevole del dagli all’evasore, con il direttore dell’Agenzia che magnificava l’operazione. Sostenevamo allora quel che l’Agenzia dice oggi: è roba spettacolare, ma inutile. Solo che noi ci beccammo le accuse di volere proteggere gli evasori, lanciate da un’opinione pubblica da cotanto ufficio diseducata al rispetto dell’onorabilità di ciascuno. Direi che non guasterebbe ricevere le scuse. Se la cosa risulta complicata, possiamo inviarne una bozza, precompilata.

Ci indigniamo per gli 8mila evasori totali ma sono gli stessi del 2013

Redazione Edicola - Opinioni davide giacalone, evasione, fisco, libero, tasse

Davide Giacalone – Libero

Quando le fiamme gialle scoprono evasori e malfattori i contribuenti e le persone oneste gioiscono. Se fanno due conti e mettono in moto la memoria, poi un po’ s’ammosciano e indignano. Nel Rapporto annuale della Guardia di Finanza si legge che nel 2014 sono stati scoperti 8mila evasori totali, 17.802 reati tributari e 13.062 denunciati (146 arrestati). Il dato relativo agli evasori totali è in linea con quello degli anni scorsi (ad agosto del 2013 comunicarono di averne trovati 4.933, da gennaio). Ci sarà pure una fabbrica di evasori totali, ma al ritmo di 8mila l’anno dovrebbero pur diminuire. Invece no. A integrare il plotone è probabile ci siano molti casi di piccola taglia, che fanno numero, ma non promettono gettito. Guardiamo quello.

Nel 2013 l’Agenzia delle entrate rese noto che dal 2000 al 2012 si erano accumulati 807,7 miliardi sottratti al fisco. Da quella montagna, però, si dovevano togliere 193,1 miliardi, perché i contribuenti interessati avevano già dimostrato di non doverli; 69,1 erano stati pagati; 20,8 erano ancora in contestazione. Già si scende da 807,7 a 524,7. Si tolgano altri 107 miliardi, perché dovuti da soggetti falliti, quindi a decidere sarebbero dovuti essere i giudici fallimentari, escludendosi le normali procedure di recupero. 19 miliardi erano già stati rateizzati, quindi in corso di riscossione. Da 807,7 si passava a 398,7. Che non è la stessa cosa. È un conto della serva, ma utile a capire che una cosa è l’evasione contestata, altra quella accertata. Una cosa è l’evasione accertata (con sentenza), altra quella recuperata.

L’effettivamente recuperato è il solo dato decisivo, giacché il resto è supposizione o mal funzionamento della macchina pubblica. Veniamo, ad esempio, al Matteo Renzi che dice: non ci saranno nuove tasse. Nei documenti del suo governo (spero li abbia letti), in approvazione domani, c’è scritto che la pressione fiscale crescerà. Nel 2014 è arrivata al 43,5% del prodotto interno lordo; nel 2015 resterà al 43,5, nel 2016 arriverà al 44,1. Il tutto, meglio non dimenticarlo, calcolato su un Pil crescente. Bene, cioè: male. Ma potrebbe anche essere una buona notizia, se l’aumento della pressione fosse dovuto a recupero dell’evasione. Così non è, però, e ciò a causa del meccanismo prima sbozzato: cifre altissime nelle contestazioni, ridotte assai nelle riscossioni. Crescenti sono solo i soldi presi alle persone per bene: +93% dai fondi pensione (i nostri risparmi), 1,1 miliardi nei primi due mesi del 2015.

Torniamo al Rapporto, per averne conferma. I militi contabilizzano in 4,1 miliardi (2014) frodi e sprechi ai danni dello Stato. Fra le frodi vanno inclusi i contributi illecitamente percepiti, per 666 milioni da fonte europea e per 618 da fonte nazionale. Nel corso delle indagini sono stati posti sotto sequestro 161 dei primi e 164 dei secondi. Queste cifre, già nettamente inferiori al teoricamente contestato, non possono essere incamerate dall’erario, perché in attesa che si sappia se ha ragione la Guardia di Finanza o il contribuente. Nel caso sia il secondo, non è escluso che sia schiantato, prima di saperlo. Stesso discorso per gli appalti in odor d’irregolarità: hanno controllato contratti per un ammontare di 4,6 miliardi e ne hanno denunciati per 1,8. Questi sono reati penali, la cui notizia emerge nel 2014, sicché ci rivediamo attorno al 2020 (se va bene), per sapere come è andata a finire. Nel frattempo gli innocenti vivranno l’inferno e i colpevoli si daranno da fare, per mettere al sicuro il maltolto.

Una cosa, però, la si ottiene subito: questi numeri verranno presi come oro colato da quelli che hanno interesse a descriverci come un popolo di zozzoni delinquenti. Eccolo, il ritratto di un Paese in cui tutti denunciano, tutti s’indignano e tutti sono certi che italiani siano solo gli altri. Gli onesti sono la gran maggioranza, ma non hanno diritto di parola, altrimenti tacciati di volere negare il dilagare del crimine, quindi d’esserne complici. Avessero la forza di contare esigerebbero una riformina, banale e decisiva: giustizia funzionante. In quanto al Fisco, gli onesti sanno che la pressione che subiscono è superiore alla media ufficiale, visto che gli altri continuano a non pagare.

Nuova stangata sulla casa e crolla il prezzo del mattone

Redazione Scrivono di noi casa, fisco, immobili, impresalavoro, libero, tasse, tobia di stefano

Tobia De Stefano – Libero

«Non esiste nel modo più categorico che ci sia un aumento delle tasse». Renzi ci prova. Rassicura. E anche nell’ultima intervista nel giorno di Pasqua, in vista del prossimo varo del Def, sparge ottimismo sulla pressione fiscale. Eppure non passa giorno senza che arrivi un dato economico che confuta la tesi del premier. L’ultimo riguarda il bene più amato dagli italiani, il mattone, e sottolinea che pure nel 2014 le tasse sulla casa sono aumentate di un altro 10 e passa per cento.

Secondo le elaborazioni del centro studi liberale «ImpresaLavoro», il peso delle principali imposte di natura patrimoniale (legate cioè alla proprietà o possesso, indipendentemente dal reddito generato) sugli immobili è passato dai 24,6 miliardi del 2013 ai 27,5 dello scorso anno. Analizzando i numeri nel dettaglio si possono notare almeno tre tendenze tuttora in atto. Innanzitutto la relazione inversamente proporzionale tra la pressione fiscale e il valore degli immobili. Più cresce la prima più si riduce il secondo. Nel 2013 il valore complessivo degli immobili di proprietà delle famiglie italiane era pari a circa 5.500 miliardi (in calo rispetto ai 5.900 miliardi del 2011) e per il 2014 si prevede un altro dato negativo: 3,9% a quota 5.300 miliardi di euro. Quindi la mappatura fiscale.

Negli anni, infatti, la graduale riduzione delle transazioni immobiliari ha comportato un calo del gettito Iva (che dal 2011 al 2014 si è dimezzato) e delle imposte di registro, ipotecarie e catastali. Mentre le nuove imposte hanno aggravato e non di poco la pressione fiscale sulle famiglie italiane proprietarie di un immobile. Qualche esempio? La sostituzione della Tarsu (ultimo anno di applicazione 2012) con la Tares, che nel 2014 è diventata Tari ha comportato un ricarico linale complessivo sui soggetti passivi di circa 2 miliardi all’anno. Oppure la Tasi. La sua introduzione, nel 2014, ha generato un gettito aggiuntivo di 4,6 miliardi. Insomma, visto come sono andate le ultime novità c’è di che preoccuparsi per le prossime.

La «Local tax» per unificare Imu e Tasi e la riforma delle rendite catastali. C’è il rischio concreto di ritrovarci di fronte a un altro salasso. Tanto che l’ufficio studi di «ImpresaLavoro» avverte: «Gli effetti della futura riforma delle rendite, ancora non delineata nelle sue caratteristiche essenziali, dovrebbero essere valutati accuratamente al fine di prevenire conseguenze indesiderate di tipo sperequativo, nonché di un ulteriore possibile incremento sostanziale e generalizzato del gettito connesso».