Spread, la crisi ci è costata 50 miliardi

di Antonio Signorini – Il Giornale

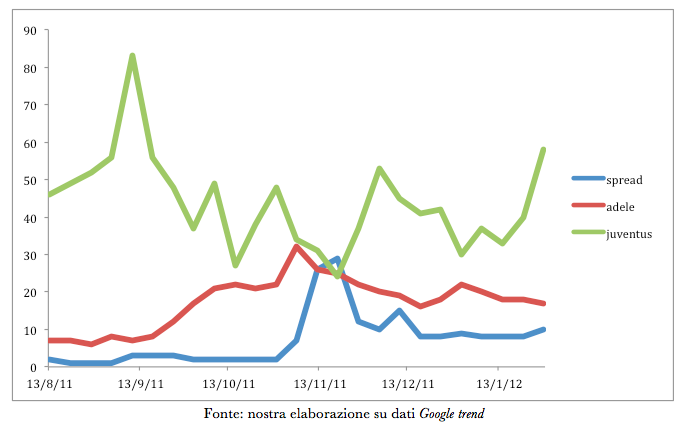

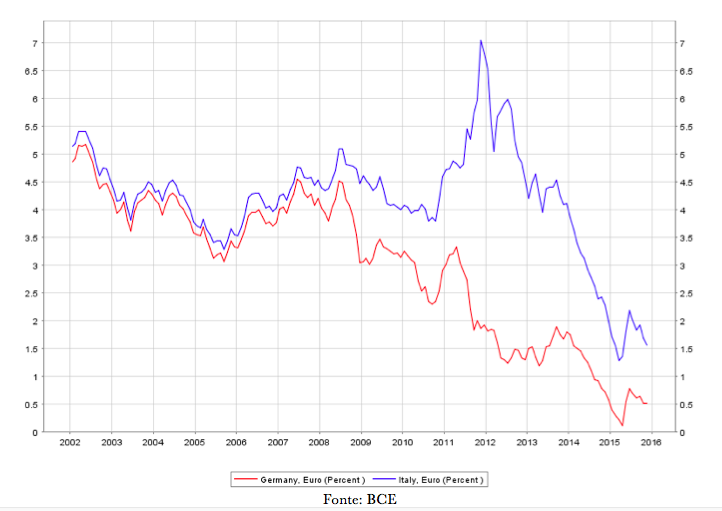

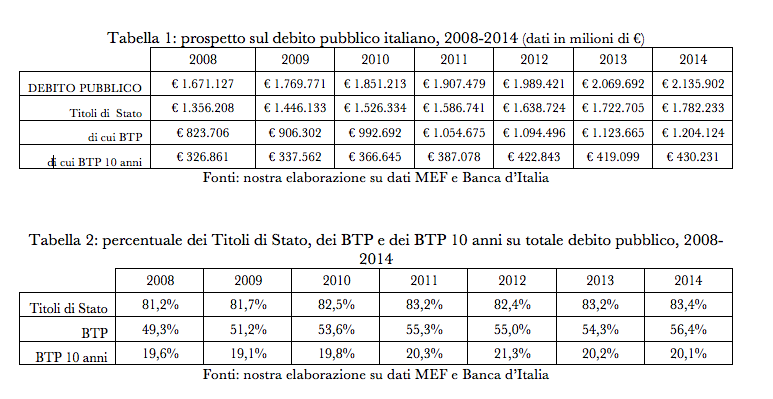

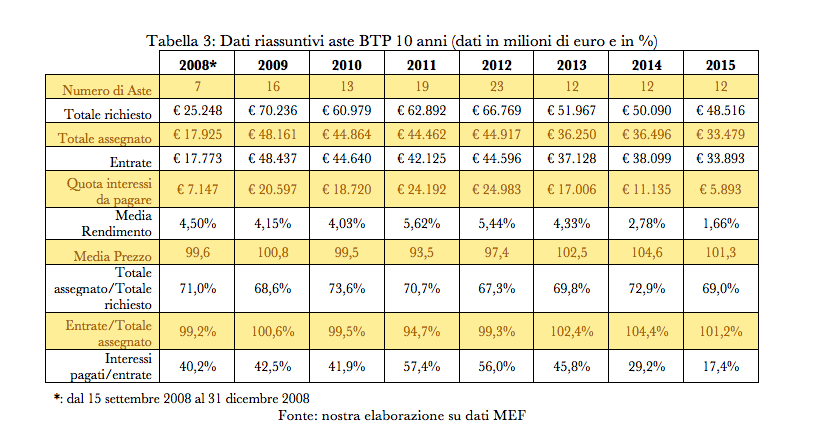

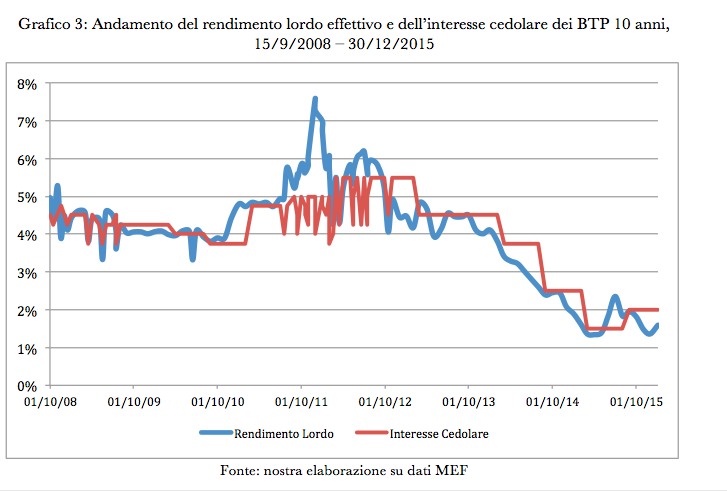

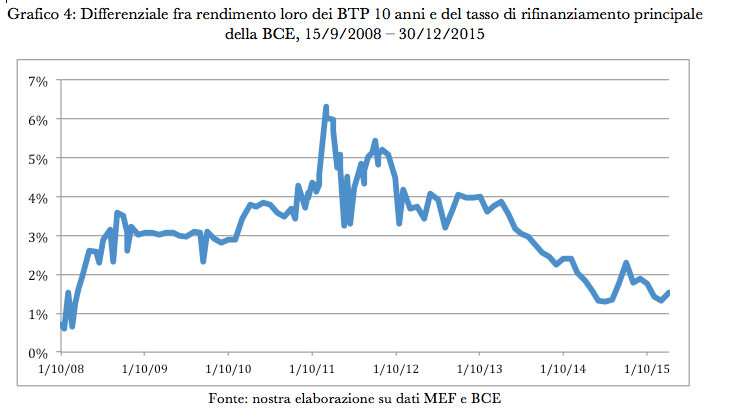

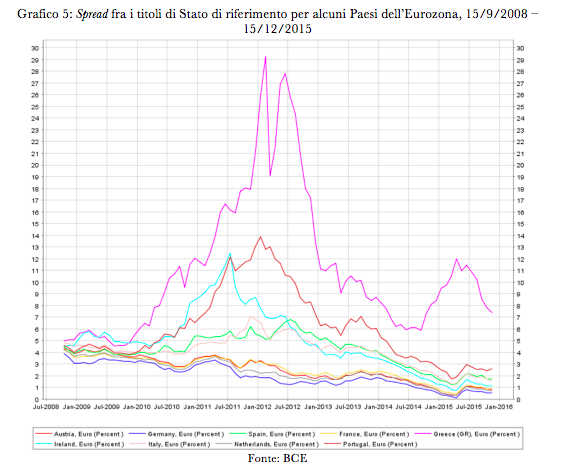

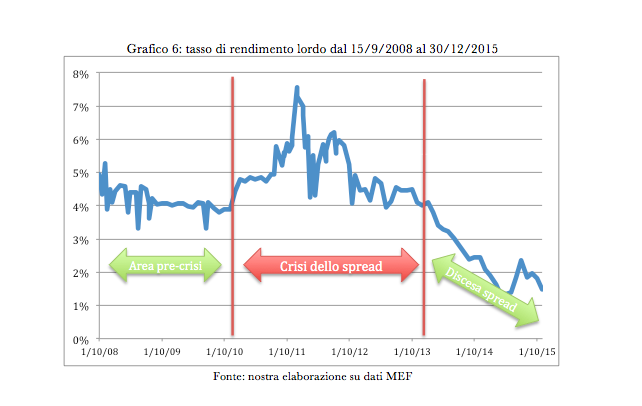

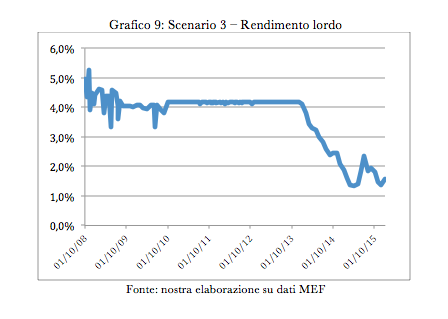

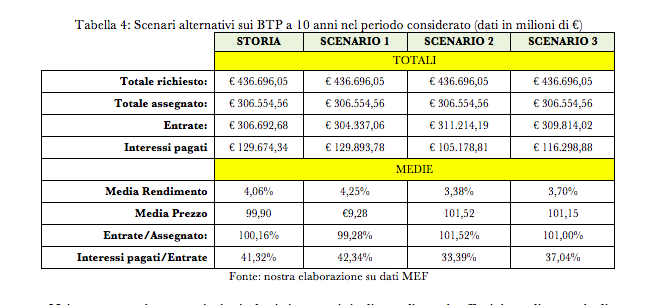

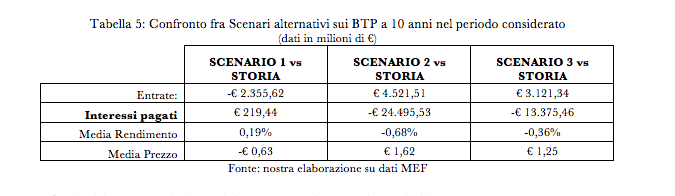

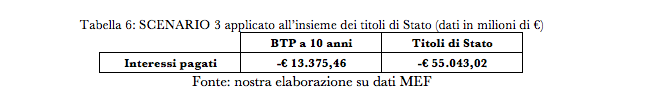

La crisi dello spread, cioè l’esplosione degli interessi sul debito pubblico italiano, è costata alle casse dello Stato 50 miliardi di euro. Cifra che rappresenta la differenza tra la spesa degli interessi nel clou dell’emergenza e quanto lo Stato avrebbe pagato per il servizio del debito in una situazione normale. La stima è contenuta in una analisi realizzata centro studi ImpresaLavoro. Gli anni presi in considerazione sono quelli dal 2008 al 2015. Il primo picco della crisi nel 2011, con i tassi dei Btp decennali a rendimenti di cinque punti superiori rispetto a quello dei Bund tedeschi. Il governo Berlusconi fu costretto alle dimissioni e si insediò Mario Monti. Gli spread tornarono comunque a salire fino a quota 537.

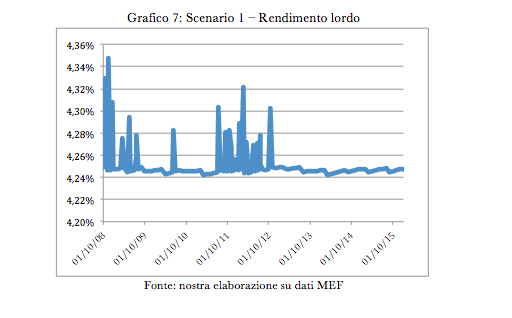

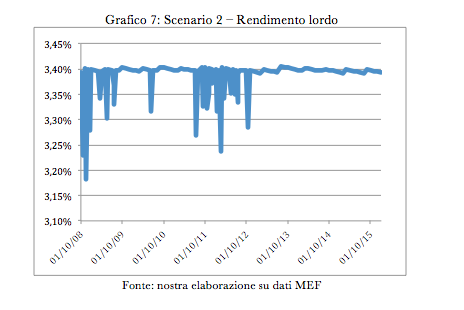

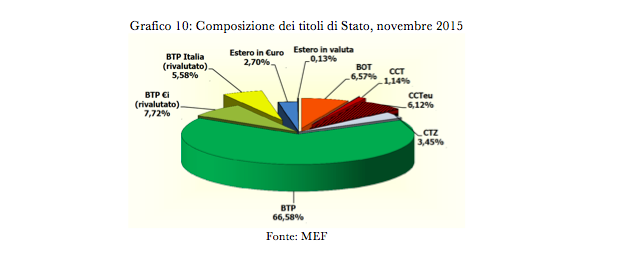

Per capire cosa ha significato per le casse pubbliche, quindi per i cittadini, ImpresaLavoro ha ipotizzato uno scenario diverso, applicando al periodo 2011/2013 la media del prezzo cedolare e del prezzo di aggiudicazione del periodo 2011/2013, su tutti i titoli di Stato. La differenza in spesa per interessi che emerge è appunto 50 miliardi. Una spirale che ci avrebbe portato a picco, se Mario Draghi non avesse proposto e ottenuto il Fondo salva Stati annunciando che la Bce avrebbe fatto «tutto il necessario» per salvare 1’euro. Cinquanta miliardi sono la misura della sfiducia degli investitori internazionali nei confronti dell’Italia.

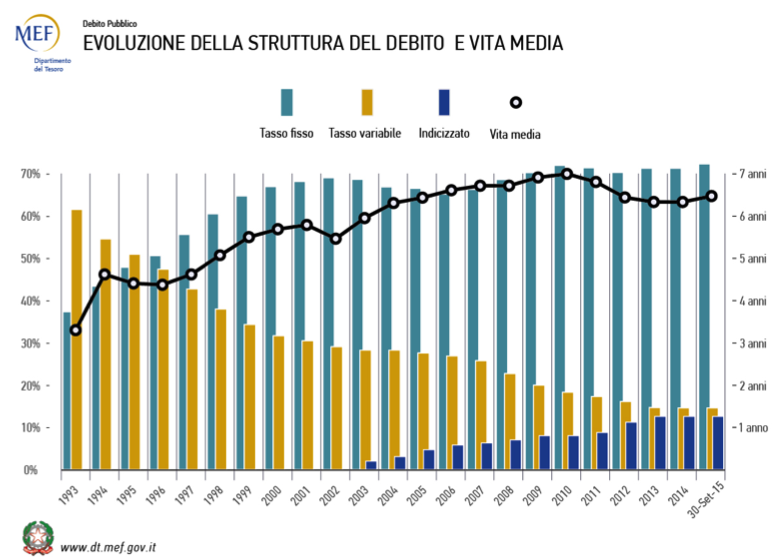

E il sostegno di Francoforte non può essere l’unica soluzione, sottolinea Massimo Blasoni, presidente del centro studi ImpresaLavoro. «Nei primi undici mesi del 2015 – sottolinea l’imprenditore – il nostro debito pubblico è aumentato di ulteriori 76 miliardi di euro e per ora scende soltanto nelle previsioni del governo, tutte da confermare, per gli anni a venire. Una riedizione di quanto avvenuto nel 2011 è stata sin qui scongiurata dall’attivismo della Bce e di Draghi ma l’alto debito pubblico del nostro paese ci espone costantemente al rischio di finire in balia delle turbolenze dei mercati finanziari con costi molto alti, sia dal punto di vista economico che politico». Il Quantitative Easing non può influire sulla «debolezza delle nostre banche che è un riflesso della debolezza di un paese troppo indebitato». Quindi, sottolinea Blasoni, l’unico modo per evitare altre crisi è «rimettere in ordine i nostri conti pubblici, riducendo il nostro debito. Un’operazione che, numeri alla mano, al governo non sta riuscendo».

Qualche segnale dei possibili rischi emerge anche dalle tabelle dello studio. Nel 2015 la media del prezzo dei Btp a dieci anni è sempre sopra 100, così come la richiesta di titoli. Ma entrambi gli indici sono in calo di circa tre punti rispetto al 2014. La sfiducia rischia di essere più forte della Bce.