Cuneo fiscale: sotto il Governo Renzi aumento del +0,4%. Toccato il livello record del 48,2% del costo del lavoro

ANALISI

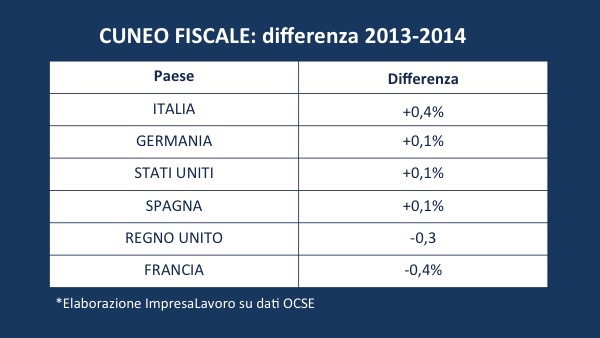

In Italia il carico fiscale sul lavoro continua a crescere: tra il 2013 e 2014 è aumentato del +0,4%, toccando il livello record del 48,2% rispetto al costo del lavoro: significa che quasi metà di quanto gli imprenditori pagano per le buste paga dei lavoratori se ne va in tasse e contributi sociali. Lo rivela una ricerca del Centro studi ImpresaLavoro che, elaborando gli ultimi dati Ocse, dimostra come l’Italia sia l’unico grande paese europeo che registra una crescita consistente del cuneo fiscale. Quest’ultimo, infatti, diminuisce in Francia (-0,4%) e Regno Unito (-0,3%) mentre resta sostanzialmente invariato in Germania (+0,1%) e Spagna (0,1%).

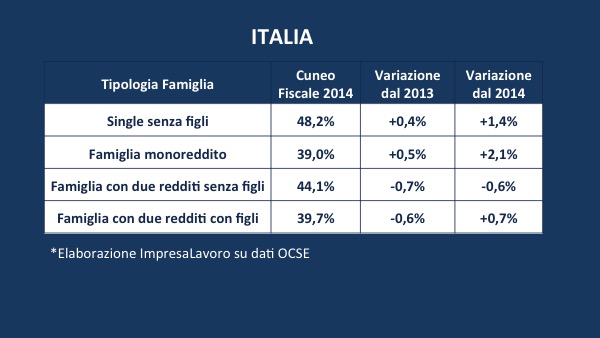

La pressione fiscale per i lavoratori si è effettivamente ridotta soltanto per alcune fasce di popolazione, in particolar modo per i single a basso reddito (il calo è compreso tra il -2,3% e il -2,5%) e le famiglie con due redditi (con una riduzione tra il -0,6% e il -0,7%). Risulta invece in aumento per le famiglie monoreddito con figli (+0,5%) e i single con reddito medio o sopra la media (rispettivamente +0,4% e +0,5%). Ne consegue che il bonus fiscale degli 80 euro deciso dal governo Renzi ha paradossalmente prodotto effetti distorsivi, colpendo quanti sono costretti a mantenere una famiglia con un solo stipendio.

Va poi osservato che, rispetto al 2009, l’unica categoria che si è vista diminuire il cuneo fiscale è quella dei single a basso reddito (-1,1% senza figli e -0,2% con figli) mentre le famiglie monoreddito con figli hanno subìto un aumento (+2,1%) superiore a quello per i single a reddito elevato (+1,8%) e medio (+1,4%). Per le famiglie con due redditi l’incremento è compreso tra lo 0,6% e lo 0,7%. La crescita del cuneo fiscale finisce insomma per penalizzare quelle famiglie che vivono con un solo stipendio e che invece andrebbero aiutate.

In valori assoluti, nel 2014 una famiglia con figli a carico e un unico reddito (in media pari a 30.462 euro) ha infatti sopportato un cuneo fiscale pari a 11.880 euro, circa 640 euro annui in più di quello che sarebbe stato se l’incidenza del fisco fosse rimasta ai livelli del 2009. Persino un single con un reddito medio e senza figli a carico ha avuto un incremento più contenuto (+426 euro verso gli attuali 14.683 euro). L’aggravio rispetto al 2009 è inferiore per le altre categorie di famiglie, che hanno subìto un trattamento più favorevole proprio tra il 2013 e il 2014. Anche per loro, tuttavia, di aumento si tratta: tra i 243 e i 306 euro annui. Solamente i single sotto la media pagano di meno, in proporzione, rispetto al 2009 (con un risparmio quantificabile, sui redditi 2014, tra i 40 e i 225 euro) mentre i redditi più alti hanno avuto l’incremento più consistente (+916 euro).

Se le famiglie italiane vivessero all’estero si troverebbero in condizioni decisamente migliori. Grazie a un cuneo fiscale inferiore rispettivamente di 6 e 5 punti percentuali, una famiglia monoreddito con figli che vivesse in Germania o Spagna e con uno stipendio lordo di 30.400 euro si ritroverebbe in tasca tra i 1.250 e i 1.570 euro in più ogni anno (tra i 104 e i 130 euro in più al mese). Lo spread con Regno Unito è ancora più ampio: a parità di condizioni reddituali lorde, una famiglia di Londra risparmierebbe in tasse 3.783 euro all’anno (315 euro al mese). Tra le grandi economie, solo la Francia fa peggio di noi: qui un nucleo monoreddito con figli a carico pagherebbe in tasse 466 euro in più ogni anno.

Un’ipotetica famiglia che avesse invece due redditi da lavoro, uno full time e uno part-time, non troverebbe condizioni peggiori di quelle italiane. Qui il cuneo fiscale pesa per il 39,7% del reddito lordo con un valore di 16.072 euro. In Francia si risparmierebbero 855 euro, in Germania 445 euro, in Spagna 1.296 euro e nel Regno Unito addirittura 6.800 euro.

Per Massimo Blasoni, presidente del Centro Studi ImpresaLavoro, «questi dati dimostrano come il nostro paese continui a tassare troppo, e spesso più di tutti gli altri, i fattori produttivi e il lavoro in particolare. Per molti anni si è discusso di un possibile riequilibrio del sistema di tassazione, con lo spostamento della pressione fiscale dal lavoro ai consumi. Quel che è accaduto concretamente è che la pressione sui consumi è aumentata grazie all’innalzamento delle aliquote Iva (e probabilmente crescerà ancora) mentre non è diminuita e si è in alcuni casi inasprita quella sul lavoro. La manovra degli 80 euro è servita a poco: come abbiamo visto ha dato poco e male ad alcuni ma ha tolto ad altri»