Impresalavoro: «La giunta poteva tagliare di più l’Irap»

Il Messaggero Veneto

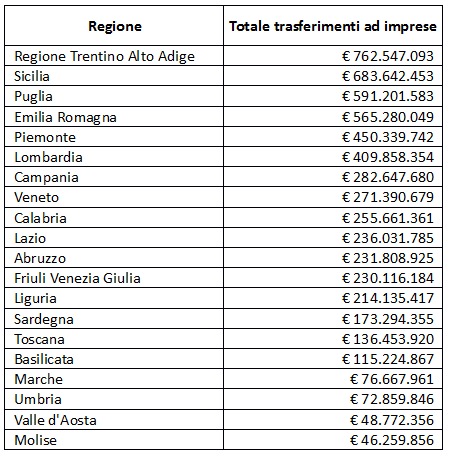

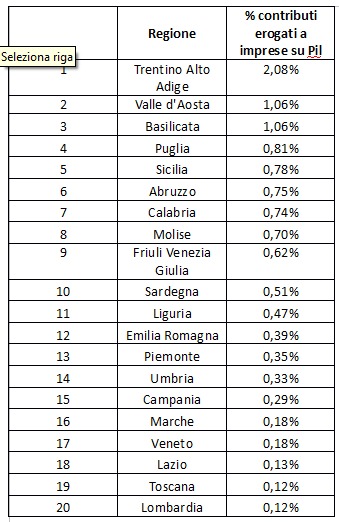

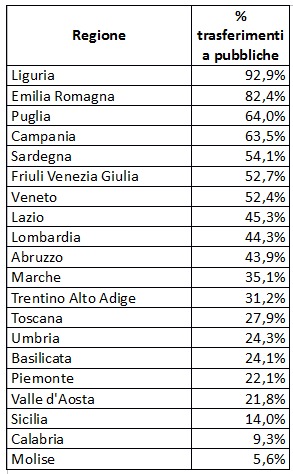

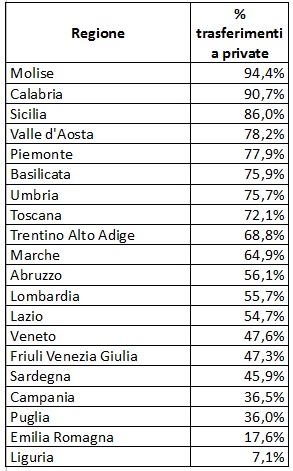

Tra trasferimenti correnti e contributi in conto capitale il Fvg ha erogato nel 2013 al sistema delle imprese 230 milioni di euro suddivisi tra contributi erogati ad aziende private e trasferimenti concessi ad aziende pubbliche. Una cifra consistente, pari allo 0,62 per cento del Pil. Un paper di Paolo Ermano, del1’Università di Udine, ha analizzato per il Centro studi di ImpresaLavoro il fenomeno e ha ricostruito la composizione di questi dati. Nel 2013 – al netto dei contributi per servizi sanitari – la Regione ha trasferito complessivamente 108 milioni di euro ad imprese private (56 milioni in trasferimenti correnti e 52 in contributi in conto capitale) e 121 milioni di euro ad imprese pubbliche (34 milioni di euro ín trasferimenti correnti e 87 milioni di euro in conto capitale).

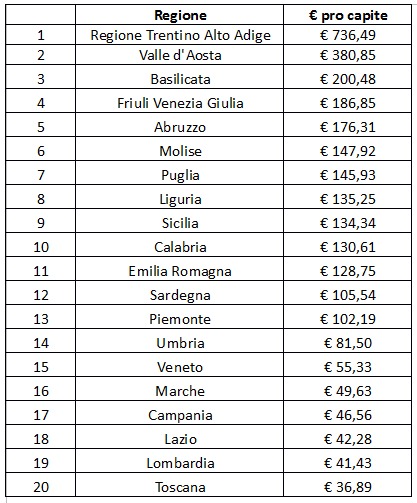

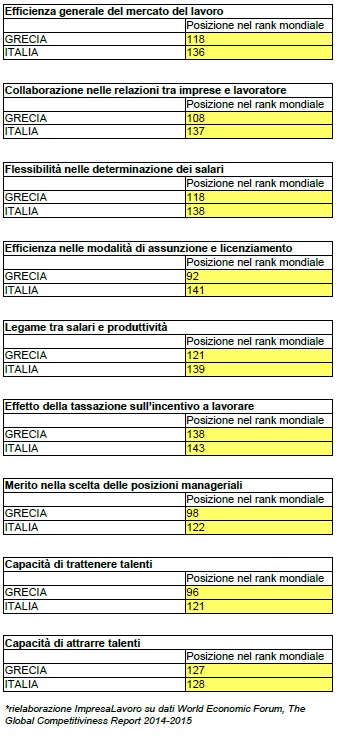

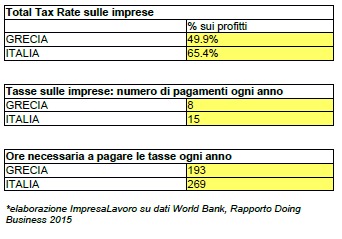

Per il Centro fondato da Massimo Blasoni è una cifra di tutto rispetto: tre volte superiore al Veneto e cinque volte la Lombardia. «Durante il dibattito su Rilancimpresa – sottolinea Impresalavoro – la Regione ha più volte spiegato di non essere in grado di andare oltre il taglio dell’Irap di circa 7 milioni. Secondo noi, invece, un’ipotesi di revisione del sistema dei contributi alle imprese avrebbe permesso di estendere sensibilmente i beneficiari del taglio, fino a raddoppiarne l’impatto. È questo, infatti, il vero tema in discussione. Il dibattito sulla fuga delle imprese regionali in Carinzia o in Slovenia ruota intorno a due fattori: di là le imposte sono più basse e c’è meno burocrazia. Tagliando con decisione l’Irap il Fvg potrebbe diventare fiscalmente competitiva, quantomeno rispetto alle altre regioni italiane e ridurrebbe il divario fiscale con Slovenia e Carinzia semplificando il sistema e immettendo risorse senza la necessità di dedicare ore preziose alla burocrazia per richiedere un contributo».