Negli ultimi dieci anni cresce la spesa pubblica ma gli investimenti scendono

di Paolo Ermano

Riassunto

La spesa pubblica, misurata per cassa attraverso i Conti Pubblici Territoriali della Ragioneria Generale dello Stato, ha raggiunto nel 2014 il 55% del PIL, cinque punti sopra il suo valore del 2005. Nello stesso periodo il rapporto debito/PIL è cresciuto di circa 30 punti, toccando quota 132%. Il problema è che solo il 10% circa di questa spesa è stata fatta per investimenti, il resto della spesa pubblica serve a coprire le esigenze di cassa della gestione ordinaria. Se ci si fosse limitati a fare deficit ogni anno per la sola spesa per investimenti, nel 2014 il rapporto debito/PIL sarebbe stato al di sotto del 100%.

La qualità della spesa

Nella prima parte di questo lavoro ci siamo concentrati sull’incidenza della spesa pubblica nell’economia del Paese. Per eseguire l’analisi sono stati utilizzati i dati forniti dalla Ragioneria Generale dello Stato attraverso il progetto sui Conti Pubblici Territoriali (CPT). Come già ricordato, i CPT ci permettono di valutarne l’ammontare totale e diversi tipi di parziali secondo il principio contabile di competenza per cassa: sono registrate le spese nel momento in cui l’Amministrazione pubblica eroga i fondi a una controparte. Il risultato più interessante emerso nel precedente lavoro si sintetizza in una coppia di dati: nel 2005 lo spazio privato creava il 50% del reddito individuale, nel 2014 il valore si contrae al 45% (Tabella 1):

Spesa Corrente e in Conto Capitale

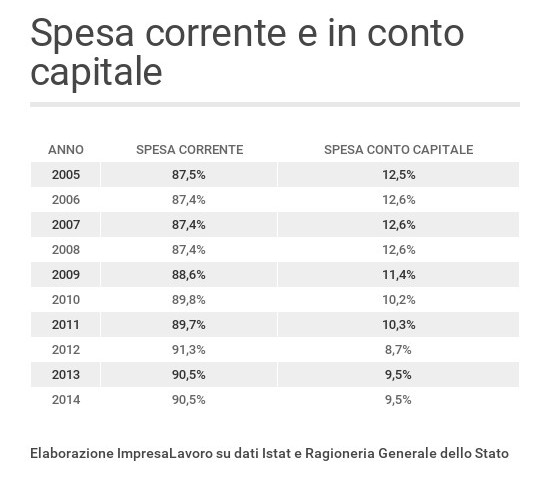

Come leggere questo dato che descrive un Paese in cui circa il 50% del PIL è generato dall’intervento dello Stato? Difficile dare una risposta concentrando l’attenzione solo sul numero grezzo. Si potrebbe comparare il dato con i nostri partner europei per trarne una riflessione, sapendo però che ogni Paese ha una sua storia e una sua struttura economica che devono essere considerate quando si fanno valutazione comparative. In questa sede, per ampliare l’angolo di analisi sulla spesa pubblica in Italia, abbiamo prima di tutto considerato la qualità della spesa: una buona spesa porta come frutti una crescita economica, sociale e culturale. Esistono molteplici indicatori della qualità della spesa pubblica, in questa sede ci limiteremo a valutare quanto della spesa pubblica, in crescita in relazione all’andamento del PIL dal 2005 al 2014, sia stata utilizzata per le poste correnti e quanta in conto capitale per gli investimenti (tabella 2). L’ipotesi alla base della nostra valutazione è che la spesa in conto capitale, in quanto misura degli investimenti in un territorio, serva a creare le condizioni per un sistema più evoluto dal punto di vista infrastrutturale, sia di tipo materiale (es.: strade) che immateriale (es.: formazione capitale umano), mentre quella corrente serva solo a sostenere l’attività ordinaria, a mantenere l’esistente.

Come evidenzia la tabella, negli anni si sono erosi i margini per gli investimenti, relegando questa spesa ad una voce via via più residuale del bilancio pubblico. Un dato su tutti: nel 2008 la spesa in conto capitale era pari a €106 miliardi, nel 2014 si attestava a €84 miliardi, un calo del 21%. L’immagine che emerge dalla combinazione delle due tabelle qui sopra riportate (1 e 2) è quella di un Paese in cui la presenza dello Stato è sempre più ampia ma sempre meno progettuale, svolgendo per lo più la funzione di tampone del presente più che di propulsione per un futuro di maggior crescita.

E il debito pubblico?

Senza dimenticare che in Italia parte della spesa pubblica è realizzata in deficit: creare dei debiti per investimenti è una politica tipicamente keynesiana, condivisibile in caso di contrazione delle domanda anche da chi non è molto vicino alle posizioni del grande economista di Cambridge; ma creare deficit di spesa per curarsi della spesa corrente è molto rischioso poiché non si mettono in essere azioni volte a sostenere lo sviluppo che servirà a ripagare in futuro il debito. Per comprendere quest’aspetto, tutt’altro che marginale, della spesa pubblica si osservi la tabella 3.

Riparametrando l’aumento del debito pubblico rispetto alle percentuali di spesa in conto corrente e in conto capitale, si osserva che dei €686 miliardi di debito creati dal 2005 al 2015, solo €74 miliardi (poco meno dell’11%) hanno coperto spese per investimenti. Quindi, ogni €10 di nuovo debito, €9 servono a coprire spese ordinarie. In queste condizioni, al di là del contesto internazionale, la riduzione del debito non può che passare per la riduzione della spesa corrente che, però, pare un passaggio molto più complesso di quanto si possa pensare. In media il debito pubblico è aumentato di circa €68 miliardi nel periodo considerato; di questi solo €7,4 miliardi sono per investimenti: per dare un termine di paragone, si pensi che la manovra di governo per il 2017 corregge i conti per circa €25 miliardi.

Come sarebbe andata se…

Per concludere il ragionamento, ci chiediamo cosa sarebbe potuto accadere se i vari Governi fossero ricorsi al deficit di bilancio solo per finanziare gli investimenti, la spesa in conto capitale. Dalla simulazione proposta nella tabella 4, si evince chiaramente che per il nostro Paese la situazione sarebbe stata decisamente più rosea dal punto di vista della solidità dei conti pubblici (1).

Secondo i dati forniti da Eurostat per l’anno 2014, con un rapporto debito/PIL pari al 98,1%, l’Italia si sarebbe posizionata poco al di sopra la media dei Paesi dell’area Euro a fine 2014 (92%), poco sopra il valore della Francia (95,3%) ma, soprattutto, 33 punti percentuali in meno del valore effettivo misurato per il nostro Paese (131,4%).

Conclusioni

L’aumento della spesa pubblica in Italia negli ultimi anni è servito sostanzialmente per alimentare la spesa corrente. Esistono diversi motivi per criticare questa scelta, alcuni ideologici altri analitici. Lasciando le valutazioni ideologiche ad altri, qui ci pare necessario ricordare che uno dei problemi riguardanti la scelta di perseguire una politica di deficit per la spesa corrente è legato al già alto livello di indebitamento dello Stato Italiano. Non c’erano, in sostanza, margini per ampliare la spesa pubblica, se non eventualmente per investimenti. Così non è stato. E per 10 anni, ancor prima dell’inizio della crisi del 2008, si è drogato il sistema cercando di tamponare con il debito dei limiti strutturali utilizzando senza riguardo il modo più costoso di prendere tempo. Il tutto a spese delle generazioni future.

(1) Nella valutazione dello scenario alternativo, al valore del PIL dal 2005 al 2014 è stato tolto l’ammontare del deficit volto a finanziare la spesa corrente, così da rendere più coerente la valutazione, sovrastimando a un valore pari a 1 il moltiplicatore fiscale rispetto alle valutazioni della BCE. Per ulteriori informazioni: AA.VV. (2015): Comparing fiscal multipliers across models and countries in Europe, ECB working paper n° 1760;