C’era una volta il risparmio

di Gianni Zorzi* ed Elisa Qualizza** – Panorama

Fiore all’occhiello del nostro sistema finanziario, simbolo della laboriosità e della capacità di risparmio ma anche calpestata nei mille casi di risparmio tradito e spesso trattata dallo Stato come bancomat a cui attingere per far quadrare i propri conti. È la ricchezza delle nostre famiglie, tanto grande da surclassare nei numeri l’enorme debito pubblico, tanto preziosa da spaventare non appena si affacciano i dubbi sulla tenuta del sistema bancario o rispunta qualche proposta di prelievo patrimoniali.

Un’analisi di ImpresaLavoro basata su dati Banca d’Italia, Sistema Europeo delle Banche Centrali, Ocse ed Eurostat fa il punto sulle tendenze nella ricchezza finanziaria delle famiglie, a dieci anni dall’inizio della crisi più grande della modernità, a 15 dalla fine delle banconote in lire e a 25 dal prelievo straordinario sui conti correnti realizzato in una notte. Dopo anni difficili, in termini nominali il volume di attività finanziarie è sul punto di raggiungere la soglia di 4mila miliardi che era stata registrata per l’ultima volta proprio a fine 2006. Il trend di lungo periodo della ricchezza finanziaria ha seguito in sostanza ciò che è stato per l’economia reale: come il Pil, le attività finanziarie sono tornate a crescere, ma non abbastanza per recuperare il terreno perso dall’inizio della crisi, e ancor meno se nel conto si considera l’inflazione.

In tutta Europa, solo la Grecia è più in ritardo di noi rispetto ai livelli del 2006: alcuni Paesi dell’Europa dell’Est nel frattempo hanno raddoppiato i loro volumi, mentre altri più maturi hanno visto incrementi netti considerevoli. Rispetto a dieci anni fa infatti, in Germania le famiglie sono più ricche di oltre 1.300 miliardi (+31,6 per cento), in Francia di oltre 1.200 (+31,9 per cento) e in Regno Unito di 1.900 miliardi di euro (+30 per cento). L’incremento in termini relativi è molto rilevante anche in Olanda (+55,9 per cento, pari a 800 miliardi) e in Svezia (+72,6 per cento ovvero 500 miliardi). La massa di banconote, depositi, titoli e gestioni in capo alle famiglie nel nostro Paese sta ritornando a circa due volte e mezza il Pil (242 per cento per l’esattezza), vicina ormai ai valori pre-crisi. In questo periodo abbiamo perso la leadership del risparmio privato rispetto ad alcuni dei Paesi più virtuosi: in Danimarca, Olanda, Belgio e Regno Unito le attività finanziarie delle famiglie pesano già oltre tre volte il Pil.

Per ogni euro di debito pubblico avevamo, prima della crisi, circa 2,5 euro in attività finanziarie private, scesi oggi a un livello ben inferiore (1,8), che peraltro non accenna a riprendersi da oltre sei anni. In questi termini, tuttavia, la variabile che si è mossa più rapidamente è quella del debito pubblico. Altri Paesi periferici dell’Eurozona, ad esempio, hanno subìto cali più bruschi poiché si sono nel contempo indebitati in misura maggiore e ora presentano dei coefficienti peggiori dei nostri: è il caso dell’Irlanda e del Portogallo, che assieme alla Grecia e a Paesi dell’Est come Croazia, Slovenia e Slovacchia ora arrancano in questa particolare graduatoria.

Di sicuro, il nostro dato rappresenta una brutta notizia per chi teme una patrimoniale a copertura del debito pubblico: nel malaugurato caso si dovesse ricorrere a questo strumento, l’aliquota dovrebbe essere fissata ancor più in alto di quanto non lo sarebbe stato uno o due decenni fa, per garantire una sua efficacia.

Ma non sono solo le tasse a tormentare il sonno dei risparmiatori italiani. La risoluzione delle quattro banche commissariate nel 2015 con l’azzeramento dei titoli subordinati, nonché l’entrata in vigore del bail-in l’anno dopo con la presa di coscienza sul rischio anche di quelli senior, ha spinto le famiglie a ridurre la propria quota in obbligazioni, specie di natura bancaria.

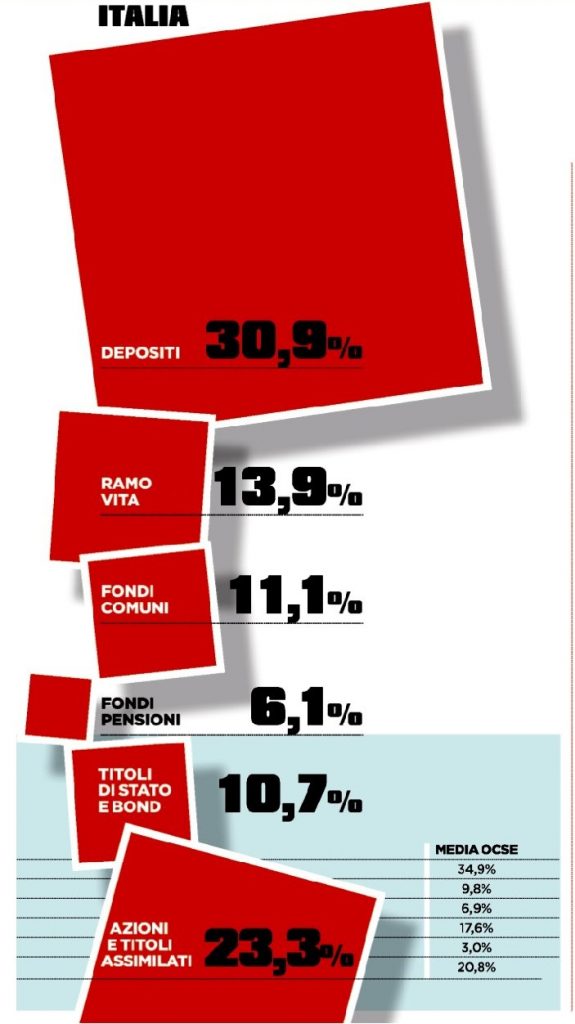

Nonostante tutto, risulterebbero ancora 440 i miliardi investiti in titoli obbligazionari, compresi quelli del debito pubblico. A fine 2016, secondo i dati Banca d’Italia, più di 136 miliardi sono ancora investiti in bond bancari, di cui oltre 27 a elevato rischio (subordinati). E nonostante i ripetuti default del mondo cooperativo, ci sono ancora più di 11 miliardi di risparmi impiegati nei prestiti sociali alle coop, utilizzati come dei semplici libretti ma senza le tutele che proteggono depositi bancari e postali. Quello delle obbligazioni è un vero e proprio primato italiano: il loro peso è dell’11 per cento sul totale delle attività in portafoglio, quasi il quadruplo rispetto alla media Ocse.

Un altro dato molto significativo riguarda il risparmio gestito: i nostri fondi pensione risultano in netto ritardo rispetto alla media internazionale (pesano appena per il 6 per cento dei portafogli: un terzo rispetto alla media Ocse), mentre al contrario fondi comuni e polizze vita hanno raccolto più del 25 per cento dei risparmi rispetto al 16 per cento della media Ocse. Gli incentivi fiscali sui Pir e la maggiore redditività del business del gestito rispetto ai depositi probabilmente accentueranno il fenomeno.

Su base regionale, è interessante un aumento della concentrazione della ricchezza nel Nord-Ovest (ora al 35 per cento), con una crescita molto rilevante degli asset finanziari tra le famiglie lombarde e una minore concentrazione tra quelle piemontesi e liguri. Si è ridotta negli ultimi anni la concentrazione di attività finanziarie nel Nord-Est, con l’importante eccezione delle famiglie venete che risultano comunque stabili. In aumento invece la ricchezza delle famiglie del Centro, a discapito di quelle del Sud. In generale le famiglie del Mezzogiorno risultano però meno indebitate che in passato, al contrario di quelle del Nord-Ovest e del Centro.

Più rilevanti ancora le variazioni nella distribuzione della ricchezza per classi d’età: rispetto a vent’anni fa si è dimezzata la quota di asset in mano agli under 44, mentre è più che raddoppiata per la classe d’età al di sopra dei 64 anni. Le fasce più anziane della nostra popolazione ora detengono quasi la metà di tutti gli asset finanziari, mentre tre quarti dell’indebitamento privato è a carico di nuclei in cui il capofamiglia ha meno di 54 anni. I dati sull’indebitamento delle nostre famiglie sono comunque in generale rassicuranti: seppur quasi triplicato in vent’anni rispetto al reddito disponibile, ha sostanzialmente tenuto negli anni di crisi fermandosi alla quota del 90 per cento. La crescita rispetto al 2006 è di soli 13 punti.

*docente di finanza dell’impresa e dei mercati

**ricercatrice Centro Studi ImpresaLavoro

PIÙ DEBITI, MENO CONSUMI: UN PAESE BLOCCATO

di Massimo Blasoni, imprenditore e presidente del Centro studi ImpresaLavoro

L’impoverimento delle famiglie italiane non si evince soltanto dal loro maggiore indebitamento rispetto al passato. A spaventare è innanzitutto l’ormai sistemica crisi economica che da un decennio blocca la crescita del Paese. La mancanza di fiducia nel futuro porta così alla contrazione dei consumi, che la politica dei bonus elargiti a pioggia non ha in alcun modo saputo rilanciare. Chi può decide di mettere da parte i propri soldi, in attesa di tempi migliori, senza però riuscire a eludere la voracità del fisco: negli ultimi anni la tassazione sul risparmio è infatti più che raddoppiata. Più in generale, a impoverire le famiglie è anche la scarsa qualità (specie nel Meridione) di molti servizi pubblici che pure dovrebbero essere assicurati quale corrispettivo delle imposte versate.