Flat Tax sogno possibile

di Gianni Zorzi* – Panorama

Il tema del fisco è tornato di grande attualità. Non solo per gli annunci di Matteo Renzi, che promette di rivoluzionare le tasse partendo dall’abolizione delle imposte sulla prima casa. Ma anche perché sono ricomparse nel dibattito politico italiano alcune proposte sulla possibile introduzione di una «flat tax» sui redditi personali. Questo sistema di tassazione, già attivo in una quarantina di Paesi (e diffuso soprattutto nell’Europa dell’Est), consisterebbe nell’applicazione di un’aliquota unica sui redditi e condurrebbe alla rottamazione del complesso di aliquote marginali, deduzioni e detrazioni che caratterizzano il calcolo dell’Irpef odierna. Gli obiettivi principali dichiarati dai sostenitori della flat tax sono almeno tre: a) semplificare il calcolo delle imposte a beneficio del contribuente; b) ridurre la pressione fiscale e aumentare il reddito disponibile come incentivo agli investimenti e alla crescita; c) favorire il riemergere di redditi nascosti all’erario garantendo una maggiore equità fiscale. La flat tax nella sua accezione più pura nasce come tassa proporzionale poiché colpisce il reddito con la stessa intensità dal primo all’ultimo centesimo dichiarato.

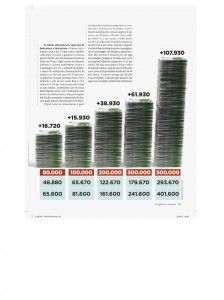

In effetti, abbandonare ogni tipo di deduzione e detrazione e fissare un’aliquota unica del 19 per cento sarebbe sufficiente in Italia a garantire lo stesso gettito fiscale che attualmente incassa lo Stato sull’Irpef. Ogni punto di aliquota inferiore a questa metterebbe invece a repentaglio circa 8,1 miliardi di gettito: a meno di confinarne drasticamente la portata, una flat tax pura del 15 per cento potrebbe costare all’erario fino a 32,5 miliardi, e del 10 per cento fino a 73,2 miliardi. Il 19 per cento equivale infatti al dato medio, arrotondato per eccesso, delle imposte nette (153,7 miliardi di euro inclusa la cedolare secca) che provengono dal reddito personale complessivo dichiarato dagli italiani (810 miliardi nel 2014). L’Irpef come la conosciamo è però un’imposta fortemente progressiva e mentre sotto i 10mila euro di reddito i contribuenti mediamente versano oggi il 2,8 per cento, trai 10mila e i 20mila sono colpiti per oltre l’11,1 per cento, e nella fascia tra 20 e 29mila euro di reddito pagano in media il 16,4 per cento. Queste categorie risulterebbero evidentemente svantaggiate da un passaggio all’aliquota proporzionale. Ben diverso il discorso per chi oggi ad esempio guadagna 50mila euro (con un’imposta effettiva superiore al 25 per cento), 80 mila euro (oltre il 30 per cento di imposta netta) oppure più di 300mila euro (con un’imposizione media del 39,48 per cento). E si pensi che già dai 28mila euro di reddito, l’attuale Irpef impone che ogni euro di reddito addizionale dichiarato costi tra i 38 e i 43 centesimi, senza contare le addizionali locali che pesano in media per un altro 2,1 per cento.

Per queste categorie l’incentivo all’evasione è dunque oggi molto elevato, e potrebbe ridursi notevolmente proprio con l’adozione della flat tax. Nel contempo, però, appare irrinunciabile la garanzia di una esenzione sui primi redditi, che eviti almeno alle fasce più deboli di farsi carico della riduzione di gettito operata su quelli più elevati. Nella pratica esistono versioni progressive o marginali della flat tax che colpiscono solamente la parte di reddito che supera la soglia di esenzione, a sua volta definita come «no-tax area». Aldilà dei tecnicismi, il nostro Paese può realisticamente sostenere il passaggio a questo sistema? E in caso di risposta positiva, quale combinazione di aliquote e deduzioni fisse può essere stabilita al fine di contenere entro una determinata soglia i rischi di minori introiti per l’erario? Ad esempio, secondo le elaborazioni di ImpresaLavoro, con una no-tax area fissa da tremila euro a contribuente e con un’aliquota del 15 per cento il disavanzo complessivo potrebbe superare i 55 miliardi.

La parità di gettito si raggiungerebbe con certezza, a fronte di tremila euro di deduzione per contribuente, solo con un’aliquota del 22 per cento, mentre non si potrebbe andare sotto il 24 per cento se i tremila euro fossero estesi anche ai familiari a carico. Diversamente, bisognerebbe sperare in una massiccia emersione del «nero»: agli occhi del fisco dovrebbero però comparire, anche nella migliore delle ipotesi, nuovi redditi per almeno 413 miliardi. Questo obiettivo appare quantomai ambizioso, dal momento che corrisponderebbe a un incremento di oltre il 50 per cento dei redditi attualmente portati in dichiarazione. È chiaro quindi che una grossa fetta delle risorse andrebbe necessariamente ricercata altrove, ed in particolare nella riduzione della spesa pubblica che di per sé risulta, come si sa, sempre incerta e difficoltosa. C’è poi il problema delle fasce deboli, per le quali le deduzioni di tremila euro non sarebbero sufficienti a scongiurare l’aggravio fiscale: sotto i 10mila euro potremmo assistere, bene che vada, addirittura a un raddoppio delle imposte, mentre tra i 10mila e i 20mila il gettito rimarrebbe nella media invariato. Diversi tentativi di declinare il binomio aliquota unica-deduzione fissa possono portare a soluzioni meno costose per i redditi più bassi. Aumentare la no tax area a seimila euro oppure a ottomila euro per contribuente determinerebbe però la necessità di portare l’aliquota unica rispettivamente al 26 oppure al 29 per cento al fine di garantire la stabilità dei conti pubblici. Se la deduzione arrivasse a 13mila euro, una flat tax al 30 per cento potrebbe costare al fisco ben 35 miliardi, e ogni ulteriore punto di riduzione altri 3,9.

Secondo le nostre elaborazioni, almeno in un primo momento garantire tutti gli obiettivi della flat tax con un’aliquota unica e relativamente bassa potrebbe essere in effetti poco realistico. Abbassare le deduzioni danneggerebbe i redditi più modesti mentre incrementare l’aliquota svilirebbe lo shock fiscale desiderato; qualunque intervento nelle direzioni opposte, invece, potrebbe mettere in tensione i conti dello Stato. Il vero nodo nel breve periodo è soprattutto l’incertezza sul gettito concretamente recuperabile dalla riemersione dei redditi nascosti. Tale incertezza però potrebbe essere testata, per esempio, con una prima riforma meno ambiziosa e audace di quelle sinora proposte: se l’esperimento andasse a buon fine e le dichiarazioni dei redditi potessero confermarlo, in un secondo momento il taglio delle tasse potrebbe essere ben più deciso e corposo. Un esempio plausibile, secondo i nostri numeri, potrebbe essere quello di una no tax area di ottomila euro con una flat tax (impropria) a due stadi: per esempio del 20 per cento fino a 29mila euro di reddito, e del 27 per cento oltre i 29mila euro. Non si tratterebbe dunque di una imposta realmente «piatta» ma porterebbe con sé molti dei benefici attesi dai sostenitori dell’aliquota unica.

Con questa soluzione le tasse calerebbero in media per tutti i livelli di reddito, anche sui più bassi, mentre il calcolo delle tasse risulterebbe notevolmente semplificato con l’eliminazione di tutto l’attuale sistema di deduzioni e detrazioni e la riduzione a due sole aliquote. Nel contempo, il possibile disavanzo fiscale che ne conseguirebbe (che stimiamo prudenzialmente in 21,4 miliardi) sarebbe interamente recuperabile con l’emersione di 130 miliardi di euro di redditi non dichiarati: obiettivo che corrisponde al più 16 per cento rispetto alle attuali dichiarazioni e che sarebbe comunque favorito da un abbattimento consistente del prelievo soprattutto sui redditi medio-alti. Il tentativo cosi delineato potrebbe estendersi a una revisione e semplificazione delle addizionali locali Irpef, oltre che al reddito d’impresa (a cui potrebbe accompagnarsi finalmente l’abolizione dell’Irap, come propone Renzi per il 2017) e ad altre forme di prelievo come quello sui redditi finanziari, per arrivare sino all’Iva. In tutti i casi, con la flat tax il contribuente potrebbe finalmente ritrovarsi un fisco più semplice e trasparente, oltre che meno vorace e più equo.

* docente di Finanza dell’impresa e dei mercati, consulente per l’area finanza di ImpresaLavoro