Niente ripartenza se le aziende restano a secco

*di Massimo Blasoni

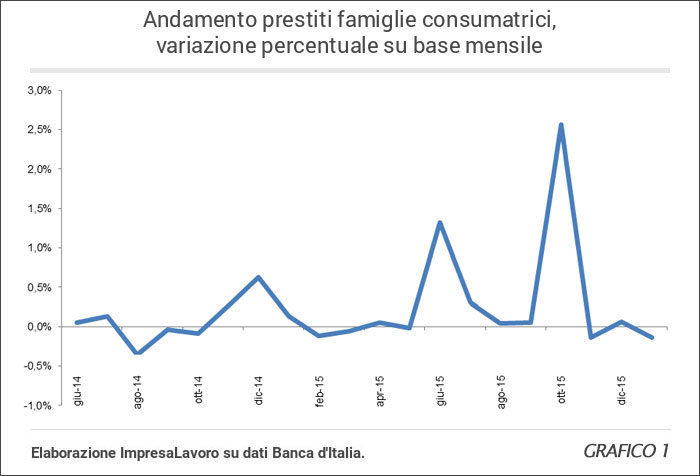

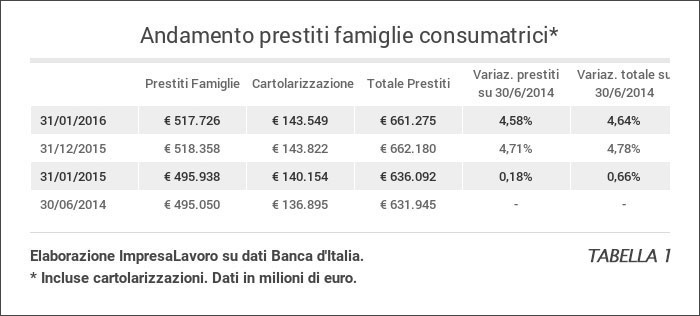

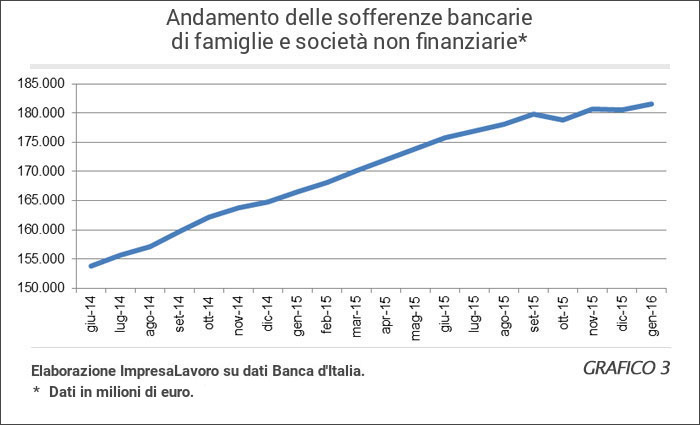

Si profila purtroppo un 2019 complicato per le imprese italiane e le previsioni di bassa crescita, se non di recessione, del nostro Pil rischiano di avverarsi. Tra i tanti, resta rilevante il problema del credito bancario, lo avvalorano gli ultimi dati disponibili di Banca d’Italia relativi al 2018. Se comparati con quelli del 2011 rivelano che lo stock complessivo dei prestiti alle imprese è sceso da 909 miliardi di euro a 695. Una riduzione di oltre 200 miliardi che solo in parte trova spiegazione nel ridotto merito creditizio o nella minore disponibilità a nuovi investimenti delle nostre aziende. In realtà le banche sono meno inclini a rischiare, con l’effetto che la minore disponibilità di linee di credito concorre a frenare lo sviluppo e l’occupazione. La conclusione del Quantitative Easing,con cui la Banca centrale europea acquistava per decine di miliardi i bond emessi dai singoli Paesi europei, rischia di aggravare il problema. Dobbiamo ricordare che i titoli di Stato italiani erano i terzi per volume di acquisti da parte della Bce: 3,6 miliardi al mese, pari al 16,2% del complessivo. La fine di questo flusso prevedibilmente aumenterà i tassi di interesse e renderà ancora più debole il sistema economico italiano. Le responsabilità degli istituti di credito rappresentano solo uno degli ostacoli per la competitività delle nostre imprese; ovviamente ci sono anche l’eccesso di burocrazia, gli scarsi investimenti pubblici in infrastrutture, la mancata digitalizzazione e molto altro. Bisogna peraltro riconoscere che sono in ripresa i prestiti alle famiglie e che le banche debbono far fronte all’enorme perdita di valore delle loro azioni in borsa. Dall’inizio della crisi ad oggi le banche quotate hanno bruciato 215 miliardi. Tuttavia è chiaro che la restrizione del credito rende più complesso il lavoro delle imprese italiane, basti dire che in Germania e Francia dal 2011 ad oggi i prestiti alle aziende sono aumentati: per i cugini d’oltralpe di oltre 90 miliardi. Senza lo sviluppo delle nostre imprese non ci sono né crescita né nuova occupazione. Un fatto evidentemente non del tutto compreso anche dal governo a guardare l’ultima manovra che riduce gli stanziamenti per il sistema produttivo.

*Imprenditore e presidente del Centro studi ImpresaLavoro