impresalavoro

Crisi delle banche: ecco a quanto ammonta il conto per i risparmiatori

Redazione », Studi banche, impresalavoro, risparmio

di Paolo Ermano

Tre miliardi e 900 milioni è il controvalore complessivo di titoli azionari e obbligazionari subordinati di Banca Marche, Banca Etruria, Cassa di Risparmio di Ferrara e Carichieti, andati interamente in fumo nel weekend del 21-22 novembre, in seguito ai provvedimenti di risoluzione emanati dal Governo e da Banca d’Italia per salvare la parte buona delle quattro banche dell’Italia centrale da anni in stato di crisi. Il computo fornito da ImpresaLavoro è stato realizzato sulla base dei dati contenuti negli ultimi bilanci pubblicati dalle banche cadute in liquidazione, nonché degli ultimi aumenti di capitale e dei dati Reuters sui titoli obbligazionari colpiti. I soci delle quattro banche, oltre agli obbligazionisti subordinati, si sono visti infatti letteralmente azzerare il valore dei propri investimenti, senza per loro alcuna chance di recupero poiché sulle nuove banche (che hanno raccolto la parte buona dei vecchi istituti) non possiedono alcun diritto, né patrimoniale né di voto.

La procedura di risoluzione adottata in novembre rappresenta una sorta di anticipo rispetto a quanto potrebbe accadere dal 2016 anche per altre banche con l’entrata in vigore delle norme sul bail-in, ovvero sulle procedure di salvataggio interno che limitano drasticamente – se non annullano – le possibilità di intervento del contribuente al ripianamento delle perdite degli istituti in difficoltà. In realtà, l’applicazione rigida del bail-in alle quattro banche avrebbe avuto dei risvolti ancor più drammatici poiché avrebbe comportato delle perdite anche per i titolari di obbligazioni ordinarie e, probabilmente, anche di una parte dei correntisti con giacenze superiori a 100mila euro.

Le quattro banche oggetto del “salvataggio” hanno bruciato circa 3,1 miliardi di valore in capitale azionario (di cui oltre 500 milioni raccolti – quasi tutti da piccoli risparmiatori – solamente tra il 2011 e il 2013), mentre a quasi 800 milioni corrisponde la perdita per le obbligazioni “junior”, ovvero subordinate rispetto alle più comuni ordinarie, anch’esse collocate per gran parte a piccoli risparmiatori. Il dissesto sarà certamente ricordato tra i più gravi della storia finanziaria del nostro paese, tanto da essere già stato paragonato ai casi di Parmalat e Cirio, anche se il confronto più azzeccato – fatte le dovute proporzioni – è quello con il crac del Banco Ambrosiano di Roberto Calvi, intervenuto nel 1982. Anche allora il valore delle azioni fu azzerato, ma i soci ricevettero il diritto di partecipare al capitale del Nuovo Ambrosiano, che dopo un lungo risanamento e una serie di operazioni di fusione con altri istituti ha contribuito alla nascita dell’odierno gruppo Intesa Sanpaolo.

Le quattro banche oggetto, lo scorso mese, della procedura di risoluzione erano state da tempo commissariate da Banca d’Italia (Carife lo era addirittura dal 2013). L’amministrazione straordinaria, del resto, segnala un grave stato di crisi e negli ultimi anni ha portato metà delle banche coinvolte a chiudere i battenti, mentre l’altra metà si è salvata riprendendo la normale attività oppure trovando acquirenti come nel caso recente di Banca Tercas e Caripe, acquistate dalla Popolare di Bari. Ad oggi tuttavia sono ancora dieci gli istituti bancari in tutta Italia sottoposti a questa procedura, e per i quali dunque perdura la situazione di crisi.

Non sono commissariate ma stanno affrontando una situazione molto delicata anche Veneto Banca e Popolare di Vicenza, le due grandi popolari del Nordest che figurano tra le società ad azionariato diffuso (ovvero tra i cui soci figurano una moltitudine di piccoli risparmiatori), che prevedono di quotarsi in Borsa solo nella primavera del 2016, momento nel quale emergerà il reale valore di mercato delle stesse. Dal 2014 infatti, il meccanismo interno di rivendita delle azioni di tali istituti si è sostanzialmente bloccato, sotto il peso di svalutazioni di bilancio e perdite sempre più consistenti, e della consapevolezza ormai diffusa che il prezzo delle azioni fissato “a tavolino” dal Cda negli ultimi anni è oggi ampiamente fuori mercato, e per questo tale da scoraggiarne l’acquisto.

Agli inizi di dicembre il Cda di Veneto Banca ha determinato il prezzo di recesso per le azioni in 7 euro e 30 centesimi, con una gravissima perdita (pari all’81,5%) rispetto al prezzo di 39 euro e 50 che gli stessi titoli avevano solo nove mesi prima. Viste le numerose analogie tra i due istituti, si teme che una proporzione del genere possa applicarsi anche a Banca Popolare di Vicenza; in entrambi i casi oltre al danno si aggiunge anche la beffa, dal momento che gli scambi delle rispettive azioni sono comunque ancora bloccati e potranno riprendere solamente tra qualche mese con l’approdo in Borsa, dove potrebbero subire peraltro nuove riduzioni di valore. Il conto delle perdite, dunque, per i soci delle grandi popolari del Nordest, potrebbe essere già oggi stimabile in 6,2 miliardi di euro, nonostante i quasi 1,9 miliardi versati dagli azionisti negli ultimi 2 anni sotto forma di aumenti di capitale e di rimborso anticipato (in azioni) di obbligazioni convertibili. Entrambe le banche inoltre si apprestano a richiedere ai soci altri 2,5 miliardi di capitale nei primi mesi del 2016, al fine di ripristinare i livelli di patrimonio e garantire la continuità aziendale.

Al di fuori delle due popolari venete (che a dispetto della denominazione hanno nel tempo assunto una dimensione nazionale e tale da essere incluse tra le 15 “big” italiane vigilate direttamente dall’Europa), vi sono una quarantina di istituti non quotati ma con azionariato diffuso, e dunque con una compagine sociale costituita in gran parte anche da piccoli risparmiatori. Oltre alla Popolare delle Province Calabre (commissariata), tra questi istituti non risultano altre crisi in corso paragonabili a quelle di Vicenza e Veneto Banca, ma la trasparenza dei prezzi e nelle quantità di azioni di questi istituti, scambiate attraverso i loro “borsini interni” più o meno evoluti, risulta in media molto scarsa (seppur variando significativamente tra istituto e istituto). Oltretutto, il prezzo di tali azioni risulta in media più alto rispetto ai multipli di borsa ed è dunque possibile che, a fronte di eventuali nuove svalutazioni, emergano perdite per i loro piccoli azionisti per un totale di altri 2,5 miliardi di euro.

Molto più trasparente, ma anche molto più grave, il conto per le più grandi banche italiane quotate in Borsa. Il mercato azionario ha punito i loro investitori sin dai primi inizi della crisi finanziaria, ovvero dal 2007. Nonostante il netto recupero che si sta materializzando sui titoli quotati sin dal 2013, secondo i dati di Borsa Italiana il settore delle banche italiane risulta aver bruciato, rispetto al 2007, ben 100,1 miliardi di valore, a cui si devono aggiungere i 48,9 miliardi versati dai soci tramite aumenti di capitale dal 2008 a oggi. Tra le quotate, oltre alla già citata Banca Etruria caduta in liquidazione, a presentare le perdite più vistose sono state Banca Carige e il Monte dei Paschi, che hanno però superato i più recenti test europei sul capitale. Inoltre, vanno citati anche gli azionisti di Banca Popolare di Spoleto, che vivono nell’incertezza da almeno due anni, con il titolo sospeso dalle quotazioni e con il commissariamento di Banca d’Italia (conclusosi nel 2014), ora impugnato dagli ex-vertici.

Ma la vera spada di Damocle che incombe sulle nostre banche sostanzialmente comune a tutto il sistema ed è ancora quella dell’elevato volume dei crediti deteriorati, problema ad oggi irrisolto, che corrisponde, secondo le recenti stime della European Banking Authority, addirittura a oltre 17 punti del nostro Pil. Nella sostanziale impossibilità di un aiuto pubblico in soccorso dei dissesti bancari, rimarcata dalle nuove regole del bail-in, una cosa è certa: i piccoli risparmiatori dovranno necessariamente aumentare il proprio grado di consapevolezza, e ricordarsi che in base alle nuove norme gli unici strumenti davvero tutelati saranno i conti correnti e depositi (e solo entro i 100mila euro per istituto), mentre gli altri titoli bancari come azioni e obbligazioni (ancor di più se non quotati), già oggi possono presentare un grado di rischio più alto di quanto inizialmente prospettato.

Multe e Comuni: gli incassi calano ovunque. A Milano è boom

Redazione », Scrivono di noi impresalavoro, multe, quattroruote

da Quattroruote

Multe in calo ovunque tranne che a Milano, “capitale” italiana dei verbali. L’ennesima conferma dell’effetto autovelox (nel 2014 ne sono arrivati sette) arriva da un’elaborazione del Centro studi ImpresaLavoro, realizzata sulla base dei dati del Siope (il Sistema informativo sulle operazioni degli enti pubblici) e pubblicata da Il Sole 24 Ore: secondo il rapporto, infatti, negli ultimi cinque anni gli incassi raccolti dai Comuni sono diminuiti del 17,8%, in pratica ovunque ad eccezione del capoluogo lombardo.

Continua a leggere su Quattroruote

Tuteliamo chi crea ricchezza

Redazione », Scrivono di noi cgia, corriere del veneto, impresalavoro, massimo blasoni

di Sandro Mangiaterra – Corriere del Veneto

Il circolo vizioso è più o meno questo. Il governo taglia le risorse ai Comuni. I quali, per fronteggiare le spese vive (aggiustare i marciapiedi, cambiare le lampade, eccetera), non trovano di meglio che aumentare le imposte locali, a cominciare da quelle sugli immobili. Ma visto che non è bello, o per essere più precisi non crea certo consenso, prendersela con le abitazioni dei (con)cittadini, i Comuni preferiscono calare la mannaia su uffici, negozi e soprattutto capannoni industriali. Senonché a questo punto ecco che rientra in gioco lo Stato, con l’Agenzia delle entrate che fa il diavolo a quattro per riportare in sede centrale proprio il gettito dell’Imu sui capannoni.

Benvenuti in Italia, il Paese del delirio fiscale. Dove ogni giorno c’è chi la spara grossa, tra accelerazioni e frenate, promesse di riduzione del carico fiscale, annunci di semplificazione. Senza contare la girandola di sigle: Ici, Imu, Tasi, Tari… Cambia l’ordine dei fattori, ma il prodotto rimane invariato: alla fine le cento tasse (vere, contate) aumentano sempre e la burocrazia non diminuisce mai.

Naturalmente tutti si sentono sotto tiro, dalle casalinghe ai lavoratori dipendenti, ai liberi professionisti. Per non parlare degli imprenditori: il Centro studi Impresalavoro, rielaborando i dati della classifica Doing Business 2015, curata dalla Banca mondiale, ha calcolato che nel 2014 la pressione fiscale per le aziende italiane ha toccato il 65,4 per cento, livello superato esclusivamente dal 66,6 per cento della Francia. Ora la Cgia di Mestre ricorda urbi et orbi che c’è un altro «soggetto» supertartassato, quasi una categoria a sé: il capannone, appunto. Il 16 dicembre scade la seconda rata di Imu e Tasi sui cosiddetti immobili strumentali: una «tornata» di pagamenti che vale 5 miliardi. Proiettata sull’anno si va dai 4 mila agli 8 mila euro a seconda della dimensione e della destinazione, industriale o commerciale, dei capannoni. E questo perché, secondo gli artigiani mestrini, il 68 per cento dei Comuni capoluogo di provincia ha applicato sui capannoni l’aliquota Tasi più Imu massima e in molti casi (contemplati ovviamente dalla legge) persino superiore. Conclusione: dal 2011, ultimo anno di vita dell’Ici, a oggi, il carico su questi particolari immobili è raddoppiato.

Poveri capannoni. Non se lo meritano. Anche perché ne hanno viste e passate tante. A Nordest sono stati l’emblema (tangibile) del boom economico degli anni Ottanta e Novanta. «Mi son fatto il capannone», si sentiva ripetere più spesso che «mi son fatto l`auto nuova». E la proliferazione è continuata pure di recente, grazie alle agevolazioni introdotte dall’ex ministro dell’Economia Giulio Tremonti. Con buona pace del rispetto del territorio. Numeri catastali alla mano, in Veneto ce ne sono 113.603 di ogni genere, natura e specie, l’11,5 per cento di quanti se ne trovano lungo l’intera penisola. Peccato che, dopo la Grande Crisi, almeno uno su cinque sia vuoto, per un valore superiore al miliardo. Cifra assolutamente teorica, visto che i compratori non ci sono.

Ci vorrebbe una sorta di Piano nazionale dei capannoni, per incentivare la riconversione di quelli dismessi, metterli in mille modi a disposizione dei cittadini, trasformarli in luoghi della bellezza anziché del degrado. Macché. Oltre il danno, la beffa delle tasse. Matteo Renzi ha annunciato, a partire dal 2016, l’abolizione dell’lmu sui cosiddetti imbullonati, cioè sugli impianti produttivi fissati a terra. Cui si dovrebbe aggiungere, dal 2017, la riduzione dell’Ires. L’unico a battersi per la deducibilità al 100 per cento dei capannoni, provvedimento che richiederebbe una copertura di 1,2 miliardi, è il veneziano (guarda un po’) Enrico Zanetti, sottosegretario all’Economia. Di sicuro non si cavalca la ripresa penalizzando gli spazi del fare, siano essi perduti o tanto meno ancora vivi. Sono scelte che si pagano. In comode rate.

Le sanzioni comunali a dieta, i dati di ImpresaLavoro

Redazione », Scrivono di noi gloria grigolon, impresalavoro, italia oggi, multe

di Gloria Grigolon – Italia Oggi

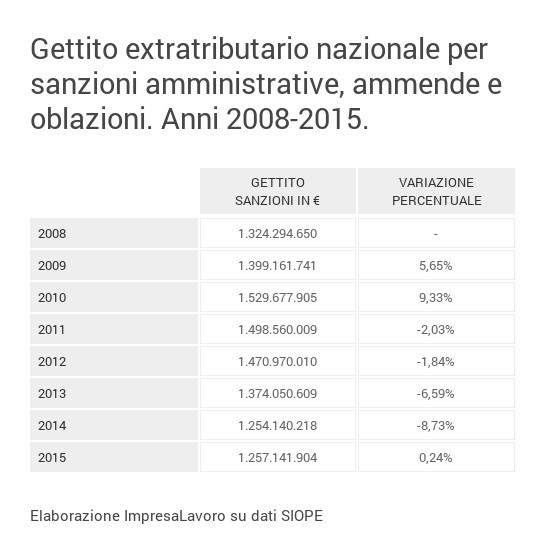

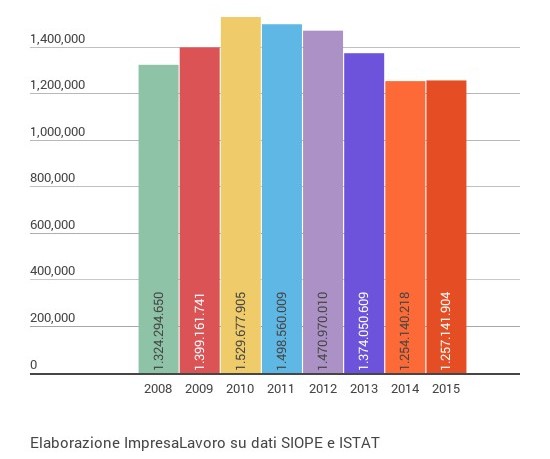

Sanzioni e multe non fanno ingrassare le casse locali. Il gettito comunale extratributario degli ultimi cinque anni legato a sanzioni amministrative, ammende e oblazioni è infatti diminuito del 17,82%; una situazione che, a detta di Anci, l’Associazione nazionale dei comuni italiani, mostra la buona condotta dei Comuni, che non hanno spinto sulle entrate «extra» al fine di colmare gli ammanchi derivanti dalla riduzione dei trasferimenti. La maglia nera per multe riscosse spetta a Milano (con una sanzione pro capite di 139 euro), mentre la città meno sanzionata risulta essere Latina (11,75 euro).

Sono questi alcuni dei dati diffusi ieri dal centro studi ImpresaLavoro (sui dati Siope, il Sistema informativo sulle operazioni degli enti pubblici del Ministero delle finanze), relativi alle sanzioni riscosse dai Comuni italiani. «I comuni» ha sottolineato l’Anci «non hanno utilizzato le multe in forma impropria, nonostante negli ultimi cinque anni siano stati soggetti a una riduzione dei trasferimenti senza precedenti». Nonostante il calo delle riscossioni, nell’ultimo anno il trend è rimasto sostanzialmente stabile (+0,24%, circa 1,26 mld di euro). Il Comune che in rapporto agli abitanti ha incassato di più tra sanzioni, ammende e oblazioni è stato Milano, seguito da Firenze, Bologna, Parma e Torino. Napoli divide in due la classifica (con multe medie da 38,97 euro), mentre il minor gettito si è registrato a Latina, Potenza, Siracusa, Trieste e Novara.

Multe: dal 2010 al 2015 gettito dei Comuni diminuito del 17,82%

Redazione », Studi comuni, impresalavoro, Italia, massimo blasoni, milano, multe

In rapporto agli abitanti Milano, Firenze e Bologna al top

Negli ultimi cinque anni il gettito extratributario per sanzioni amministrative, ammende e oblazioni riscosso dai Comuni italiani è diminuito di 272,5 milioni di euro. Le cifre complessivamente incamerate sono infatti passate da 1 miliardo 529 milioni 677 mila euro nel 2010 a 1 miliardo 257 milioni 141mila euro nel 2015 (-17,82%). Nell’ultimo anno il trend delle riscossioni è rimasto sostanzialmente stabile (+0,24%, pari a circa 3 milioni di euro), passando da 1 miliardo 254 milioni di euro del 2014 a un 1 miliardo 257 milioni di euro del 2015**. Lo rivela una ricerca del Centro studi ImpresaLavoro su elaborazione dei dati SIOPE, il Sistema informativo sulle operazioni degli Enti pubblici del Ministero delle Finanze.

ImpresaLavoro ha poi effettuato un’analisi incrociata dei dati SIOPE e Istat sulle sanzioni e ammende riscosse nel periodo 2013-2015 in un campione rappresentativo dei principali Comuni italiani. È risultato così che Milano è la città che in rapporto agli abitanti incassa di più da sanzioni, ammende e oblazioni (139,11 euro a testa per un gettito medio annuo di circa 157,35 milioni di euro), seguita da Firenze (96,36 euro a testa, per un gettito medio annuo di circa 31,39 milioni di euro), Bologna (93,58 euro a testa, per un gettito medio annuo di circa 31,14 milioni di euro), Parma (82,32 euro a testa ogni anno, per un gettito medio annuo di circa 13,23 milioni di euro) e Torino (68,68 euro a testa, per un gettito medio annuo di circa 52,47 milioni di euro). Nei primi posti di questa particolare compare anche la Capitale: Roma incassa 59,49 euro a per ogni cittadino maggiorenne residente e ricava un gettito medio annuo di circa 143,35 milioni di euro.

**Dati 2008-2014 definitivi, dati 2015 stima ImpresaLavoro su andamento incassi Gennaio-Novembre.

Debito Enti Locali: dal 2009 è diminuito di 15 miliardi. Pesa ancora per 1623 euro pro capite

Redazione », Studi debiti regionali, debito, impresalavoro, pil

Dal 2009 al 2014 il debito consolidato delle amministrazioni locali – Regioni, Province e Comuni – è complessivamente diminuito di 15 miliardi 278 milioni di euro, passando dalla cifra di 113 miliardi 983 milioni a quella di 98 miliardi 705 milioni di euro. Una cifra, quest’ultima, che resta comunque pari al 6,10% del Pil del 2013 (ultimo dato disponibile). Lo rivela una ricerca del Centro studi ImpresaLavoro su elaborazione di dati Bankitalia.

Il processo virtuoso in atto interessa in misura differente le amministrazioni delle singole regioni. In valori assoluti, i cali più vistosi nel periodo considerato riguardano le amministrazioni dei vari livelli del Lazio (-4 miliardi 241 milioni di euro) e della Campania (-2 miliardi 676 milioni). In tre regioni meridionali si assiste viceversa a una crescita del debito. È il caso delle pubbliche amministrazioni della Sicilia (il cui debito è passato dai 6 miliardi 555 milioni di euro del 2009 agli 8 miliardi 4 milioni del 2014), della Calabria (con un aumento del debito di 48 milioni di euro, per un totale di 3 miliardi 483 milioni di euro) e del Molise (con un aumento del debito di 24 milioni di euro, per un totale di 507 milioni di euro).

Più in generale, si osserva come l’attuale debito pubblico consolidato delle amministrazioni locali pesi mediamente per ben 1.623,90 euro nelle tasche di ciascun cittadino italiano. Una cifra comunque inferiore a quella in carico a ogni singolo residente in Piemonte (3.032,14 euro), Valle d’Aosta (2.721,81), Lazio (2.602,70 euro), Abruzzo (1.933,37 euro), Campania (1.890,30 euro), Friuli-Venezia Giulia (1.783,85 euro), Liguria (1.777, 71 euro), Calabria (1.758,62 euro) e Umbria (1.632,58 euro). A essere meno indebitati risultano invece i residenti in Trentino Alto Adige (828,94 euro) e Puglia (841,02 euro).

Ammortizzatori sociali troppo onerosi in Italia

Redazione », Editoriali ammortizzatori sociali, impresalavoro, massimo blasoni

di Massimo Blasoni – Metro

Nel 2014 la nostra spesa per ammortizzatori sociali è stata pari a 22 miliardi 976 milioni di euro, con un saldo negativo di 13 miliardi 824 milioni a carico della fiscalità generale dello Stato. Anche questa volta il sistema è stato pertanto finanziato solo parzialmente dalle imprese (per una quota di 9 miliardi 152 milioni di euro), chiamate a contribuire a diverso titolo e in base a norme specifiche a seconda della diversa tipologia di intervento.

Formazione dei nuovi dirigenti pubblici: il modello statunitense contro la lottizzazione

Redazione », Editoriali giuseppe pennisi, impresalavoro, pubblico impiego

di Giuseppe Pennisi*

In un Paese dove la Pubblica Amministrazione intermedia circa la metà del Pil, l’efficienza della macchina pubblica è cruciale. Dalla metà degli Anni Novanta l’immissione diretta di giovani a livello dirigenziale è avvenuta dopo una procedura concorsuale severa e un corso (inizialmente di due anni e mezzo, includendo uno stage di sei mesi in impresa) presso la Scuola Nazionale d’Amministrazione SNA.

Nella Legge di Stabilità finalmente giunta in Parlamento si delinea un programma che dovrebbe affiancare, e forse sostituire, i concorsi-corsi SNA (che viene commissariata): l’assunzione nel triennio 2016-2018 di 50 dirigenti nelle amministrazioni, di altri 50 nella carriera prefettizia nonché di 10 avvocati dello Stato e 10 procuratori. Le risorse verrebbero da una riduzione delle posizioni dirigenziali nei vari comparti che si renderanno vacanti a ragione del raggiungimento dell’età della pensione degli attuali titolari.

La proposta ha già suscitato le proteste delle rappresentanze dei dirigenti. Il ringiovanimento della dirigenza pubblica è comunque prioritario, dato che mediamente la dirigenza PA italiana è la più anziana dei Paesi OCSE. Ma olezza di particolarismo il fatto che le modalità di selezione e la distribuzione dei vincitori tra i vari comparti vengano delegate a un decreto del Presidente del Consiglio. È ancora vivo il ricordo di quando – durante i quattro mandati di Palmiro Togliatti a ministro della Giustizia – vennero immessi nella magistratura ben 4.000 avvocati, tutti iscritti o fidelizzati al PCI.

Perché non rimuovere tale olezzo, mantenere un unico programma di immissione di giovani dirigenti e utilizzare il modello statunitense dei ‘White House Fellows’, creato nel 1964 durante la Presidenza Johnson e che da allora funziona con piena soddisfazione di tutti? Mira a formare una ventina di ‘eccellenze’ e propone non un’assunzione a tempo indeterminato ma un contratto annuale rinnovabile per un massimo di due volte. Durante questo periodo i giovani lavorano in stretto contatto con il Presidente o il Vice Presidente oppure con i Segretari (Ministri). Il loro lavoro è integrato da seminari, dibattiti, incontri con responsabili politici stranieri. Il programma è rigorosamente non partisan e i ‘White House Fellows’ non vengono selezionati dall’equivalente americano della SNA ma da una commissione di nomina presidenziale in cui due terzi circa sono leader di imprese e un terzo alte figure del mondo accademico.

Nell’adattare questo modello all’Italia si promuoverebbe così una scelta ‘non partisan’ di alte professionalità che intendono servire lo Stato prima di intraprendere carriere nell’industria, nella finanza e nel commercio. Verrebbe così fugato anche il timore di rimpiazzare dirigenti di carriera con ‘nominati’ perché fidelizzati a questo o quel partito.

*Presidente del Comitato scientifico del Centro studi ImpresaLavoro

Credito. Studio Confimprenditori-ImpresaLavoro: accesso più difficile per i piccoli

Redazione Studi confimprenditori, credito, impresalavoro, studio