impresalavoro

È inaccettabile fallire per 200 milioni (non) dovuti a Equitalia

Redazione », Editoriali equitalia, imprenditori, impresalavoro, massimo blasoni, riccardo di tommaso

Massimo Blasoni – Libero

Conoscevo l’imprenditore Riccardo di Tommaso, un uomo della mia terra che insieme alla madre Teresa aveva aperto nel 1975, a San Giorgio di Nogaro, un negozio di abbigliamento che doveva semplicemente servire a finanziare i suoi studi universitari. Senza confidare in altro che non nella sua tenacia, in pochi anni era invece riuscito a trasformare quell’intuizione nel Gruppo Bernardi (il cognome appunto di sua madre), con centinaia di punti vendita in tutta Italia e nel mondo.

All’indomani della sua morte prematura nel 2010, il gruppo è poi passato nelle mani della moglie e dei due figli. È vero che negli ultimi anni stava vivendo qualche difficoltà a causa della grave crisi internazionale, ma questa situazione si sarebbe potuta superare grazie all’intervento del gruppo Coin, che in quel momento stava trattando l’acquisizione dei suoi negozi. A compromettere il piano di salvataggio è stato però l’arrivo di una cartella esattoriale monstre di 200 milioni di euro che contestava mancati versamenti Iva e Irap, con conseguente pignoramento della somma contestata eseguito proprio presso il fornitore Coin. Il sistema bancario ha poi subito bloccato ogni tipo di accesso al credito.

Da qui il fallimento, dovuto non a incapacità commerciale ma all’intervento improvvido della cieca burocrazia fiscale. Oggi veniamo infatti a sapere dalla stampa che quella cartella dell’Agenzia delle Entrate era illegittima, niente altro che un errore marchiano: quei denari non erano dovuti. Chi risarcirà adesso il danno di un’impresa che non c’è più e di centinaia di dipendenti rimasti senza lavoro? E soprattutto, quante altre realtà imprenditoriali si trovano in questo momento nella stessa situazione? Qui nel Nord Est c’è gente che nella sua azienda ha messo tutta la sua vita, che partendo dalla classica fabbrichetta in un capannone ha saputo conquistare i mercati internazionali.

Eppure troppe volte quel sogno viene infranto non dalla crisi ma dagli eccessi di una burocrazia che decide di passare sopra a tutto e a tutti.

Imprese, mercato e concorrenza istituzionale

Redazione Editoriali carlo lottieri, impresalavoro, imprese, mercato

Carlo Lottieri

In più occasioni viene richiamata l’attenzione su un fatto: e cioè che sono i Paesi di più piccole dimensioni e anche quelli a struttura federale a offrire le condizioni migliori per la creatività imprenditoriale e per il successo delle società. Dove abbiamo piccoli principati o minuscoli cantoni è anche facile trovare bassa tassazione, limitata regolazione, una burocrazia più semplice e meglio funzionante. Entro quel quadro istituzionale la vita delle aziende è assai semplice: nell’interesse di tutti.

Una delle ragioni fondamentali sta nel fatto che le piccole giurisdizioni non possono essere protezionistiche e le imprese di quei territori, quindi, nei fatti si trovano a operare entro un mercato di vaste dimensioni. Il protezionismo è un errore sempre, ma si tratta comunque di una strategia che più facilmente può venire adottata da un Paese di 60 milioni di abitanti invece che da uno di poche centinaia di migliaia, dato che quest’ultimo è largamente dipendente da produttori “esterni”.

Oltre a questo c’è un altro fattore: spesso sottovalutato. Si sa che le imprese crescono entro il mercato e grazie alla competizione: un’impresa cerca sempre di migliorare perché sa che la propria clientela può in ogni momento lasciarla se i propri beni o servizi non sono all’altezza. Senza questa concorrenza non vi sarebbe sviluppo dei prodotti e non vi sarebbe alcuna qualità.

Questo è vero anche per i governi, che quando si prendono cura di territori minuscoli sono sotto la pressione competitiva delle giurisdizioni vicine. Se un cantone svizzero alza le imposte e offre cattivi servizi, per un’azienda basta spostarsi di pochi chilometri per trovare – entro il medesimo universo linguistico e culturale – tasse inferiori e regole più adeguate. Una pluralità di centri di governo responsabilizzati, chiamati a gestire le risorse che ottengono dai loro cittadini, crea una situazione assai simile a quella del mercato e produce – analogamente – tanti benefici.

Se si considera che la Svizzera è più piccola della Lombardia ed è divisa in 26 tra cantoni e semi-cantoni, è facile comprendere come a Basilea non possano troppo alzare le tasse e infittire la regolamentazione perché questo provocherebbe con ogni probabilità uno spostamento di imprese nel vicino cantone di Zurigo. La strategia detta di exit è facilmente praticabile quando il quadro istituzionale è frammentato e questo rappresenta un freno molto serio di fronte alle pretese dei governi di farsi tirannici.

Se l’accrescimento della concorrenza istituzionale è il principale pregio dei Paesi di limitate dimensioni, ve ne sono però anche altri. In un Paese come il Lussemburgo, che ha meno di 500 mila abitanti, operare massicce e durature redistribuzioni è assai difficile, poiché nel faccia-a-faccia di tale piccolo universo sociale per chi è chiamato a sopportare i costi è assai facile scoprire le carte e denunciare l’ingiustizia.

È esattamente per questa ragione che secondo Gordon Tullock entro un ordine federale è possibile ridurre la ricerca di rendite (rent-seeking) condotta da quanti traggono vantaggio dalla complessità di un sistema di tassazione e trasferimenti del tutto opaco. La concorrenza istituzionale rende difficile per ogni giurisdizione mantenere un sistema fiscale troppo complesso: per giunta, la semplicità del percorso compiuto dal denaro dei contribuenti ostacola il lavoro dei gruppi di pressione. Spingendo verso il basso la tassazione, il federalismo competitivo toglie risorse all’azione dei lobbisti. Sprechi e sinecure sono caratteristici dei sistemi politici accentrati di medie o grandi dimensioni, dove tutto diviene assai meno trasparente e riconoscibile.

Una cosa è cruciale: ogni istituzione deve vivere di risorse ottenute dai propri cittadini e, quindi, va il più possibile limitata ogni forma di perequazione. Diversamente abbiamo un falso federalismo, che induce i centri di spesa locali a fare e disfare, con l’obiettivo di comprare il consenso, e senza pagare dazio. Al contrario, ogni soldo che un sindaco o un presidente di Regione spendono deve venire dalle tasche dei loro cittadini. È l’unico per innescare una gestione della cosa pubblica meno disastrosa di quella che abbiamo dinanzi agli occhi.

L’imposizione fiscale sugli immobili in Italia

Redazione Studi casa, famiglie, fisco, immobili, impresalavoro, tasse

Abstract

Il totale delle imposte gravanti a vario titolo sugli immobili in Italia (a carico sia dei soggetti privati che di professionisti e imprese) ha superato il tetto dei 50 miliardi annui per la prima volta nel 2014, con un incremento rispetto al 2013 (45,8 miliardi) e 2012 (48,3 miliardi), e di 12,3 miliardi rispetto al 2011, anno in cui non superavano la cifra complessiva di 38 miliardi.

L’incremento è dovuto primariamente ai seguenti fattori:

-

l’introduzione anticipata dell’IMU a partire dal 2012 in sostituzione dell’ICI e di una parte dell’IRPEF prelevata sugli immobili;

-

la sostituzione della TARSU (ultimo anno di applicazione 2012) con la TARES (2013) divenuta successivamente TARI (2014), con un ricarico finale complessivo sui soggetti passivi pari a circa 2 miliardi annui;

-

l’introduzione della TASI (2014), per un gettito complessivo di 4,6 miliardi, destinato a sostituirsi alla mancata riscossione dell’IMU sulle abitazioni principali (sostanzialmente abolita dal 2013).

Queste componenti determinano, secondo le nostre stime, un prelievo complessivo di natura patrimoniale a carico delle famiglie italiane per oltre 27,5 miliardi di euro nel 2014 (era pari a 16,1 miliardi nel 2011).

La riduzione delle transazioni sugli immobili a titolo oneroso ha contratto il gettito IVA di quasi 4 miliardi (sostanzialmente dimezzato nel periodo 2011-2014), e ridotto più lievemente (di 350 milioni circa) le imposte di registro, ipotecarie e catastale, mentre risultano in aumento le imposte sui trasferimenti a titolo gratuito (donazioni e successioni).

L’incremento delle tasse sugli immobili si accompagna dunque ad un’incidenza notevolmente maggiore delle componenti di tipo patrimoniale (legate cioè alla proprietà o possesso dell’immobile, indipendentemente dal fatto che esso generi dei redditi di qualsivoglia natura), ed inoltre si rileva proprio nel momento in cui la crisi immobiliare ha prodotto un calo dei prezzi tale da ridurre di quasi l’11% (pari a 628,6 miliardi di euro) il valore complessivo delle proprietà riconducibili alle nostre famiglie.

Tenuto conto, quindi, dell’andamento del valore dello stock immobiliare di proprietà, l’incidenza delle imposte a carico delle famiglie sul prezzo dei beni immobili è salita, secondo le stime presentate nella ricerca, nel periodo 2011-2014 dallo 0,53% allo 0,73% complessivo (+7,2 miliardi), e dallo 0,27% allo 0,52% nella sua componente prettamente patrimoniale, con un incremento di ben 11,4 miliardi pari a circa 190 euro pro capite.

Va rilevata anche l’incertezza prodotta da un sistema di fiscalità in costante evoluzione, che ha previsto continue novità sostanziali sia nell’ambito di applicazione delle imposte, che nel loro computo e modalità di versamento, e di cui il cambiamento negli acronimi utilizzati è solamente l’aspetto più immediatamente riconoscibile.

Per il futuro infatti, il sistema risulterebbe destinato a ulteriori modifiche, legate per un verso ad una nuova riforma ipotizzata per le tasse locali, apparentemente non stabilizzatesi nella mente del legislatore, e per l’altro verso alla più volte annunciata riforma delle rendite catastali, destinata a modificare la base imponibile della gran parte delle 11 principali imposte che colpiscono proprietari e possessori di immobili in Italia.

Gli effetti della futura riforma delle rendite, ancora non delineata nelle sue caratteristiche essenziali, dovrebbero essere valutati accuratamente al fine di prevenire conseguenze indesiderate di tipo sperequativo, nonché di un ulteriore possibile incremento sostanziale e generalizzato del gettito connesso.

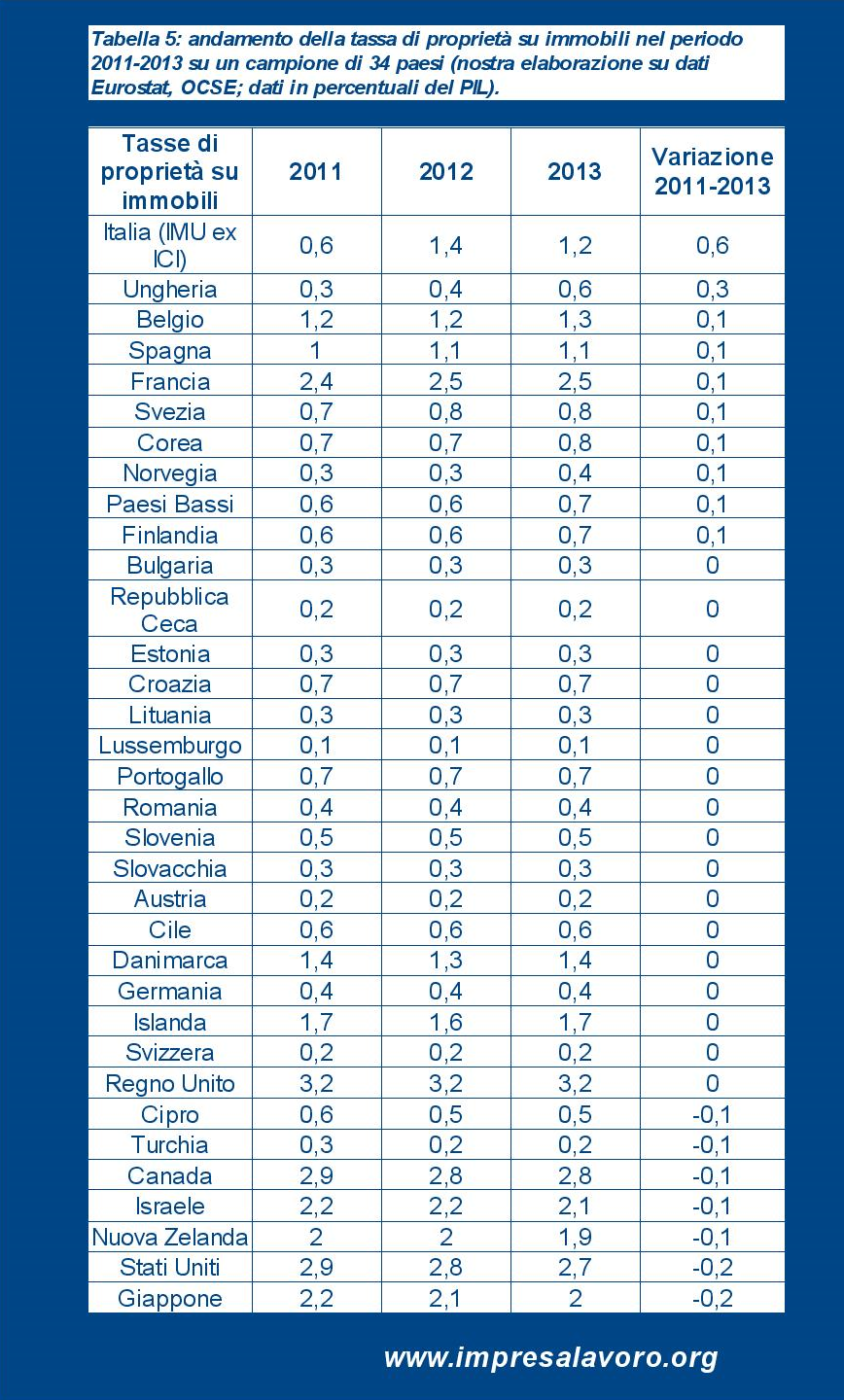

Considerando la sola tassa di proprietà sugli immobili (nel caso italiano dunque l’IMU ex ICI), il prelievo è salito nel periodo 2011-2013 nel nostro paese di 9,9 miliardi (pari al +107,4% oppure il +0,6% in rapporto al PIL): l’incremento più rilevante nel campione di 34 paesi per i quali esistono i dati Eurostat e OCSE.

La nuova IMU ha portato l’entità del gettito dallo 0,6% del PIL dell’ultimo anno di ICI con esenzione dell’abitazione di residenza (era lo 0,7% fino al 2007) prima all’1,4% e poi all’1,2%, risultando ora l’Italia sesta nel campione europeo dopo Regno Unito (3,2%), Francia (2,5%), Islanda (1,7%), Danimarca (1,4%) e Belgio (1,3%), e prima della Spagna (1,1%) e di altri 19 paesi tra cui la Germania (0,4%). Al di fuori dell’Europa, la tassazione è più rilevante in paesi come gli Stati Uniti, il Giappone, il Canada, Israele e la Nuova Zelanda. Tutti questi paesi stanno via via riducendo tuttavia la pressione fiscale sugli immobili in relazione al PIL.

Oltre ad aver sostanzialmente raddoppiato l’entità del prelievo rispetto alla vecchia ICI, l’IMU ha inoltre previsto per la prima volta che una quota consistente del gettito fosse accentrata a livello nazionale (pesante per quasi 7,8 miliardi nel 2012 e oltre 4,0 miliardi nel 2013), nel momento in cui altri paesi come la Francia operavano una decentralizzazione del prelievo a favore degli enti locali, e con il dato di 25 su 34 paesi OCSE che prevedono una (sostanziale) esclusiva pertinenza locale di questo tipo di imposte, supportati da fondate ragioni di efficienza. Sebbene, infine, non sia possibile quantificare con precisione l’effetto dell’incremento delle imposte (e della loro incertezza) sul valore degli immobili, è rilevabile su un campione di paesi europei (che include il nostro) una correlazione negativa, seppure debole, tra l’andamento del prelievo fiscale e i prezzi delle case.

Sulla base delle nostre stime, considerato come permanente l’incremento nelle imposte patrimoniali pari allo 0,25% sul valore intrinseco degli immobili, l’impatto negativo sui prezzi delle case ad esso attribuibile sarebbe definito in un intervallo compreso tra il 5% e il 10% rispetto ai valori del 2011. Il calo dei prezzi degli immobili esistenti, rilevato dagli indici Istat per il periodo 2011-2014, risulta comunque superiore (-15,6%).

E’ importante rimarcare, in particolare alla vigilia della tanto attesa riforma delle rendite catastali, che le conseguenze complessive dell’azione fiscale sul patrimonio delle famiglie colpite dagli incrementi della tassazione, certamente negative come appare consolidato in letteratura, non sono confinate al mero incremento delle imposte correnti, ma possono incidere sui contribuenti per importi ben superiori.

Introduzione

L’obiettivo del presente studio è quello di individuare i principali aspetti relativi all’imposizione fiscale sugli immobili in Italia, che ha subito negli ultimi anni un rapido inasprimento soprattutto a partire dalla prima applicazione dell’IMU, istituita dal DL 23/2011 e poi anticipata con effetto dal 2012 dal Decreto “Salva Italia” (201/2011).

Al momento dell’entrata in vigore dell’IMU, l’incremento generale del livello di tassazione sugli immobili è stato presentato dal legislatore un allineamento alla media dei paesi sviluppati. Come si vedrà in seguito, innanzitutto si nota che la tassazione sugli immobili assume forme e intensità eterogenee tra i diversi paesi OCSE; in secondo luogo, a partire dal 2012, il gettito italiano è aumentato notevolmente ed ha assunto una maggiore rilevanza la sua componente di tipo patrimoniale, mentre l’Italia ha scalato posizioni nella classifica dei paesi più onerosi in termini di tasse sul mattone.

La riforma della fiscalità sugli immobili non si è comunque esaurita con l’entrata in vigore del nuovo tributo, ed è proseguita con numerosi altri interventi, in modo comunque non organico, sia nel 2013 che nel 2014. E’ ipotizzabile che l’instabilità normativa, oltreché il livello dell’imposizione, abbiano avuto un ruolo nella discesa dei prezzi immobiliari, incessante nel triennio successivo al 2011. Nella prima parte del paper verrà illustrato il quadro dell’imposizione fiscale sugli immobili in Italia, delineato da 11 diverse forme di prelievo. Alcune delle imposte hanno subito variazioni nel corso dell’ultimo quinquennio; altre sono state istituite proprio nello stesso periodo. I principali elementi di ciascuna sono stati riassunti anche attraverso l’utilizzo di tabelle sinottiche. Il primo paragrafo tratta, in conclusione, anche alcuni importanti aspetti di tipo redistributivo.

Nel secondo paragrafo, sulla base dei dati forniti da Agenzia delle Entrate, MEF, Banca d’Italia e Confcommercio, viene presentata una stima del gettito per ciascuna delle imposte incluse nel perimetro fiscale definito nella prima parte della ricerca, per il periodo 2010-2014. Il risultato viene poi analizzato con riferimento, in particolare, alla quota delle imposte che grava sulle famiglie italiane, all’evoluzione della sua componente patrimoniale e ad alcuni riferimenti sul trattamento dell’abitazione principale.

Nel terzo paragrafo vengono analizzati gli elementi di confronto con l’estero, ed in particolare con i paesi sviluppati attraverso l’utilizzo dei dati Eurostat e OCSE; vengono approfonditi alcuni elementi critici relativi al dettaglio dei dati disponibili, e presentata un’analisi puntuale sull’andamento delle tasse di proprietà sugli immobili nel periodo 2011-2013, dal quale emerge che l’incremento più rilevante su un campione di 29 paesi è quello rilevato in Italia. Il paragrafo si conclude con dei cenni alla tendenza italiana all’accentramento del prelievo, rilevata in controtendenza rispetto ai paesi esteri.

Nel quarto paragrafo viene esaminato infine il legame tra andamento dell’imposizione fiscale e valore degli immobili. In particolare, viene calcolata la pressione fiscale sul valore di mercato effettivo delle abitazioni e viene testata l’ipotesi che su quest’ultimo l’incremento del livello impositivo giochi un ruolo rilevante. In particolare, viene presentata (con le dovute cautele) una stima dell’impatto sui prezzi degli immobili italiani dell’inasprimento fiscale descritto nel paragrafo 2.

1. L’evoluzione della fiscalità sulla casa

Il complesso sistema fiscale che grava sui proprietari di immobili in Italia, più volte riformato nel corso degli ultimi anni, si compone di una componente di imposizione diretta (gravante sul reddito derivante dagli immobili, nonché sul patrimonio stesso) e di una componente indiretta (che colpisce i trasferimenti di proprietà ed i contratti traslativi).

Il livello di imposizione è diversificato sia in funzione dei soggetti passivi (da un lato imprese e professionisti; dall’altro soggetti che non esercitano attività di impresa e di lavoro autonomo), sia della natura degli immobili (terreni, fabbricati a uso industriale oppure abitativo). Inoltre, vi è una importante distinzione tra l’abitazione principale e le altre abitazioni (cosiddette “seconde case”). L’abitazione principale è esente da imposte sul reddito (dal 2001) ed inoltre gode di importanti agevolazioni fiscali, tra le quali va citata la detrazione degli interessi sui mutui connessi ad acquisto, costruzione o ristrutturazione dell’immobile (dal 2001).

Il trattamento fiscale dell’abitazione di residenza, dal punto di vista della componente prettamente patrimoniale, si è inoltre modificato più volte negli anni più recenti: una prima volta con l’esenzione dall’Imposta Comunale sugli Immobili (a far data dal 2008); una seconda volta con l’assoggettamento all’IMU (nel 2012), ed una terza volta con una sua esenzione parziale (2013); infine una quarta volta con l’applicazione della neonata TASI (a partire dal 2014).

Gli immobili non adibiti ad abitazione principale sono invece tassati ad aliquota marginale ai fini dell’imposta sul reddito da locazioni (in alternativa vi è la possibilità del ricorso alla cedolare secca), sono soggetti all’IMU (Imposta Municipale), che ha sostituito l’ICI, l’IRPEF e le addizionali relative ai redditi fondiari associati agli immobili non locati.

L’utilizzo degli immobili è inoltre gravato dalle imposte sulla raccolta dei rifiuti, sostanzialmente invariate dal punto di vista del presupposto impositivo e della loro base imponibile, ma modificatesi negli anni con il passaggio dalla TARSU / TIA (applicate fino al 2012) alla TARES (operante solo nel 2013) ed infine alla TARI (che costituisce dal 2014 la terza componente – assieme a IMU e TASI – della cosiddetta IUC o Imposta Unica Comunale).

Il complesso della tassazione degli immobili in Italia si compone in definitiva di 11 principali tributi:

-

Un’imposta di natura strettamente patrimoniale: l’IMU o Imposta Municipale Unica (introdotta dal DL 23/2011 e successivamente anticipata dal DL 201/2011 “Salva Italia” con effetto dal 2012 in sostituzione della preesistente ICI o Imposta Comunale sugli Immobili, originariamente nata nel 1992 come ISI o Imposta Straordinaria sugli Immobili). Nel nuovo meccanismo di tassazione, l’IMU ha previsto un più ampio insieme di fattispecie soggette a tassazione (vedi tabella 1), e l’aumento dei coefficienti moltiplicatori da applicare alle rendite catastali per il calcolo del valore imponibile degli immobili. Il risultato, come si vedrà in seguito, è quello di un sostanziale raddoppio del prelievo complessivamente applicato ai contribuenti.

-

Un’imposta sui servizi pubblici indivisibili (la TASI, introdotta dal 2014). L’imposta nella sua definizione individua il tipo di destinazione immaginato per il gettito, ma di fatto si accosta ad ICI ed IMU sia per quanto concerne il calcolo della base imponibile che per il presupposto dell’imposta stessa. Il prelievo è quindi di natura patrimoniale, e sostituisce, a partire dalla sua adozione, la componente legata all’abitazione principale eliminata per l’IMU a partire dall’anno precedente (vedi tabella 1). La differenza sostanziale è costituita da aliquote inferiori, una maggiore libertà degli enti locali nella fissazione delle detrazioni, ed infine una quota (compresa tra il 10% e il 30%) a carico dell’eventuale inquilino.

-

Un’imposta sui rifiuti soldi urbani e raccolta dei rifiuti: l’attuale TARI o Tassa sui Rifiuti (2014), ex TARES (Tassa sui Rifiuti e Servizi comunali, 2013), ex TARSU/TIA (Tassa per lo smaltimento dei Rifiuti Solidi Urbani o in alternativa Tariffa di Igiene Ambientale, applicate fino al 2012). A dispetto della diversa nomenclatura, la natura del prelievo non è cambiata nel corso degli anni, con la base imponibile costituita prevalentemente con riferimento alla superficie dell’abitazione e alla numerosità del nucleo familiare.

-

Le due imposte di tipo strettamente reddituale, e cioè l’IRPEF e l’IRES, con le relative addizionali. Tali imposte sono dovute da coloro che possiedono fabbricati a titolo di proprietà, usufrutto o altro diritto reale; dal 2012 non si paga sui fabbricati non locati assoggettati ad IMU, ma dal 2014 è applicabile, nella misura del 50%, se tali fabbricati sono ubicati nello stesso Comune di residenza. L’IRES è applicata sui proventi derivanti da immobili patrimonio (cioè immobili che non rappresentano beni strumentali e la cui produzione o scambio non è oggetto dell’attività di impresa).

-

Le due imposte che colpiscono le locazioni: da un lato l’alternativa della cedolare secca, introdotta dal già citato DL 23/2011 come opzione sostitutiva all’applicazione dell’IRPEF, e dall’altro le imposte di registro e bollo gravanti sui contratti di affitto. Il regime della cedolare secca consiste nell’applicazione di una imposta fissa pari al 21% per i contratti a canone libero e al 19% per i contratti a canone concordato (quest’ultima aliquota poi ridotta al 15% e infine al 10% per il periodo 2014-2017). Chi non opta per questo regime deve versare, oltre all’IRPEF e relative addizionali, anche l’imposta di registro sui contratti, che varia dallo 0,5% al 2% del canone annuo per ciascuna annualità prevista nel contratto.

-

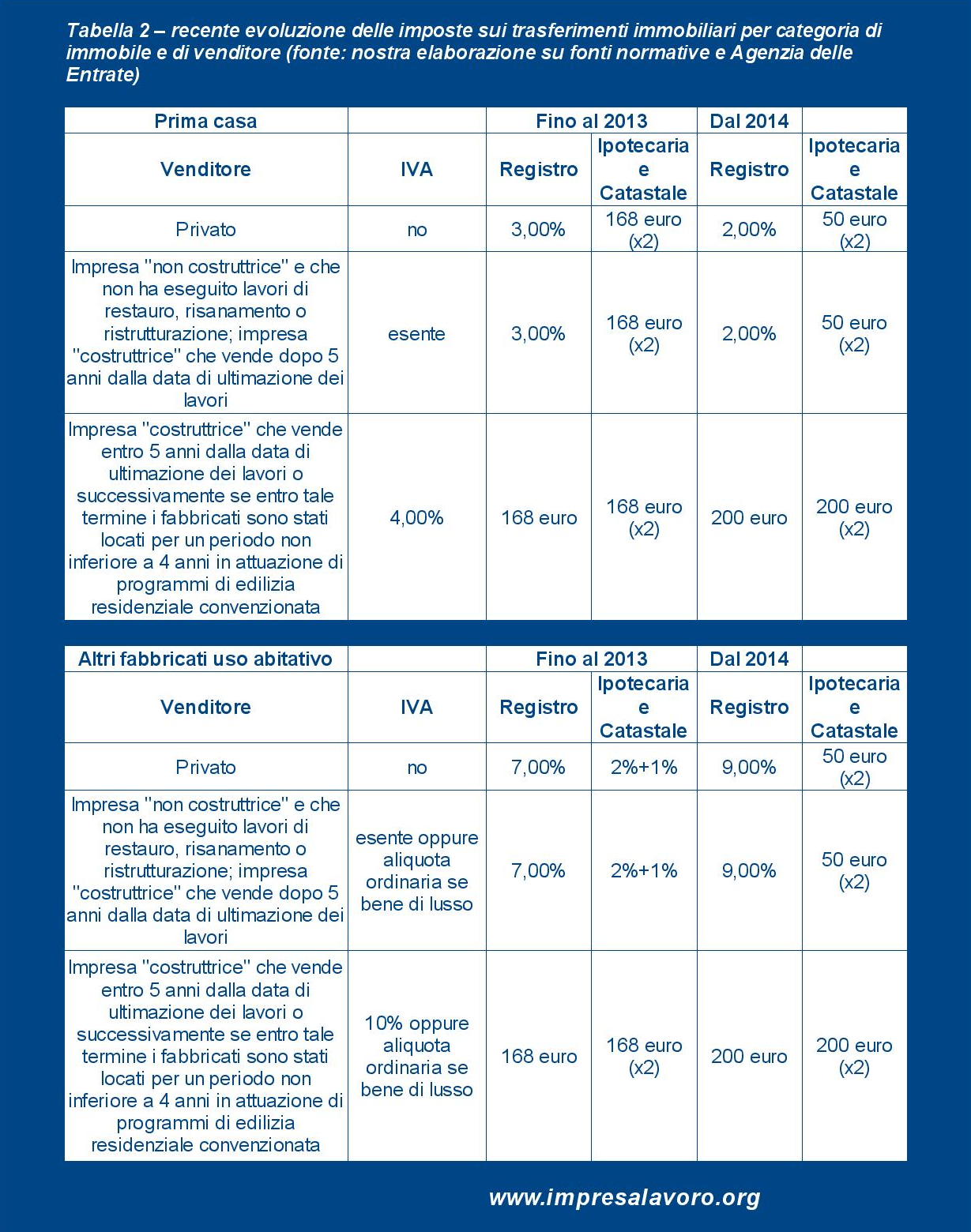

Le imposte sul trasferimento degli immobili a titolo oneroso: l’IVA, le imposte di registro e bollo, nonché le imposte ipotecaria e catastale. Negli anni più recenti, l’IVA ha seguito il progressivo incremento dell’aliquota ordinaria dal 20% al 22% (ma tale aliquota è applicabile solo agli immobili di lusso), mentre le aliquote agevolate del 4% e del 10% sono rimaste immutate, e le altre imposte hanno subito una riforma a partire dal 2014, con uno sgravio complessivo sugli immobili prima casa (e su altri fabbricati ad uso abitativo oltre un certo valore) scambiati tra privati, e con un modesto aggravio sui fabbricati ceduti dalle imprese di costruzione (vedi tabella 2).

-

Le imposte sul trasferimento degli immobili a titolo gratuito, cioè gravanti su successioni e donazioni. In questo caso il livello di imposizione varia a seconda del grado di parentela tra cedente e beneficiario, con un’aliquota compresa tra il 4% e l’8%, oltre alle imposte ipotecaria e catastale rispettivamente fissate nella misura del 2% e 1%; ad ogni modo vi è una franchigia di un milione di euro per i parenti in linea retta e di 100mila euro per fratelli e sorelle.

Vi è in particolare da considerare, soprattutto con riferimento all’IMU ex ICI e alla TASI, l’aspetto legato al profilo redistributivo nel passaggio tra i diversi tipi di imposta. Tale profilo è strettamente collegato al diverso operare delle detrazioni previste di volta in volta (Messina e Savegnago, 2014).

Se da un lato l’ICI prevedeva una detrazione fissa per l’abitazione principale, pari a € 103,29 (le vecchie 200.000 lire), la detrazione per l’abitazione principale ai fini IMU veniva inizialmente stabilita in 200 euro annui, da rapportare al periodo dell’anno per il quale è stata destinata ad abitazione principale; se inoltre l’utilizzo dell’abitazione fosse da attribuirsi a più soggetti passivi, la detrazione spettava a ciascuno in proporzione alla quota per cui si verificava tale destinazione. Per il biennio 2012-2013 era stata introdotta una detrazione ulteriore pari a € 50 per ogni figlio convivente fino a 26 anni di età (e residenza anagrafica nell’abitazione principale), fino ad un massimo di ulteriori 400 euro.

Le detrazioni previste per l’IMU, ora sparite, sono ricomparse nella TASI ma con l’autonomia conferita agli enti locali nella determinazione delle modalità e del loro importo. Tale aspetto prevede dunque in capo ai comuni, attraverso le proprie delibere, il potere di incidere sugli aspetti redistributivi dell’imposta.

Secondo lo studio di Messina e Savegnago per Banca d’Italia, la transizione al nuovo regime di prelievo sulla prima casa “appare più favorevole per i contribuenti più abbienti”, con l’evidenza di un attenuarsi della progressività rispetto alla rendita catastale o un accentuarsi della regressività rispetto al reddito familiare.

L’effetto dunque riscontrato tra il 2012 e il 2014 è contrario a quello verificabile nel confronto tra IMU 2012 e ICI 2007 (ultimo anno di applicazione all’abitazione principale), quando si rilevava il passaggio a una più elevata progressività dell’imposta in relazione al valore della rendita catastale (Dipartimento delle Finanze, 2012).

2. L’andamento del gettito fiscale

Risulta interessante, nell’analisi del gettito fiscale prodotto dal perimetro di tassazione definito nel precedente paragrafo, distinguere tra i cambiamenti intercorsi a cavallo del 2012, e quelli intervenuti nel periodo successivo con riferimento finale anno 2014.

Da un lato infatti, sulla base dei dati raccolti da fonti diverse come Banca d’Italia, Agenzia delle Entrate, MEF e Confcommercio, osserviamo per il periodo 2010-2012 un incremento del totale delle tasse sugli immobili pari a +9,8 miliardi (da 38,5 a 48,3), gravante per circa +5,5 miliardi a carico delle famiglie (da 31,5 a 37,0 miliardi).

La componente di tipo patrimoniale prelevata dalle famiglie (che stimiamo includendo la rispettiva quota sia dell’IMU che della TASI che della tassa sui rifiuti urbani, oltreché una quota dell’IRPEF stimata sui redditi figurativi e con l’esclusione delle imposte sui redditi da locazioni come la cedolare secca), è salita nello stesso periodo di 7,6 miliardi (+44,9%) da 16,9 a 25,5 miliardi di euro.

Risulta quindi evidente che con l’introduzione anticipata dell’IMU la composizione stessa del prelievo fiscale sugli immobili si sia notevolmente modificata, con una quota ben più elevata (a partire dal 2012) della componente di tipo patrimoniale, non collegata quindi alla produzione di reddito immobiliare ma esclusivamente dalla proprietà o dal possesso delle abitazioni.

Tale risultato è condiviso anche dal rapporto dell’Agenzia delle Entrate (2012), che illustra ulteriormente la repentina modificazione della natura delle imposte intervenuta con la prima applicazione dell’IMU.

Sempre nel periodo 2010-2012, l’introduzione della cedolare secca e l’esenzione di alcuni redditi figurativi legati a immobili assoggettati a IMU, ha prodotto una complessiva erosione delle imposte di natura più puramente reddituale come in particolare l’IRPEF (-3,0 miliardi).

Per quanto concerne il periodo 2012-2014, si osserva invece un iniziale decremento nel 2013 nel gettito complessivo, dovuto all’esenzione dall’IMU dell’abitazione principale (con le precisazioni illustrate nel paragrafo 1), ed un successivo aumento – più marcato secondo le nostre stime – per il 2014 con il primo superamento della soglia complessiva di 50 miliardi.

A carico delle famiglie, il rincaro complessivo è stato nel periodo di 1,2 miliardi (da 37,0 a 38,2), con un +2,0 attribuibile nuovamente alle imposte di tipo patrimoniale (da 25,5 a 27,5), da attribuirsi in particolar modo alle imposte sui rifiuti urbani.

Le nostre stime complessive sul gettito fiscale sugli immobili sono illustrate nella Tabella 3.

Secondo le analisi dell’Agenzia delle Entrate (2015) il gettito derivante dalle principali imposte (ma con l’esclusione di quelle sui rifiuti) è risultato pari nel 2014 a 42,1 miliardi di euro, con una leggera flessione rispetto al 2012 (42,3 miliardi) ma in aumento rispetto al 2013 (38,4 miliardi).

L’incremento osservato nel 2014 è interamente attribuibile alla prima applicazione della TASI (4,6 miliardi), mentre hanno ripreso a salire le imposte di natura “reddituale” (in particolare, +0,7 miliardi nell’IRPEF 2012-2014) per effetto della reintroduzione nella base imponibile dei redditi degli immobili non locati ad uso abitativo ubicati nello stesso comune di residenza, seppure nella quota ridotta del 50%.

I risultati dell’Agenzia mostrano un aumento nella somma di IMU e TASI per il 2014 rispetto alla sola IMU del 2012 (da 23,8 a 23,9 miliardi), che appare comunque talmente lieve da poter giudicare il gettito complessivo negli effetti invariato.

Anche per quanto concerne l’abitazione principale (non di lusso), il già citato studio di Messina e Savegnago (2014) illustra una sostanziale equivalenza tra la somma di IMU, TARSU e TIA gravante nel 2012 e la somma di TASI e TARI esigibile nel 2014: l’importo medio in euro per le abitazioni su elaborazioni dati Agenzie delle Entrate e delibere degli enti, considerato un nucleo familiare di tre persone (di cui un figlio convivente con meno di 26 anni), è risultato pari in entrambi gli anni a circa 600 euro.

L’equivalenza tra le somme vede comunque una minore componente TASI rispetto all’IMU, controbilanciata da una maggiore incidenza della TARI rispetto alla TARSU/TIA, mentre l’esenzione applicata nel 2013 sull’IMU per le abitazioni principali (salvo che per i comuni che avevano deliberato un’aliquota più elevata rispetto a quella “base” agevolata) aveva temporaneamente fatto scendere il prelievo del 60% su questo tipo di fabbricati.

Si confermerebbe dunque, anche sotto questo punto di vista, il tenore “ripristinatorio” del prelievo sull’abitazione di residenza, attraverso l’applicazione della TASI in luogo dell’IMU, ed un più alto livello di tassazione in merito alla raccolta dei rifiuti.

Anche Messina e Savegnago segnalano che il profilo della tassazione immobiliare per le abitazioni diverse da quella principale “è risultato in costante aumento lungo l’arco del triennio considerato”; rispetto a questa rilevazione le nostre stime – che considerano sia le abitazioni di residenza che le altre – si dimostra pertanto del tutto coerente.

3. Il confronto internazionale

Sul piano internazionale, il confronto del prelievo fiscale sugli immobili risente dalla diversa tipologia di imposizione applicata, che come si è visto in precedenza (v. §1) può corrispondere ad un mix eterogeneo e complesso di tasse, eventualmente in costante evoluzione come è avvenuto negli anni recenti per il nostro Paese. Il gettito è inoltre influenzato, nei diversi paesi, in base all’andamento del mercato immobiliare e del volume degli scambi, nonché dall’evasione o elusione d’imposta.

I dati Eurostat ed OCSE consentono un confronto relativamente approfondito tra i dati delle principali economie avanzate, attraverso una classificazione delle imposte che principalmente le suddivide in:

-

Imposte ricorrenti (versamenti annuali dovuti dal proprietario), calcolate sulla base di una misura del valore della proprietà, applicate sulla ricchezza netta oppure sulla proprietà immobiliare;

-

Imposte non ricorrenti (prelevate in corrispondenza di transazioni a titolo oneroso nonché su successioni e donazioni).

Va subito detto che il livello di dettaglio non è tale da consentire la comparazione diretta tra la nostra stima del gettito fiscale presentata nel paragrafo 2 e i dati rilevati da Eurostat ed OCSE sulla tassazione così definita per gli altri paesi.

Da un lato infatti, vi sono alcuni elementi considerati nel presente studio, come le imposte di natura reddituale sugli immobili non locati e sulle locazioni, nonché il prelievo sui servizi di raccolta dei rifiuti, che non possono essere agilmente confrontati con le statistiche internazionali.

Dall’altro verso, la comparazione effettuata dall’Agenzia delle Entrate tiene conto di dati internazionali che assommano al prelievo fiscale anche quello sulla ricchezza netta (comprensiva dunque di attività finanziarie) e sulle transazioni onerose che includono quelle finanziarie e di capitale. Secondo i rapporti dell’Agenzia delle Entrate, che citano espressamente i dati OCSE pur con le avvertenze appena illustrate, l’Italia sarebbe passata, su un campione di 29 paesi, dal quindicesimo al nono posto tra il 2011 e il 2012 per livello complessivo di tassazione sugli immobili, con un’incidenza sul PIL incrementata dall’1,7% al 2,5%.

Il panorama descritto dai dati internazionali risulterebbe comunque molto variegato: si va da uno 0,3% del PIL (Estonia) al 4,2% del Regno Unito (sulla base dei dati che, come descritto, includono anche il prelievo sulla ricchezza netta e le transazioni finanziarie). Il mix di imposte che genera questi dati inoltre risulterebbe profondamente diversificato ed eterogeneo.

Si rileverebbe inoltre, rispetto all’Italia, una maggiore incidenza delle imposte sugli immobili nei paesi extracomunitari come Canada, USA, Corea e Giappone, mentre tra gli Stati europei solo Regno Unito, Francia, Belgio e Lussemburgo presenterebbero un profilo di tassazione più elevato.

Sulla base dei dati Eurostat ed OCSE per il triennio 2011-2013, in questo studio esaminiamo invece la sola componente riferita alla tassa di proprietà sugli immobili (per l’Italia quindi l’IMU ex ICI), e cioè l’unico elemento di tipo esclusivamente immobiliare e confrontabile in via omogenea con gli altri paesi (vedi tab. 4 e tab. 5).

Si consideri dunque che tale elemento costituisce solo una parte del prelievo complessivo attribuibile agli immobili e che per il nostro Paese, nel periodo considerato, la sua incidenza sul totale delle imposte gravanti su abitazioni, terreni e fabbricati è variata tra il 24% e il 49%.

L’andamento di tale prelievo è illustrato con riferimento al PIL nella tabella 5: in Italia si è andati dallo 0,6% dell’ultimo anno di applicazione dell’ICI (era circa lo 0,7% fino al 2007, e cioè fino a quando ad ICI erano assoggettate anche le prime case), al picco dell’1,4% del 2012, fino all’1,2% del 2013 (che, sulla base delle nostre stime, nel 2014 dovrebbe confermarsi tale oppure scendere all’1,1%).

L’incremento nel periodo considerato, pari al +0,6% del PIL e un sostanziale raddoppio in termini nominali (+107,4%), risulta nettamente il più elevato tra i paesi OCSE. Il secondo paese per incremento della tassa di proprietà sugli immobili tra il 2011 e il 2013 è l’Ungheria, con il +0,3% in termini relativi sul PIL e il +82,4% in termini nominali.

In forza di tale incremento, l’Italia ora risulta sesta nel campione europeo dopo Regno Unito (3,2%), Francia (2,5%), Islanda (1,7%), Danimarca (1,4%) e Belgio (1,3%), e prima della Spagna (1,1%) e di altri 19 paesi tra cui la Germania (0,4%). Al di fuori dell’Europa, la tassazione è più rilevante in paesi come gli Stati Uniti, il Giappone, il Canada, Israele e la Nuova Zelanda. Questi paesi extraeuropei hanno tuttavia ridotto nel periodo la pressione fiscale sugli immobili in relazione al PIL, con un prelievo che è risultato in calo tra lo 0,1% e lo 0,2%.

Secondo analisi micro come quelle condotte da Sts Deloitte (Magna, 2014), i risultati sono diversi e più penalizzanti per gli immobili italiani: “per il 2014, su un immobile di 100 mq nel centro della capitale, l’Italia è in cima alla classifica (tassazione a circa 3.600 euro per la seconda casa, 1.500 per la prima), insieme a Danimarca (oltre i 4mila), Regno Unito e Finlandia a 1.600 euro. Cipro, Slovacchia, Repubblica Ceca, Polonia e Slovenia non arrivano a cento euro. Poco sopra i cento si colloca il Lussemburgo e segue l’Olanda (250 euro)”.

Vi è inoltre un aspetto interessante sottolineato da Messina e Savegnago (2014) in merito alla competenza delle imposte sugli immobili, che nella maggior parte delle economie avanzate è attribuita a livello locale piuttosto che centrale. Da un lato, appare assodata in letteratura una relazione positiva tra valore delle abitazioni e servizi pubblici locali, mentre è viceversa negativa tra valore degli immobili e tasse locali (vedi anche infra, §4).

Decentrare la leva fiscale sugli immobili costituirebbe quindi un incentivo per le amministrazioni locali per migliorare il rapporto tra prelievo fiscale e livello dei servizi pubblici. Dall’altro verso, risulterebbe comunque desiderabile che il livello di tassazione risultasse omogeneo, equo, e che garantisse la neutralità del prelievo rispetto ad altre tipologie di attività reali e finanziarie, e che per questo particolare aspetto esistesse al contrario un certo grado di accentramento.

L’Italia ha scelto di introdurre per la prima volta nel 2012 una componente accentrata nella tassa sulla proprietà della casa. L’IMU delineata nel decreto Salva Italia del 2011, oltre ad aver sostanzialmente raddoppiato l’entità del prelievo rispetto alla vecchia ICI, ha infatti previsto che una quota consistente del gettito fosse accentrata a livello nazionale (la quota è pesata per quasi 7,8 miliardi nel 2012 e oltre 4,0 miliardi nel 2013). La tendenza è inversa a quella rilevata in altri paesi, come la Francia, che hanno operato una forte decentralizzazione del prelievo a favore degli enti locali, e con il dato di 25 su 34 paesi OCSE che prevedono una (sostanziale) esclusiva pertinenza locale di questo tipo di imposte, supportati dalle ragioni di efficienza più sopra descritte (Messina e Savegnago, 2014).

4. Tasse sulla casa e valori immobiliari

Le attività reali di proprietà delle famiglie italiane (stimate per il 2013 da Banca d’Italia in circa 5.800 miliardi) ne costituiscono il 60% della ricchezza totale. Tra queste, circa l’85% (pari a circa 4.900 miliardi) è costituita da abitazioni, ed un altro 10% (circa 550 miliardi) rappresenta il valore attribuibile a terreni ed altri fabbricati.

Il valore complessivo, quindi, degli immobili di proprietà delle famiglie italiane è pari a circa 5.500 miliardi per il 2013, in calo di oltre il 7% rispetto al picco del 2011, quando si sfioravano i 5.900 miliardi. E’ ipotizzabile per il 2014 un calo del valore di ulteriori 3,9% punti, dovuti soprattutto al calo dei prezzi delle abitazioni, sia nuove che esistenti, rilevato dall’Istat nell’arco del 2014 ed in particolare fino al terzo trimestre. Il valore complessivo del patrimonio immobiliare delle nostre famiglie si ridurrebbe quindi, secondo la nostra stima, a non più di 5.300 miliardi.

L’aumento delle tasse complessive sugli immobili si accompagna dunque al calo dei prezzi delle case, producendo quindi un aumento ancor più marcato in termini di incidenza delle imposte sul valore delle proprietà oggetto di tassazione. Un gettito più elevato incamerato dal fisco non corrisponde ad una risalita dei valori dei beni colpiti dall’imposizione, ma al contrario ad una crisi dei prezzi e quindi l’incidenza ne risulta particolarmente aumentata.

L’effetto è ancor più rilevante se si considerano le componenti di tipo puramente patrimoniale, oggetto di ripetuti interventi a partire dal 2012 con l’introduzione anticipata dell’IMU, dal 2013 con la trasformazione delle vecchie TARSU/TIA in TARES (e successivamente TARI dal 2014), nonché dal 2014 con la prima applicazione della TASI.

Complessivamente, come meglio illustrato nel paragrafo 2, stimiamo che le imposte di natura patrimoniale sulla casa a carico delle famiglie italiane abbiano raggiunto i 27,5 miliardi di euro nel 2014: il dato più alto nel periodo esaminato, in aumento rispetto al 2013 (24,6 miliardi) e al 2012 (25,5 miliardi), e fortemente incrementato rispetto al 2011 (16,1 miliardi).

Se si tiene tuttavia in considerazione il valore complessivo dello stock immobiliare di proprietà delle famiglie italiane, si può sostenere che il livello di tassazione di tipo patrimoniale si sia in media raddoppiato, passando dallo 0,27% del 2011 allo 0,52% del 2014, con un incremento pari a 11,4 miliardi (circa 190 euro pro-capite) esclusivamente riferito a questo tipo di imposizione.

Nel complesso, il prelievo complessivo rapportato ai valori di mercato è aumentato dallo 0,53% del 2011 allo 0,73% del 2014, con un incremento dello 0,20% pari a circa 7,2 miliardi (vedi Tabella 6).

Tenendo in considerazione il fatto che appare incontrovertibile il legame inverso tra prelievo fiscale e valore degli immobili, in prima istanza perché influenzato dalle attese sui flussi di cassa futuri, e oltretutto perché più volte rilevato empiricamente in letteratura, si è ritenuto interessante verificare la relazione tra l’andamento degli indici dei prezzi immobiliari e del livello di tassazione in ciascuno dei paesi per i quali sono disponibili i dati 2010-2014.

L’analisi statistica ha evidenziato una correlazione negativa debole tra le due variabili (non superiore a -0,18), ed un errore standard rilevante nello studio della regressione. Appare dunque non attribuibile in generale all’incremento della fiscalità un ruolo preponderante sull’andamento negativo dei prezzi immobiliari.

Nel tentativo di isolare, con le dovute cautele, tale effetto per il nostro paese, va rilevato che con l’utilizzo delle formule della rendita perpetua, fissato un determinato range dei tassi d’interesse, l’incremento della tassazione ricorrente ed in particolare quella patrimoniale, potrebbe corrispondere ad una riduzione del valore degli immobili compresa tra 20 e 40 volte il relativo importo.

Sulla base delle nostre stime, dunque, considerato come permanente l’incremento nelle imposte patrimoniali pari allo 0,25% sul valore intrinseco degli immobili, l’impatto negativo sui prezzi delle case ad esso attribuibile sarebbe approssimabile in un intervallo compreso tra il 5% e il 10% rispetto ai valori del 2011. Il calo dei prezzi degli immobili esistenti, rilevato dagli indici Istat per il periodo 2011-2014, risulta comunque superiore (-15,6%).

Oltre che al livello della tassazione in senso proprio, sul valore degli immobili può influire anche la relativa incertezza e instabilità (Meazza, 2015). In particolare, tale aspetto potrebbe essere alla base anche di una contrazione dei prezzi dovuta ad un minore interesse degli investitori esteri (Magna, 2014). L’incertezza dell’impianto normativo nuoce in ogni caso anche alla visibilità ed efficienza dell’imposta (Messina e Savegnago, 2014).

5. Conclusioni

Il complesso sistema fiscale che grava sui proprietari di immobili in Italia è stato più volte riformato nel corso degli ultimi anni. A trasformarsi più volte è stato in primis il trattamento fiscale dell’abitazione di residenza dal punto di vista della componente prettamente patrimoniale, prima esentata dall’ICI (tra il 2008 e il 2011), poi riassoggettata all’IMU (2012), poi di nuovo esentata (seppure in modo parziale), ed infine colpita dalla neonata TASI (2014).

L’utilizzo degli immobili è inoltre gravato dalle imposte sulla raccolta dei rifiuti, sostanzialmente invariate dal punto di vista del presupposto impositivo e della loro base imponibile, ma modificatesi negli anni con il passaggio dalla TARSU / TIA (applicate fino al 2012) alla TARES (operante solo nel 2013) ed infine alla TARI (che costituisce dal 2014 la terza componente – assieme a IMU e TASI – della cosiddetta IUC o Imposta Unica Comunale).

Dal punto di vista redistributivo, la transizione al nuovo regime di prelievo sulla prima casa del 2014 appare più favorevole per i contribuenti più abbienti, con l’evidenza di un attenuarsi della progressività rispetto alla rendita catastale o un accentuarsi della regressività rispetto al reddito familiare. L’effetto è dunque contrario a quello verificabile nel confronto tra IMU 2012 e ICI 2007, quando si rilevava il passaggio a una più elevata progressività dell’imposta in relazione al valore della rendita catastale (Dipartimento delle Finanze, 2012).

Nell’analisi del gettito fiscale prodotto dal perimetro di tassazione definito dalle 11 imposte descritte nel paragrafo 1, è interessante distinguere tra i cambiamenti intercorsi a cavallo del 2012, e quelli intervenuti nel periodo successivo con riferimento finale anno 2014.

Da un lato infatti, sulla base dei dati raccolti da fonti diverse come Banca d’Italia, Agenzia delle Entrate, MEF e Confcommercio, osserviamo per il periodo 2010-2012 un incremento del totale delle tasse sugli immobili pari a +9,8 miliardi (da 38,5 a 48,3), gravante per circa +5,5 miliardi a carico delle famiglie (da 31,5 a 37,0 miliardi).

Il prelievo è aumentato soprattutto nella sua componente di tipo patrimoniale, salita nello stesso periodo di 7,6 miliardi (+44,9%) da 16,9 a 25,5 miliardi di euro e ora parte preponderante del mix di tassazione che colpisce gli immobili in Italia.

Per quanto concerne il periodo 2012-2014, si osserva invece un iniziale decremento nel 2013 nel gettito complessivo, dovuto all’esenzione dall’IMU dell’abitazione principale (con le precisazioni illustrate nel paragrafo 1), ed un successivo aumento – più marcato secondo le nostre stime – per il 2014 con il primo superamento della soglia complessiva di 50 miliardi.

A carico delle famiglie, il rincaro complessivo 2012-2014 è stato di 1,2 miliardi (da 37,0 a 38,2), con un +2,0 attribuibile nuovamente alle imposte di tipo patrimoniale (da 25,5 a 27,5), da attribuirsi in particolar modo alle imposte sui rifiuti urbani.

Per quanto concerne l’abitazione principale (non di lusso), lo studio di Messina e Savegnago (2014) illustra una sostanziale equivalenza tra la somma di IMU, TARSU e TIA gravante nel 2012 e la somma di TASI e TARI esigibile nel 2014: considerato un nucleo familiare di tre persone (di cui un figlio convivente con meno di 26 anni), il prelievo medio è risultato pari in entrambi gli anni a circa 600 euro.

Si confermerebbe dunque, anche sotto questo punto di vista, il tenore “ripristinatorio” del prelievo sull’abitazione di residenza applicato con la TASI in luogo dell’IMU, ed un più alto livello di tassazione in merito alla raccolta dei rifiuti.

La tassazione immobiliare per le abitazioni diverse da quella principale infine “è risultato in costante aumento lungo l’arco del triennio considerato”; rispetto a questa rilevazione le nostre stime – che considerano sia le abitazioni di residenza che le altre – si dimostra pertanto del tutto coerente.

Il confronto del prelievo fiscale sugli immobili sul piano internazionale risente dalla diversa tipologia di imposizione applicata e va detto che il livello di dettaglio non è tale da consentire la comparazione diretta tra la nostra stima del gettito fiscale e i dati rilevati da Eurostat ed OCSE sulla tassazione così definita per gli altri paesi.

Sulla base dei dati disponibili per il triennio 2011-2013, in questo studio esaminiamo la sola componente riferita alla tassa di proprietà sugli immobili (per l’Italia quindi l’IMU ex ICI). L’incremento rilevato in Italia nel periodo considerato, pari al +0,6% del PIL e un sostanziale raddoppio in termini nominali (+107,4%), risulta nettamente il più elevato tra i paesi OCSE. Il secondo paese per incremento della tassa di proprietà sugli immobili tra il 2011 e il 2013 è l’Ungheria, con il +0,3% in termini relativi sul PIL e il +82,4% in termini nominali.

In forza di tale incremento, l’Italia ora risulta sesta nel campione europeo dopo Regno Unito (3,2%), Francia (2,5%), Islanda (1,7%), Danimarca (1,4%) e Belgio (1,3%), e prima della Spagna (1,1%) e di altri 19 paesi tra cui la Germania (0,4%).

Vi è inoltre un aspetto interessante in merito alla competenza delle imposte sugli immobili, che nella maggior parte delle economie avanzate è attribuita a livello locale piuttosto che centrale. L’Italia invece ha scelto negli ultimi anni di introdurre per la prima volta una componente accentrata nella tassa sulla proprietà della casa. La tendenza è inversa a quella rilevata in altri paesi, come la Francia, che hanno operato una forte decentralizzazione del prelievo a favore degli enti locali, e con il dato di 25 su 34 paesi OCSE che prevedono una (sostanziale) esclusiva pertinenza locale di questo tipo di imposte, supportati da fondate ragioni di efficienza.

L’aumento delle tasse complessive sugli immobili si è accompagnato al calo dei prezzi delle case, producendo quindi un aumento ancor più marcato in termini di incidenza delle imposte sul valore delle proprietà oggetto di tassazione. L’effetto è ancor più rilevante se si considerano le componenti di tipo puramente patrimoniale.

Se si tiene in considerazione infatti il valore complessivo dello stock immobiliare di proprietà delle famiglie italiane, si può sostenere che il livello di tassazione di tipo patrimoniale si sia in media raddoppiato, passando dallo 0,27% del 2011 allo 0,52% del 2014, con un incremento pari a 11,4 miliardi (circa 190 euro pro-capite) esclusivamente riferito a questo tipo di imposizione.

Nel complesso, il prelievo complessivo rapportato ai valori di mercato è aumentato dallo 0,53% del 2011 allo 0,73% del 2014, con un incremento dello 0,20% pari a circa 7,2 miliardi (vedi Tabella 6).

Lo studio ha proceduto a verificare inoltre la relazione tra l’andamento degli indici dei prezzi immobiliari e del livello di tassazione in ciascuno dei paesi per i quali sono disponibili i dati 2010-2014.

L’analisi statistica ha evidenziato una correlazione negativa debole tra le due variabili (non superiore a -0,18), ed un errore standard rilevante nello studio della regressione. Appare dunque non attribuibile, in generale, all’incremento della fiscalità un ruolo determinante sull’andamento negativo dei prezzi immobiliari.

Con le dovute cautele, stimiamo che tale effetto per la fattispecie italiana sia collocabile in un intervallo compreso tra il 5% e il 10% rispetto ai valori del 2011. Il calo dei prezzi degli immobili esistenti, rilevato dagli indici Istat per il periodo 2011-2014, risulta comunque superiore (-15,6%).

Oltre che al livello della tassazione in senso proprio, sul valore degli immobili può influire anche la relativa incertezza e instabilità (Meazza, 2015). In particolare, tale aspetto potrebbe essere alla base anche di una contrazione dei prezzi dovuta ad un minore interesse degli investitori esteri (Magna, 2014). L’incertezza dell’impianto normativo nuoce in ogni caso anche alla visibilità ed efficienza dell’imposta (Messina e Savegnago, 2014).

Nonostante questo, il sistema risulta ancora oggi destinato a ulteriori modifiche, legate per un verso ad una nuova riforma ipotizzata per le tasse locali, apparentemente non stabilizzatesi nella mente del legislatore, e per l’altro verso alla più volte annunciata riforma delle rendite catastali, destinata a modificare la base imponibile della gran parte delle 11 principali imposte che colpiscono proprietari e possessori di immobili in Italia.

Gli effetti della futura riforma delle rendite, ancora non delineata nelle sue caratteristiche essenziali, dovrebbero essere valutati accuratamente al fine di prevenire conseguenze indesiderate di tipo sperequativo, nonché di un ulteriore possibile incremento sostanziale e generalizzato del gettito connesso.

Infine, vi è l’ulteriore aspetto spesso dimenticato, difficilmente stimabile ma certamente esistente, della perdita di valore degli immobili in seguito ad aumenti di tipo permanente nelle imposte ricorrenti, che quindi possono incidere nelle tasche dei contribuenti per importi ben superiori.

Bibliografia e documenti consultati

Agenzia delle Entrate (2012), “Gli Immobili in Italia 2012”, prelevabile su www.agenziaentrate.gov.it

Agenzia delle Entrate (2015), “Gli Immobili in Italia 2015”, prelevabile su www.agenziaentrate.gov.it

Banca d’Italia (2008), “Household wealth in Italy”, Papers presentati alla conferenza tenutasi in Perugia, 16-17 Ottobre 2007

Banca d’Italia (2013), “Audizione preliminare all’esame della manovra economica per il triennio 2014-2016. Testimonianza del Vice Direttore Generale della Banca d’Italia, Luigi Federico Signorini”

Banca d’Italia (2014), “La ricchezza delle famiglie italiane”, Supplemento al Bollettino Statistico

Commissione Europea (2013), “Annual Growth Survey”, prelevabile da ec.europa.eu

Commissione Europea (2014), “Taxation Trends in the European Union”, prelevabile da ec.europa.eu

Confartigianato (2013), “Il gioco delle tre carte sulla tassazione immobiliare”

Confcommercio (2015), “Finanza pubblica e tasse locali”

Dell’Oste, C. (2015), “Affitti, crisi e tasse tagliano i rendimenti”, Il Sole 24 Ore, 12 gennaio 2015

Dipartimento delle Finanze (2012), “IMU: analisi dei versamenti 2012”, prelevabile da www.mef.gov.it

Forte, F., Guardabascio, D., Jack L. (2012), “Miti e realtà della tassazione degli immobili in Italia. Il confronto internazionale”

Confedilizia Edizioni. Forte, F. (2014), “L’aumento della tassazione immobiliare in Italia come patrimoniale straordinaria del 25% del PIL”. Prelevabile da www.confedilizia.it

Fossati, S. (2014a), “Casa, se le tasse pesano più della rendita”, Il Sole 24 Ore, 24 ottobre 2014

Fossati, S. (2014b), “Il patrimonio-casa verso crescita zero”, Il Sole 24 Ore, 24 ottobre 2014

Magna, L. (2014), “In Italia compravendite al palo per eccesso di tasse e norme”, Il Sole 24 Ore, 15 aprile 2014

Meazza, M. (2015), “Il cantiere sempre aperto dei prelievi”, Il Sole 24 Ore, 12 gennaio 2015

Messina, G., Savegnago, M. (2014), “A prova di acronimo: i tributi locali sulla casa in Italia”, Quaderni di Economia e Finanza (Occasional Papers), Banca d’Italia

Norregaard, J. (2013), “Taxing Immovable Property. Revenue Potential and Implementation”, IMF Working Paper n. 129.

Rassegna stampa

Panorama

Libero

Depositi delle banche italiane raddoppiati negli ultimi 10 anni

Redazione Studi banche, depositi, europa, finanza, impresalavoro

NOTA

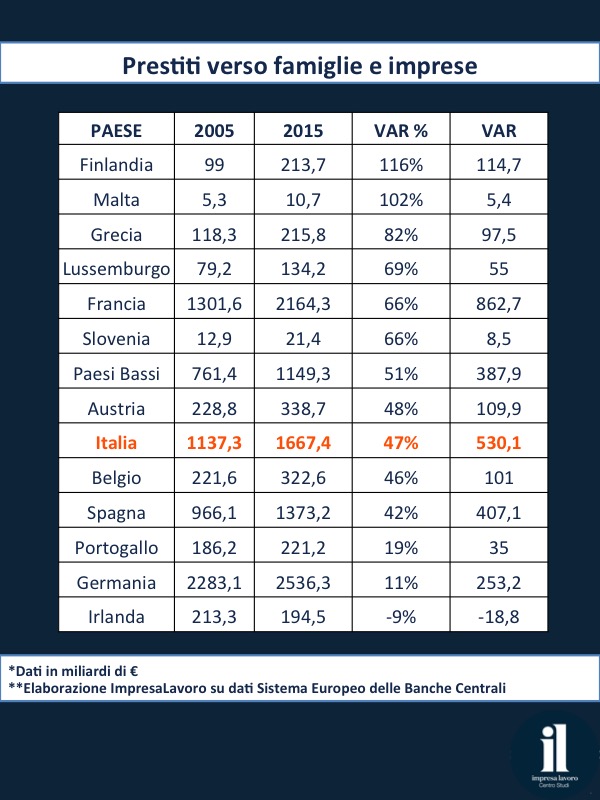

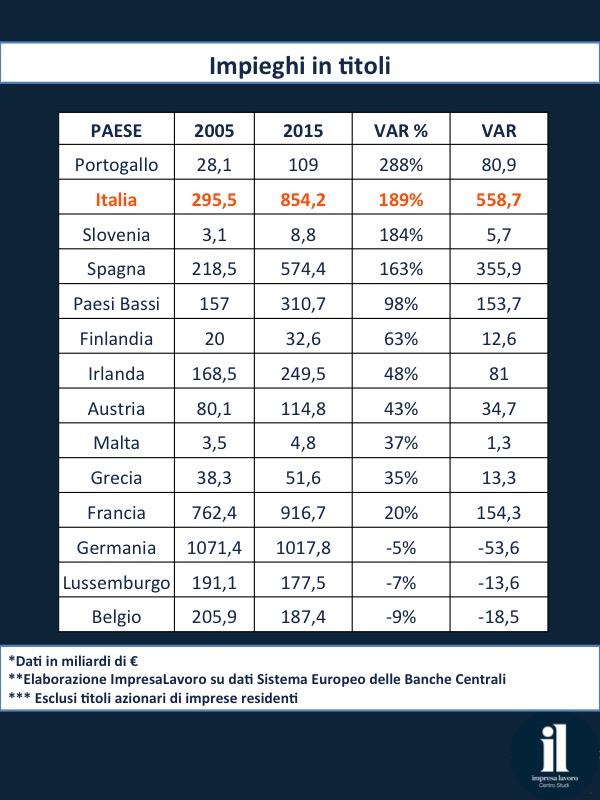

In dieci anni le banche italiane hanno visto i propri depositi crescere del 96%, per un controvalore di circa 1.160 miliardi di euro, ma di questi meno della metà (530 miliardi) è servita a finanziare famiglie e imprese (+47% nello stesso periodo), mentre la restante parte è stata utilizzata per triplicare l’esposizione in titoli (cresciuta del +189% oppure 559 miliardi).

Le rilevazioni del Sistema Europeo delle Banche Centrali su 14 diversi sistemi bancari pongono l’Italia nei primi posti delle classifiche tra quelli che hanno visto incrementare maggiormente il proprio stock dei depositi nel periodo che va dal 2005 al 2015. La crescita, per il nostro paese, corrisponde sostanzialmente a un raddoppio: da 1207 a 2368 miliardi, gran parte dei quali accumulati nel periodo pre-crisi. Anche dopo il fallimento di Lehman, tuttavia, il sistema ha continuato ad aumentare la raccolta, seppure ad una velocità inferiore (+205 miliardi).

Diverso il discorso per quanto attiene all’impiego di prestiti all’economia reale, ed in particolare a famiglie e imprese: in questo caso l’Italia si ritrova solo nella seconda metà della classifica, con una crescita del +47% corrispondente a 530 miliardi. Rispetto al settembre 2008 (data considerata come lo “spartiacque” prima e dopo il crollo di Lehman Brothers), i prestiti verso le imprese sono diminuiti del -6% (56 miliardi) mentre verso le famiglie sono comunque incrementati del +28% (132 miliardi).

Ciò che più è aumentato negli attivi dei bilanci bancari italiani è infatti l’impiego in titoli di stato e obbligazionari, triplicati nell’ultimo decennio con un aumento di 559 miliardi (+189%). Solamente il sistema portoghese ha visto una crescita maggiore della nostra nello stesso periodo, mostrando un +288% pari a 81 miliardi circa.

Questi dati certificano dunque la radicale trasformazione del modello di business delle nostre banche rispetto ai livelli pre-crisi, al quale è corrisposto un ricorso ben maggiore all’acquisto di titoli di stato e obbligazionari rispetto agli impieghi verso famiglie e, soprattutto, imprese. In tale direzione infatti si è incanalata la maggior parte degli oltre 1.100 miliardi di nuovi depositi, al quale peraltro si è accompagnata una crescita di 276 miliardi della raccolta in titoli di debito e di ulteriori 271 miliardi di capitale e riserve.

Le liberalizzazioni timide

Redazione Edicola - Opinioni economia, formiche, giuseppe pennisi, impresalavoro, liberalizzazioni

Giuseppe Pennisi – Formiche

Il 2015, definito Anno Felix, dal Presidente del Consiglio Matteo Renzi, dovrebbe essere caratterizzato da una crescita economica ben superiore allo 0,1% segnato nel primo trimestre e sorretta da un programma aggressivo di riduzione del debito pubblico (tramite privatizzazioni) e di aumento della produttività (tramite crescente concorrenza derivante da liberalizzazioni).

Di privatizzazioni ci occuperemo quando il programma e la sua attuazione saranno meglio definite. Il disegno di legge (ddl) sulla concorrenza, e quindi sulle liberalizzazioni, è stato varato a fine febbraio; quando questa mensile arriva in edicola, sarà all’esame del Parlamento. Al carattere del Presidente del Consiglio si possono attribuire tanti tratti ma non certo la timidezza. Tuttavia, il ddl in questione è più ‘timido’ delle ‘lenzuolate’ di bersaniana memoria di una diecina di anni, nonostante l’aggravarsi della situazione in questo lasso di tempo. Principalmente se la situazione italiana è comparata con quella dei nostri competitors europei (non parliamo di quelli dell’Emisfero Occidentale o dell’Asia).

Non ci riferiamo neanche ad inchini come quelli alla lobby dei taxi. E’ sufficiente pensare che nel campo dei servizi pubblici locali lo stesso Ministero dello Sviluppo Economico (non certo un covo di liberisti) aveva chiesto che non ci fossero più enti (come le autorità portuali) al tempo stesso regolatori e fornitori di servizi (da loro stessi regolari) . In materia sanitaria, il Ministero della Salute (non affiliato a nessuna istituzione liberale) aveva proposto accreditamento periodico, e concorsuale, delle strutture sanitarie private e la liberalizzazione della vendita dei medicinali di fascia C. Piccoli passi verso una maggiore concorrenza, ma tali da imbarazzare il timido Presidente del Consiglio.

Non si può che suggerirgli la lettura di un’analisi condotta da dieci centri studi europei e coordinata dal piccolo ma dinamico centro studi italiano ‘ImpresaLavoro’ e di organizzare un seminario del Partito Democratico (pare sia prassi) al fine di preparare un maxi-emendamento prima della conclusione dell’iter parlamentare del ddl. Lo studio riguarda principalmente la libertà fiscale, che sintetizza il complesso delle altre libertà economiche he agevolano o frenano l’impresa (e quindi l’occupazione).

Gli istituti hanno lavorato seguendo la medesima metodologia ed hanno computato un Indice della libertà fiscale sulla basa di quattro distinti indicatori: le dimensioni della tassazione complessiva rispetto alla produzione annuale; il modo in cui il prelievo fiscale colpisce lavoro, capitale e consumi; la complessità degli ordinamenti e, di conseguenza, il tempo e le risorse che imprese e famiglie devono destinare all’assolvimento degli obblighi di legge; la decentralizzazione del prelievo e, al tempo stesso, l’autonomia dei vari livelli di governo. La liberalizzazione (oppure la mancanza di liberalizzazione) e sottointesa in ciascuno dei quattro indici. L’Italia non esce affatto bene : con un total tax rate del 65,4% siamo alle prese con un moderno Leviatano, cui pare persino difficile opporsi e con cui l’opinione pubblica sembra ormai rassegnata a convivere. Si potrebbe rispondere che la delega fiscale a cui Governo e Parlamento stanno lavorando potrebbe curare questi problemi tributari. Tuttavia, chiunque abbia compiuto un minimo di studi economici sa che la liberalizzazione e la concorrenza sono gli unici strumenti per quella crescita che sola può permettere la riduzione dell’oppressione fiscale.

Un quarto di secolo fa, l’allora Vice Direttore Generale della Banca d’Italia Pier Luigi Ciocca , sempre culturalmente contiguo al centro sinistra , nella prefazione alla raccolta di saggi ‘Disoccupazione di Fine Secolo’ (Bollati Boringhieri,1997 documentava che in mondo in cui il Nord America ha un carico tributario attorno al 30% del Pil ed i Paesi asiatici emergenti del 20% del Pil, con il nostro 46% di allora rischiava un declino sempre più grave e la disoccupazione di massa sempre più lunga.

Neanche i suoi amici con responsabilità di governo lo hanno ascoltato.

C’è ragione per coltivare la fiducia, ma da sola non basta

Redazione Editoriali davide giacalone, fiducia, impresalavoro, imprese

C’è ragione per coltivare la fiducia, ma da sola non basta – Videocommento di Davide Giacalone

Di fronte al fanatismo, l’Occidente riscopra le sue radici – Editoriale di Carlo Lottieri

Redazione Edicola - Opinioni carlo lottieri, fanatismo, impresalavoro, islam, occidente

Carlo Lottieri

Succede ormai con periodicità. Era già accaduto al tempo dello scandalo sollevato dal romanzo di Salman Rushdie (Versetti satanici, 1989) e poi per il film Submission di Theo van Gogh (2004) e di seguito in altre circostanze. Di tanto in tanto il mondo musulmano sembra esplodere d’ira dinanzi a forme espressive – letterarie, satiriche, cinematografiche – dell’Occidente e reagisce, come nel caso delle vignette di Charlie Hébdo di qualche mese fa, scatenando una violenza inaudita.

Quando in Occidente si manifestano tesi critiche verso l’Islam e si avversano taluni aspetti di quella cultura, gli stessi rapporti tra mondo musulmano e società occidentale vanno in crisi. In tale contesto, la nostra società sembra incapace di trovare un equilibrio, talora mostrandosi perfino disponibile a non difendere la propria identità e le garanzie che, da noi, tutelano la libertà dei singoli.

Come allora si dovrebbe reagire a questo attacco tanto duro? Sicuramente non esistono risposte semplici. Qualunque analisi seria e responsabile, però, chiede che si distingua in maniera assai netta ciò che è legittimo sotto il profilo del diritto (l’ordine giuridico) e ciò che invece è opportuno in una prospettiva etica (l’ordine morale). Dal punto di vista del diritto, gli occidentali devono continuare a proteggere la libertà d’espressione di tutti: una libertà che non si estrinseca solo e in primo luogo nella facoltà d’affermare ciò che piace a tutti e che è largamente condiviso. Entro una società aperta e liberale hanno piena cittadinanza anche quelle tesi che taluni, e magari anche molti, giudicheranno assurde e insostenibili. Ogni religione deve vedere riconosciuto la piena facoltà di esprimersi e definire la frontiera che distingue il giusto e l’ingiusto, la santità e il peccato; e la stessa libertà va attribuita ai romanzieri, ai giornalisti, ai registi e così via. L’Europa farebbe un terribile errore se, per non suscitare tensioni con certe frange dell’Islam, abbandonasse la propria tradizione e amputasse la libertà di espressione. Quello che disegnavano e scrivevano gli autori di Charlie Hébdo barbaramente uccisi era legittimo al di là dei contenuti stessi.

Bisogna però distinguere tra una vera tolleranza e un’ideologia di Stato che pretende d’imporre a tutti una sorta di “religione laica” che di liberale ha ben poco e che sotto certi punti di vista finisce proprio per alimentare una reazione fanatica anti-europea. Specialmente in Paesi come la Francia, ma in parte anche da noi, ha preso piede un repubblicanesimo che avversa le culture religiose in quanto tali e che vorrebbe imporre un modello unico di società e di esistenza. Trionfa insomma un “politicamente corretto” che non sembra lasciare spazio al pluralismo anche se si presenta in abiti democratici. Tutto questo ha poco a che fare con la tradizione liberale, e se va difesa la libertà dei giornali satirici, allo stesso modo va salvaguardata la libertà delle famiglie cristiane, musulmane o di altro credo. Proibire a uno studente, come si fa in Francia, di portare a scuola una piccola croce appesa al collo o un qualsiasi altro simbolo religioso non è una scelta di libertà, ma semmai di segno opposto.

Una società libera è tale se ognuno rispetta chi è diverso da sé. Più di tutti devono però essere disposti a esercitare questo rispetto quanti dispongono del potere, che non hanno alcun titolo per considerare i loro valori come necessariamente giusti e universali, e quindi da imporsi agli altri. Il subdolo dispotismo del laicismo statale “alla francese” è, in qualche modo, il più prezioso alleato degli integralisti e dei fanatici islamisti.

Dobbiamo ammettere che da questo punto di vista l’Europa è assai deficitaria e che gli orientamenti prevalenti sembrano proprio rafforzare l’imposizione di una metafisica pubblica, di fatto in lotta con le religioni. La sacralità dei nostri Stati (che si autorappresentano come perpetui, indivisibili e sovrani) deve essere contestata, se si vuole costruire una società davvero plurale. Ed è importante comprendere come il laicismo imposto dal moderno welfare State sia cosa assai diversa dalla libertà individuale, la quale deve permettere a chiunque di fare le proprie scelte in ambito educativo, sanitario, previdenziale e via dicendo. Chiamando in causa taluni dibattiti della filosofia politica degli ultimi anni, bisogna allora prendere sul serio il pluralismo di un autore come Chandran Kukathas (autore de L’arcipelago liberale), che connette libero mercato e comunità volontarie.

C’è invece troppo “kemalismo” e troppa statualità nelle società europee, in cui gli apparati pubblici poggiano su una religione civile à la Rousseau che riduce gli spazi di libertà ed entra in tensione con le fedi. Ma è difficile costruire una convivenza serena se lo Stato non lascia che ogni cultura (cristiana, musulmana, ebraica, laica ecc.) non è libera di operare nei vari ambiti: fermo l’obbligo per tutti di non ledere i diritti altrui, dalla libera iniziativa imprenditoriale alla piena espressione delle proprie idee.

Nessuno è tenuto ad apprezzare fino in fondo un periodico tanto irriverente come Charlie Hébdo ed era facile prevedere che quelle vignette avrebbero buttato benzina sul fuoco. Ma il linguaggio del periodico francese non può essere considerato un crimine entro una società libera. Comprimere ancor più le nostre libertà, per giunta, non produrrebbe grandi risultati e in questo senso le piazze arabe in rivolta devono farci riflettere. Non per indurci a rattrappire ulteriormente i nostri spazi di libertà, ma semmai per dare basi più solide a quel pluralismo culturale e a quella tolleranza religiosa che – in tante occasioni – le logiche di Stato e il moralismo del “politicamente corretto” imposto per legge finiscono di fatto per minare nelle loro fondamenta.

Burocrazia lenta Renzi intervenga

Redazione Editoriali burocrazia, impresalavoro, massimo blasoni, Matteo Renzi, metro

Massimo Blasoni – Metro

Il rapporto di fiducia tra Stato e aziende si è ormai rotto per eccesso di burocrazia. Ogni giorno si confrontano due realtà diverse e cinconciliabili: da un lato l’imprenditore che avrebbe voglia di costruire e sviluppare il suo business; dall’altro l’amministrazione pubblica che lo frena appigliandosi a una selva di leggi e regolamenti spesso barocchi e inutili.

Un esempio: i giorni di attesa per la concessione di un’autorizzazione edilizia. L’ultimo rapporto annuale di Doing Business (Banca Mondiale) rivela che in Italia sono mediamente 233 contro i 96 in Germania e i 64 in Danimarca.

Continua a leggere su Metro.

Caso Pirelli, strizziamo nostri campioni per alimentare spesa pubblica

Redazione Editoriali davide giacalone, impresalavoro, imprese, pirelli