impresalavoro

Di Tsipras non preoccupa la vittoria ma la mancata vittoria totale

Redazione Editoriali davide giacalone, euro, grecia, impresalavoro, tsipras

Di Tsipras non preoccupa la vittoria ma la mancata vittoria totale – Videocommento di Davide Giacalone

Tasse sul risparmio, dal 2011 bruciati 9 miliardi

Redazione Scrivono di noi fisco, impresalavoro, la notizia, panorama, raffaella salato, risparmi, risparmio, tasse

Raffaella Salato – La Notizia

Il settimanale “Panorama” oggi in edicola dedica la copertina a una ricerca del Centro studi “ImpresaLavoro” sul progressivo e repentino aumento della pressione fiscale operata dai governi Monti, Letta e Renzi sui risparmi degli italiani. Un fenomeno che in questi ultimi anni ha assunto forme diverse: l’incremento delle aliquote sui redditi di natura finanziaria, più che raddoppiate – salvo eccezioni – tra la fine del 2011 e la metà del 2014; l’introduzione di una tassa su una parte delle transazioni finanziarie (la Tobin Tax) a partire dal marzo 2013; la trasformazione dell’imposta di bollo sul deposito titoli in una vera e propria patrimoniale (che grava anche su conti deposito e altri strumenti finanziari), introdotta nel 2012 e già raddoppiata nel giro di due anni.

Secondo la ricerca di “ImpresaLavoro” (le cui stime si basano su dati e indici Banca d’Italia, ABI, MEF e Fideuram) questa stretta fiscale corrisponde a un incremento di 9 miliardi annui (pari al +130%) per il periodo 2011-2015 così suddiviso: 4,7 miliardi dall’aumento delle aliquote sui rendimenti, 4 miliardi dall’introduzione dell’imposta di bollo proporzionale, e altri 0,3 miliardi dalla Tobin Tax. Il prelievo complessivo è così passato dai 6,9 miliardi del 2011 ai 15,9 miliardi attesi per il 2015.

Se ciò non bastasse, per il futuro prossimo circola l’ipotesi di un giro di vite fiscale anche sulla rivalutazione di fondi pensione, casse previdenziali e trattamento di fine rapporto. Lo studio di “ImpresaLavoro” mostra che un incremento delle aliquote sui fondi pensione al 17% potrebbe ridurre il montante contributivo atteso (e quindi la pensione) dei giovani lavoratori di una percentuale compresa tra il 3,3% ed il 5,7%, mentre un aumento al 26% lo ridurrebbe fino al 14,6%. Considerazioni analoghe si possono esprimere sia sulle casse previdenziali che sul TFR: con un aumento dall’11% al 17% i giovani lavoratori potrebbero subire una decurtazione della liquidazione di fine rapporto compresa tra il 3,6% ed il 6,2%.

Massimo Blasoni ad “Agorà” – Rai Tre

Redazione Media agorà, impresalavoro, massimo blasoni, rai, rai3

Massimo Blasoni, presidente del Centro Studi ImpresaLavoro, ospite ad Agorà su Rai Tre – puntata del 23 gennaio 2015

Scippo da 9 miliardi sui risparmi

Redazione Scrivono di noi fisco, gianni zorzi, impresalavoro, panorama, risparmio, tasse, tfr

Clicca per ingrandire

Gianni Zorzi, docente di Finanza dell’impresa e dei mercati e consulente per l’area Finanza di “ImpresaLavoro” – Panorama

Un fantasma si aggira, da anni, per l’Italia: la paura di un prelievo forzoso sui risparmi. Tipo quello di Giuliano Amato nel 1992, quando il Fisco incamerò improvvisamente il 6 per mille sulle giacenze dei conti correnti. In realtà questo timore appare infondato. Perché lo Stato ha già, di fatto, colpito pesantemente il risparmio degli italiani con una patrimoniale strisciante che, secondo una ricerca realizzata dal centro studi ImpresaLavoro, vale circa 9 miliardi di euro. Tanto per fare un confronto, se oggi venisse replicata la manovra di Amato sui conti correnti, si tratterebbe di un prelievo di 3 miliardi, un terzo rispetto agli aggravi imposti dal 2011 ad oggi dai governi di Mario Monti, Enrico Letta e Matteo Renzi.

Come si arriva a questo dato? Secondo le più recenti rilevazioni di Banca d’Italia, il totale delle attività finanziarie detenute dalle famiglie supera i 3.800 miliardi di euro. Su questa massa di attivi si è registrato a partire dalla fine del 2011 un progressivo e repentino inasprimento fiscale: in prima istanza, l’aumento tra la fine del 2011 e la metà del 2014 delle aliquote sui redditi di natura finanziaria che sono più che raddoppiate, passando dal 12,5 al 26 per cento, salvo eccezioni (come i titoli di Stato); in secondo luogo, l’introduzione di una tassa su una parte delle transazioni finanziarie (la Tobin tax) a partire dal marzo 2013; infine, la trasformazione dell’imposta di bollo sul deposito titoli in una vera e propria patrimoniale introdotta nel 2012 e già raddoppiata nel giro di due anni: oggi pesa per lo 0,2 per cento sui depositi di titoli (azioni, obbligazioni, titoli di Stato), sui depositi bancari, sui fondi e su alcune polizze, e per 34,20 euro per i conti correnti oltre una giacenza media di cinquemila euro.

Risultato: secondo le nostre ricerche, basate su dati e indici Banca d’Italia, Abi, ministero dell’Economia e Fideuram, la somma di questi interventi corrisponderebbe a un aumento del prelievo fiscale di 9 miliardi annui (corrispondente al 130 per cento in più) per il periodo 2011-2015. In particolare, l’incremento delle imposte sui rendimenti porterebbe un gettito pari a 11,2 miliardi nel 2015 a fronte dei 6,5 stimati per il 2011, nonostante la riduzione dei rendimenti medi di titoli di stato e di conti correnti e depositi bancari e postali; l’imposta di bollo, applicabile su quasi 2.200 miliardi di controvalore di attività finanziarie e depositi, dovrebbe pesare per oltre 4,4 miliardi nelle tasche degli italiani con un incremento di 4 miliardi rispetto al 2011; la Tobin tax, applicata dal marzo 2013, fornisce invece un prelievo marginale che non supera alcune centinaia di milioni l’anno, tanto da non superare, secondo alcune analisi, i costi commerciali derivanti dalla riduzione degli scambi di attività realizzati sui mercati italiani. A queste somme si aggiunga la stima del gettito sui conti correnti che continua a pesare sui risparmiatori persone fisiche nel caso di giacenze medie superiori a cinquemila euro, che risulta pari a circa 0,6 miliardi annui.

Quindi il prelievo complessivo sul risparmio degli italiani passerebbe dai 6,9 miliardi del 2011 ai 15,9 attesi per il 2015. La crescita del prelievo appare vertiginosa anche in considerazione del drastico calo della redditività, sia dei titoli di Stato che dei depositi bancari (e senza considerare che negli ultimi cinque anni la ricchezza complessiva degli italiani si è ridotta di 814 miliardi di euro per colpa della crisi e della tassazione sugli immobili, come rivela un’indagine pubblica sulla Repubblica). C’è poi il capitolo previdenziale, cioé l’incremento della tassazione sulla rivalutazione di strumenti di previdenza come i fondi pensione e le casse previdenziali, nonché del trattamento di fine rapporto (Tfr).

Dopo un lungo tira e molla, gli aumenti sono stati approvati nella Legge di stabilità, e ora sono in vigore (con effetto peraltro retroattivo) sui rendimenti realizzati a partire dall’anno 2014. Per la previdenza complementare (fondi pensione, piani individuali pensionistici) si passa dall’11,5 al 20 per cento, mentre per le casse previdenziali di categoria l’incremento è dal 20 al 26 per cento. In entrambi i casi, l’aliquota sulla quota dei fondi investita in titoli di stato è agevolata al 12,5 per cento, ed è infine previsto un credito d’imposta condizionato che potrebbe in linea teorica compensare gli aumenti. Sul trattamento di fine rapporto, invece, la rivalutazione viene ora tassata al 17 per cento anziché all’11. Questi aumenti si ripercuotono sui montanti contributivi (cioè il capitale che il lavoratore ha accumulato nel corso degli anni lavorativi) specie per chi è a inizio carriera. Nello studio è emerso infatti che l’incremento delle aliquote applicate sui fondi pensione al 20 per cento potrebbe ridurre il montante contributivo di una percentuale compresa tra il 5 e l’8,6 per cento, mentre un eventuale ulteriore aumento al 26 per cento lo ridurrebbe di un importo tra l’8,3 ed il 14,1 per cento. Considerazioni analoghe si possono esprimere naturalmente anche sulle casse previdenziali, i cui giovani iscritti si dovranno attendere prestazioni a fine carriera ulteriormente ridotte di una percentuale compresa tra il 3,3 e il 5,5 per cento, mentre il giro di vite sul Tfr potrebbe ridurre le liquidazioni di chi si affaccia oggi al mondo del lavoro di un importo compreso tra il 3,6 e il 6,2 per cento.

Tornando al quadro generale dei guadagni di natura finanziaria, le varie riforme intervenute di recente hanno mirato soprattutto all’incremento generalizzato delle aliquote, evitando perciò di considerare alcune storture del particolare sistema di fiscalità vigente. Come la doppia tassazione degli utili delle società di capitali distribuiti sotto forma di dividendi (sono tassati sia gli utili che i dividendi), e il complesso e non sempre equo meccanismo di compensazione tra guadagni e perdite nel regime del risparmio amministrato. Si tratta di norme che, nel loro insieme, possono aumentare anche notevolmente il prelievo effettivo operato sulle tasche dei risparmiatori: per esempio, la tassazione su alcuni guadagni continua a intervenire anche se nel frattempo la stessa o altre attività detenute fanno registrare delle perdite. Si può quindi chiudere in perdita un portafoglio di investimenti, oppure in alcuni casi anche un singolo investimento, ed essere stati nel frattempo ugualmente tassati. Per i piccoli risparmiatori, tra rendimenti in picchiata e tassazione in aumento, il rebus investimenti si fa ancora più complesso.

La tassazione del risparmio in Italia

Redazione Studi fisco, impresalavoro, risparmio, tasse, tfr

ABSTRACT

Secondo le più recenti rilevazioni di Banca d’Italia, il totale delle attività finanziarie detenute dalle famiglie supera i 3.800 miliardi di euro. Su questa massa di attivi si è registrato a partire dalla fine del 2011 un progressivo e repentino inasprimento fiscale, che potrebbe proseguire nel futuro prossimo colpendo anche le rivalutazioni sugli strumenti della previdenza complementare. La stretta fiscale ha assunto forme diverse: in prima istanza, l’incremento delle aliquote sui redditi di natura finanziaria, più che raddoppiate – salvo eccezioni – tra la fine del 2011 e la metà del 2014; in secondo luogo, l’introduzione di una tassa su una parte delle transazioni finanziarie (la Tobin Tax) a partire dal marzo 2013; infine, la trasformazione dell’imposta di bollo sul deposito titoli in una vera e propria patrimoniale (che grava anche su conti deposito e altri strumenti finanziari), introdotta nel 2012 e già raddoppiata nel giro di due anni.

Nell’immaginario collettivo persiste ancora lo spettro di un possibile e improvviso prelievo forzoso sulle attività finanziarie, come quello del 6 per mille operato sui conti correnti dal Governo Amato nel 1992; in realtà, tale intervento peserebbe oggi sulle tasche degli italiani per circa 3 miliardi di euro una tantum, mentre l’incremento della fiscalità ordinaria sul risparmio delle famiglie ha già assunto, in pochi anni e nel suo complesso, dimensioni ben più rilevanti. Secondo le nostre ricerche, infatti, ciò corrisponderebbe a un incremento di 9 miliardi annui (corrispondente al +130%) per il periodo 2011-2015, e si dovrebbe per 4,7 miliardi all’aumento delle aliquote sui rendimenti, per 4 miliardi all’introduzione dell’imposta di bollo proporzionale, e per 0,3 miliardi alla Tobin Tax. Secondo le stime, basate su dati e indici Banca d’Italia, ABI, MEF e Fideuram, il prelievo complessivo passerebbe quindi dai 6,9 miliardi del 2011 ai 15,9 attesi per il 2015.

L’incremento appare vertiginoso anche in considerazione del drastico calo della redditività, sia dei titoli di stato che dei depositi bancari. Se ciò non bastasse, per il futuro prossimo circola l’ipotesi di un giro di vite fiscale anche sulla rivalutazione di fondi pensione, casse previdenziali, e trattamento di fine rapporto. Lo studio mostra che un incremento delle aliquote sui fondi pensione al 17% potrebbe ridurre il montante contributivo atteso (e quindi la pensione) dei giovani lavoratori di una percentuale compresa tra il 3,3% ed il 5,7%, mentre un aumento al 26% lo ridurrebbe fino al 14,6%. Considerazioni analoghe si possono esprimere sia sulle casse previdenziali che sul TFR: con un aumento dall’11% al 17% i giovani lavoratori potrebbero subire una decurtazione della liquidazione di fine rapporto compresa tra il 3,6% ed il 6,2%.

Tornando alle rendite finanziarie in generale, lo studio evidenzia che le varie riforme succedutesi in questi anni non hanno provveduto a risolvere alcune delle criticità intrinseche alla normativa, quali la doppia tassazione degli utili distribuiti sotto forma di dividendi, il complesso e non sempre equo meccanismo di compensazione tra guadagni e perdite. Si è rilevata anche la complessità dei calcoli di convenienza relativi alle opzioni di affrancamento concesse dal legislatore al momento degli aumenti fiscali. Vi è inoltre l’aspetto relativo alla tassazione di favore concessa ai titoli di stato rispetto ai titoli emessi da banche e imprese, a partire dal 2012. Le famiglie italiane potrebbero consolidare le tendenze riscontrate nel periodo 2011-2013, con la riduzione in misura lieve dell’impiego diretto nei titoli di stato (-1,3%), e un forte incremento di quello indiretto costituito da fondi comuni (+30,7%) e polizze vita (+9,5%), che godono di un’aliquota intermedia determinata dal peso della componente investita nel debito pubblico.

Scarica il Paper di Impresa Lavoro: La tassazione del risparmio in Italia tendenze evolutive ed effetti

Rassegna Stampa

Panorama

Liberoquotidiano.it

La Notizia

Bene QE e Tltro, ora aziende italiane non siano svantaggiate

Redazione Editoriali bce, davide giacalone, euro, europa, impresalavoro, quantitative easing, tltro

Bene Quantitative Easing e Tltro, ora aziende italiane non siano svantaggiate – Videocommento di Davide Giacalone

Cosa serve alle imprese

Redazione », Editoriali impresalavoro, imprese, massimo blasoni, metro

Massimo Blasoni – Metro

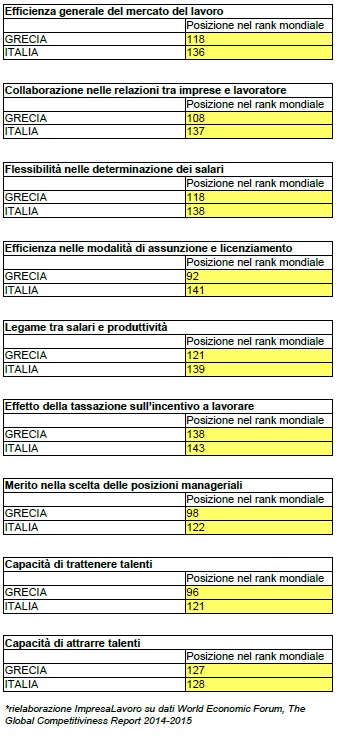

Il nostro Paese decresce dello 0,4% nel 2014, andando peggio di quanto il Governo avesse stimato a inizio anno. Nel frattempo negli Usa la crescita è pari al 5%, un abisso legato sia alle politiche espansive americane che a un problema specifico della nostra economia. L’Italia è l’unico tra i principali Paesi europei ad avere un Pil reale che si è ridotto di dieci punti dall’inizio della crisi. La via d’uscita per il rilancio dell’economia sono le attività imprenditoriali, ma è difficile fare impresa in Italia. Lo studio annuale della Banca Mondiale ci pone agli ultimi posti tra i Paesi in cui è più facile fare affari e il peso complessivo delle imposte sulle imprese sfiora il 65%. Burocrazia, tempi della giustizia, cuneo fiscale: tutto concorre a frenare il rilancio. Concentriamoci su appena due delle tante critiche che si potrebbero muovere al Governo Renzi sul tema aziende.

Continua a leggere su Metro.

Propaganda del governo: unico obbiettivo 24 ore di giornali

Redazione Editoriali davide giacalone, fisco, governo, impresalavoro, propaganda, tasse

Propaganda del governo: unico obbiettivo 24 ore di giornali – Videocommento di Davide Giacalone

Aziende schiacciate dalle tasse

Redazione », Scrivono di noi aziende, doing business 2015, fisco, impresalavoro, imprese, italia oggi, tasse, valerio stroppa

Valerio Stroppa – Italia Oggi

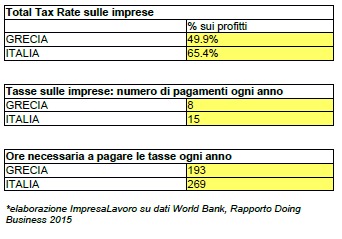

Per ogni 10 euro guadagnati dalle imprese italiane 6,5 euro vanno allo Stato. Il total tax rate per l’anno 2014 si è attestato al 65,4%, con un leggero miglioramento rispetto al 65,8% del 2013. Una pressione fiscale maggiore si ritrova solo in Francia (66,6%), mentre ben più basso risulta il prelievo complessivo in Germania (48,8%), Spagna (58,2%) e Regno Unito (33,7%). Senza considerare ordinamenti di particolare favore verso le imprese come quello della Croazia (tassazione totale al 18,8%) e dell’Irlanda (25,9%). È quanto emerge da un’elaborazione del Centro studi ImpresaLavoro basata sui dati contenuti nel rapporto Doing Business 2015, predisposto ogni anno dalla Banca mondiale. Il tax rate gravante sulle imprese viene calcolato in percentuale sugli utili totali e comprende l’imposta sul reddito (corporate tax), i contributi sociali e previdenziali, le tasse su dividendi e capital gain, nonché le tasse su rifiuti, veicoli e trasporti.

Il Doing Business è impietoso con il Belpaese: nella classifica globale che misura la facilità di fare impresa, al capitolo fisco l’Italia si piazza ultima a livello continentale e 141° nel mondo (su 189 paesi), dietro a paesi quali Sudan, Sierra Leone, Burundi. «Un risultato determinato da un mix micidiale composto da pressione fiscale elevata, sistema complesso e tempi lunghi anche per pagare quanto dovuto allo Stato», spiega una nota di ImpresaLavoro, «al prelievo elevato, infatti, si associa anche un sistema burocratico particolarmente complicato. Tra Ires, Irap, tasse sugli immobili, versamenti Iva e contributi sociali in Italia un imprenditore medio effettua in un anno 15 versamenti al fisco, sei in più di un suo collega tedesco, sette in più di un inglese, di uno spagnolo o di un francese e nove in più di uno svedese».

Ai costi diretti legati al prelievo fiscale si sommano poi gli oneri indiretti, ossia le «ore-uomo» necessarie per adempiere correttamente agli obblighi tributari. Per essere in regola con l’erario, infatti, le aziende italiane impiegano in media 269 ore all’anno. Sotto questo profilo, tuttavia, in Europa sono altri cinque gli stati membri dove le aziende impiegano più tempo: in Portogallo servono 275 ore, in Ungheria 277, in Polonia 286, per salire alle 413 ore della Repubblica Ceca e alle 454 della Bulgaria. Netto però il divario con le altre grandi economie europee: un’azienda tedesca ha bisogno di 218 ore all’anno (51 in meno dell’Italia), una spagnola di 167 ore (102 ore in meno) e una francese 137 ore (132 ore in meno). «Particolare poi la situazione del Regno Unito», prosegue il centro studi, «dove a un sistema fiscale gia leggero in termini quantitativi si accompagna un sistema di pagamento molto semplice. Gli imprenditori inglesi effettuano in un anno una media di otto versamenti al fisco, occupando solo 110 ore del loro tempo, meno della metà di un imprenditore italiano».

I dati del rapporto mondiale indicati nel capitolo «Paying taxes» evidenziano una disparità anche tra l’Italia e il mondo Ocse nel suo insieme. La media della pressione fiscale vigente nei 34 paesi più sviluppati appartenenti all’organizzazione parigina è del 41,3%. Lo scostamento maggiore non si riscontra nella tassazione sugli utili di impresa (19,9% in Italia contro una media Ocse del 16,4%), ma soprattutto in quella gravante sui lavoratori (43,4% contro 23,0%). Le imposte indirette sono in linea con la media Ocse, dove però le ore dedicate ogni anno alla compliance fiscale dalle imprese non supera le 175 (contro le 269 ore italiane).

Un contesto dal quale emerge come, secondo ImpresaLavoro, «l’Italia resta la matrigna d’Europa per quanto riguarda le tasse sulle imprese», anche perché le frequenti modifiche normative e la conseguente incertezza applicativa scoraggia la nascita di nuove iniziative. Temi, questi, sui quali il governo sta cercando di intervenire a più riprese. A cominciare dalle misure introdotte dalla legge di stabilità 2015 (deducibilità ai fini Irap del costo del lavoro, patent box, credito d’imposta ricerca e sviluppo), ma anche con l’intervento sull’abuso del diritto previsto dalla delega fiscale. Il decreto attuativo, però, è stato stoppato dallo stesso esecutivo dopo le polemiche sorte in merito alla norma che avrebbe depenalizzato talune fattispecie di reato tributario. Il dlgs, riveduto e corretto, tornerà sul tavolo di palazzo Chigi il prossimo 20 febbraio.