Banche: in 10 anni triplicata l’esposizione in titoli di Stato. QE inefficace: prestiti a famiglie e imprese in calo del 3%

Nel corso della crisi dell’ultimo decennio le banche italiane hanno visto crescere i propri depositi del 67% per un controvalore di 1.023,4 miliardi di euro, ma di questi solo poco più di un quarto (266,7 miliardi, +19% nel periodo) è servita a finanziare famiglie e imprese mentre una quota ben maggiore è stata utilizzata per triplicare l’esposizione in titoli di Stato (cresciuta di 532,8 miliardi, +202%). Lo rivela una ricerca del Centro studi ImpresaLavoro realizzata su elaborazione dei dati del Sistema europeo delle Banche centrali.

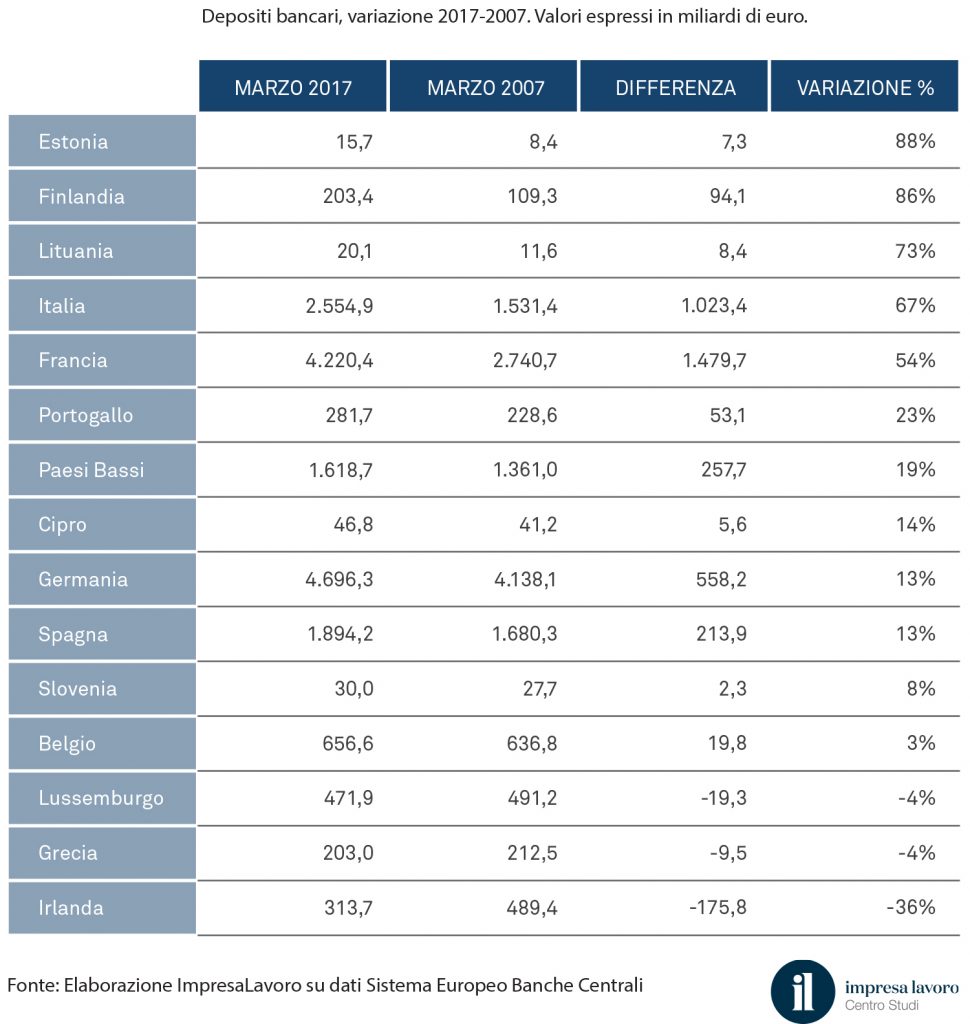

L’Italia si colloca ai primi posti della classifica dei Paesi che nel periodo 2007-2017 hanno visto incrementare maggiormente lo stock dei depositi dei propri istituti bancari: da 1.531,4 a 2.554,9 miliardi di euro, in parte accumulati nei primi anni della crisi e in parte anche dopo l’inizio del Quantitative Easing. Nello stesso periodo i depositi degli istituti francesi sono invece cresciuti del 54% mentre quelli degli istituti tedeschi e spagnoli soltanto del 13%.

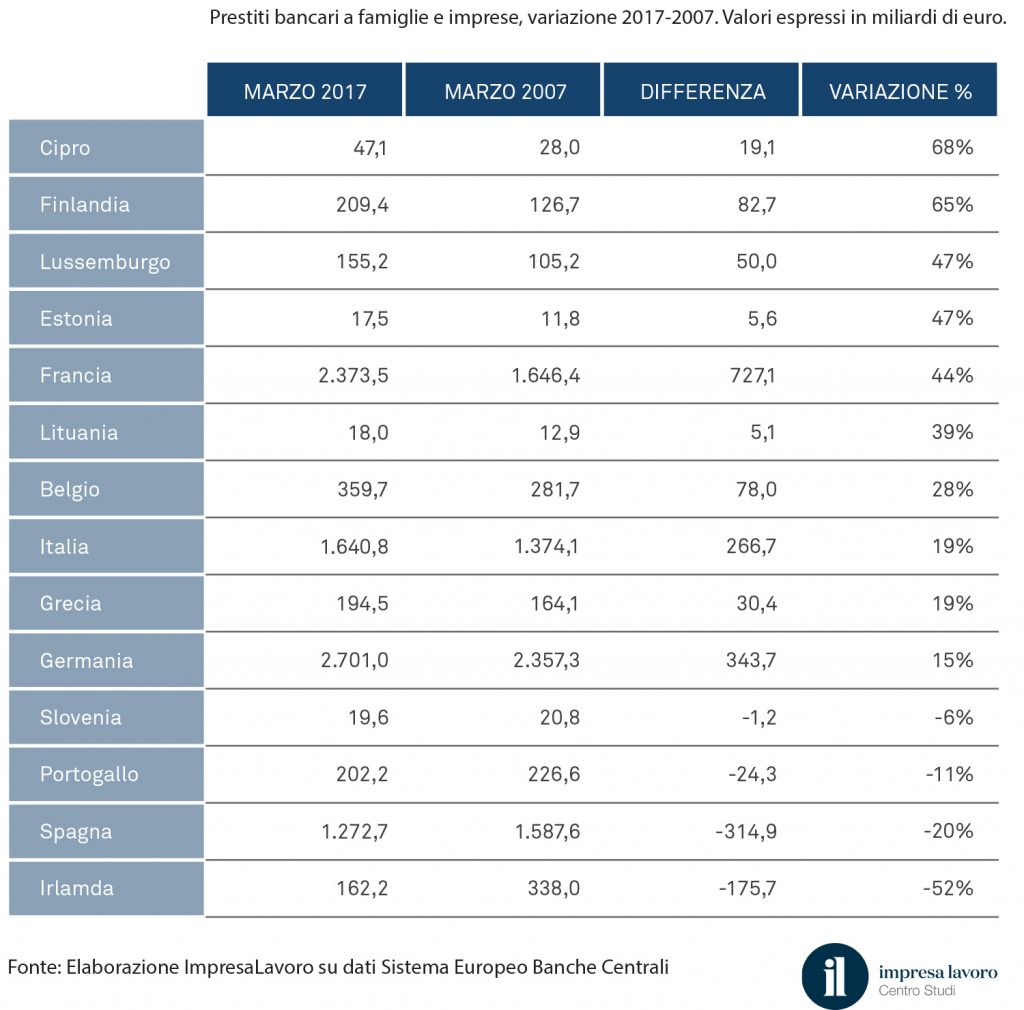

Il discorso cambia per quanto riguarda invece l’impiego di tali risorse per prestiti bancari a famiglie e imprese: in questo caso l’Italia si colloca nella seconda metà della classifica, con una crescita del 19%, pari a +266,7 miliardi. Nello stesso periodo i prestiti bancari sono invece saliti del 28% in Belgio (+78 miliardi), del 44% in Francia (+727,1 miliardi) e addirittura del 65% in Finlandia (+82,7 miliardi).

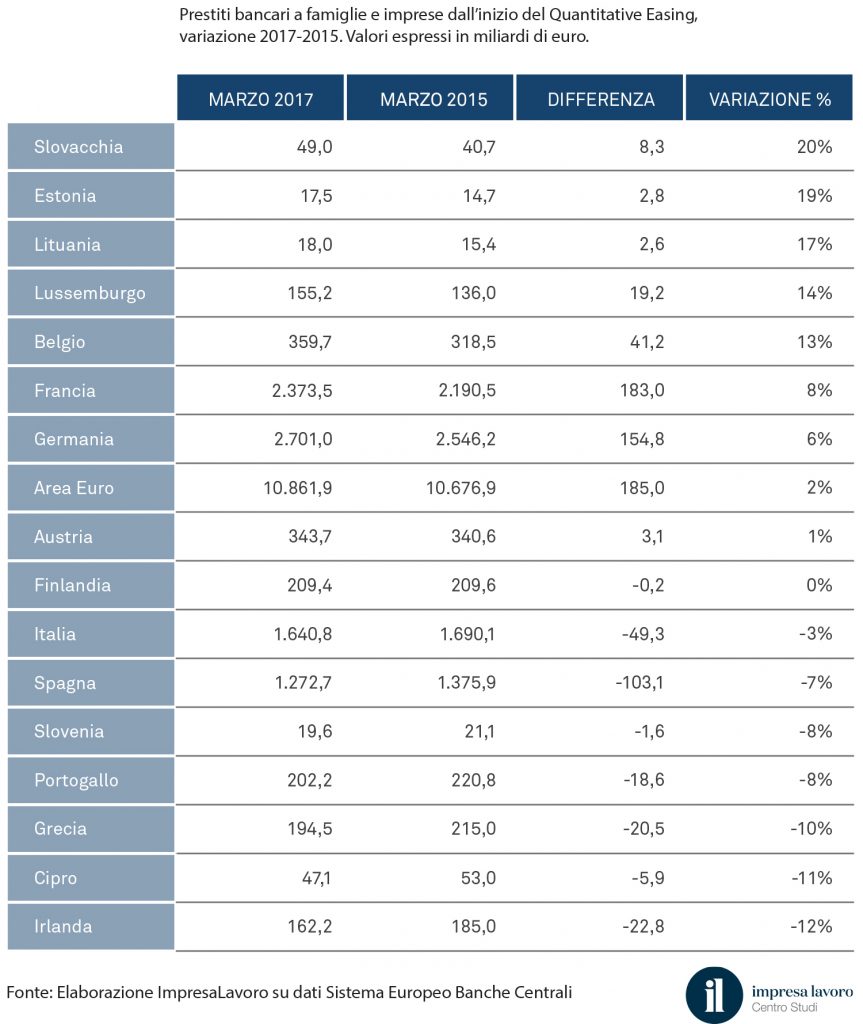

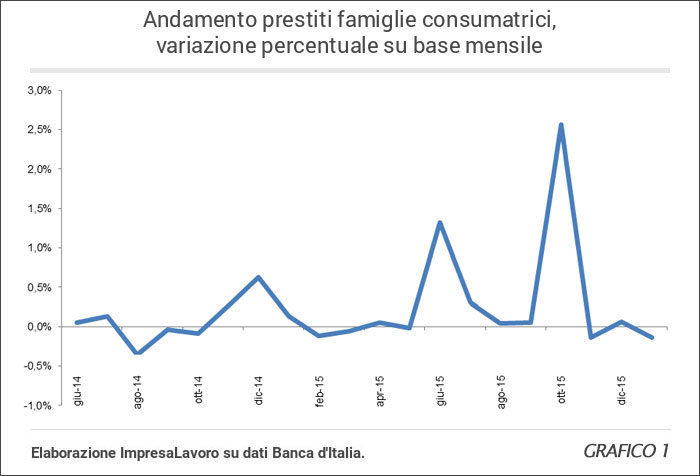

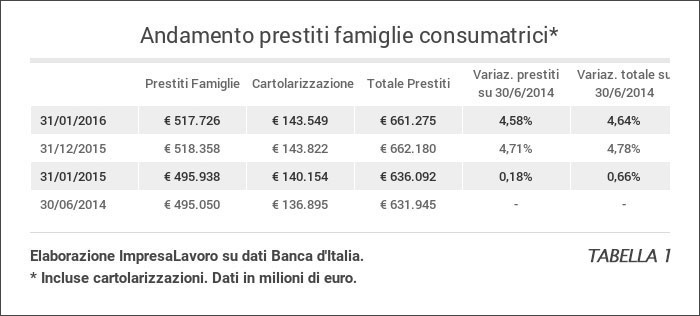

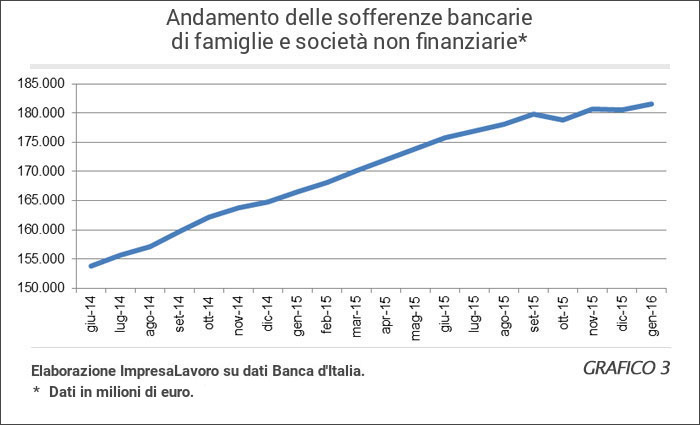

Lo strumento del Quantitative Easing adottato dalla BCE ha invece paradossalmente ristretto l’accesso al credito in Italia: nei suoi primi due anni di applicazione (marzo 2015 – marzo 2017) i prestiti bancari a famiglie e imprese sono infatti diminuiti del 3% (-49,3 miliardi) a fronte di una crescita in gran parte del resto d’Europa: +6% in Germania (pari a 154,8 miliardi), +8% in Francia (pari a 183 miliardi) e +13% in Belgio (pari a 41,2 miliardi).

Ad aumentare negli attivi dei bilanci bancari italiani è stato semmai l’impiego in titoli di Stato e obbligazionari, triplicati nell’ultimo decennio con un aumento di 532,8 miliardi (+202%). Si tratta di una crescita record, senza uguali nell’Eurosistema, a cui si avvicina solamente quelle dei sistemi portoghese (51,4 miliardi, +176%) e spagnolo (266,9 miliardi, +130%).

«Questi dati confermano la radicale trasformazione del modello di business delle nostre banche rispetto ai livelli pre-crisi, al quale è corrisposto un ricorso ben maggiore all’acquisto di titoli di Stato e obbligazionari rispetto agli impieghi a favore di quanti s’impegnano ogni giorno a tenere in piedi i bilanci delle proprie aziende e famiglie» commenta l’imprenditore Massimo Blasoni, presidente del centro studi ImpresaLavoro. «Nemmeno nei mesi del Quantitative Easing – strumento che volge ormai al suo termine e che nelle intenzioni del Presidente BCE Mario Draghi doveva assicurare favorevoli condizioni di finanziamento per famiglie e imprese – si è potuta apprezzare una ripresa dei volumi di credito all’economia reale: da allora questi prestiti sono infatti paradossalmente diminuiti del 3% e al tempo stesso è aumentata invece l’esposizione delle banche italiane al debito pubblico. Un’altra preziosa occasione è andata sprecata».