Basta con le riforme inutili che hanno affossato l’Italia

Renato Brunetta – Il Giornale

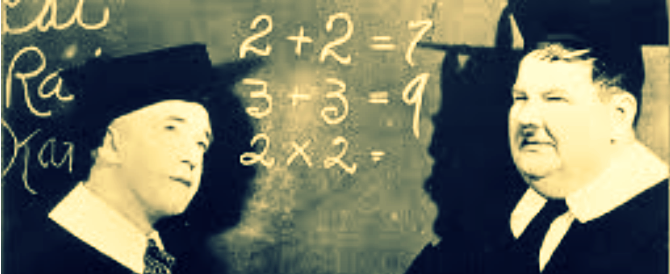

Sarebbe ora di finirla con la retorica delle riforme. Se ne sono fatte, da Monti in poi, più di 40, e l’Italia non è mai stata peggio di così. Quaranta riforme, dunque, che non sono servite a nulla. Quaranta riforme per obbedire all’Europa. Quaranta riforme sotto il ricatto dei mercati, sotto lo sguardo attento e interessato dei giornaloni, dei poteri forti, delle alte istituzioni benedicenti. Quaranta riforme inutili, se non dannose. Quasi sempre controriforme.

“Negli ultimi 18 anni (1996-2013) l’unico periodo in cui l’Italia ha fatto meglio della media Ue è stato il 2009-2010”: governo Berlusconi. Lo scrive, in uno studio di febbraio 2014, scenarieconomici.it, un sito di analisi politica ed economica fondato a marzo 2013 da un gruppo di

ricercatori indipendenti, che, con riferimento a 6 indicatori di finanza pubblica-economia reale (Pil, disoccupazione, produzione industriale, inflazione, deficit, debito), ha messo a confronto le performance dell’Italia rispetto alla media Ue. Quello del senatore a vita, professor Monti è risultato il peggior governo per l’Italia. Seguito subito dopo dall’esecutivo Letta. Anche se non è nuovo, in tutti questi mesi lo studio non è stato ripreso da nessun giornale; nessun opinion maker italiano ne ha mai parlato, tranne poche citazioni del sottoscritto. Allo stesso modo, lo studio non è stato confutato da nessuno. Proprio perché le analisi ivi contenute poggiano su basi solide. Ma in contrasto con i luoghi comuni della sinistra e dei giornaloni dei poteri forti. E per questo da ignorare. Allora perché citiamo questo studio, ancorché non nuovo? Perché ci serve per fare una considerazione.

Se quello di Berlusconi del 2008-2011 è stato il miglior governo dal 1996 a oggi, vuol dire che le riforme fatte in quegli anni erano buone, con impatto positivo sull’economia; mentre le riforme dei governi che si sono succeduti dopo sono state spesso inutili, oppure sbagliate, con effetti nulli, oppure dannose, oppure rimaste inattuate (si pensi a tutti i decreti attuativi arretrati che l’esecutivo non riesce a smaltire), oppure controriforme. Se quello di Monti è stato il peggior governo, quindi, le sue sono state o riforme sbagliate o, peggio ancora, controriforme. Da Monti in poi, l’elenco è lungo: i due provvedimenti Fornero su mercato del lavoro e pensioni, che hanno prodotto, rispettivamente, un milione di disoccupati in più e una spesa per esodati superiore ai risparmi derivanti dall’aumento dell’età pensionabile; il blocco delle riforme Sacconi sulla contrattazione decentrata; il blocco della detassazione dei salari di produttività; il pasticciaccio brutto di Imu prima e Tasi poi con riferimento alla tassazione degli immobili (triplicata tra prima del 2011 e oggi), con grave penalizzazione dei proprietari di case e crisi dell’intero settore edilizio, trainante per l’economia; la controriforma della Pubblica amministrazione; il blocco del processo di digitalizzazione, con la controriforma del “super ministro” Corrado Passera; il blocco dell’applicazione del merito nella Pa e nella scuola; il blocco del processo di privatizzazione e liberalizzazione delle Public utilities, come è avvenuto con il referendum contro la liberalizzazione del settore idrico, voluto e sostenuto dalla sinistra a giugno 2011; fino all’abolizione della norma che cancellava il reato di immigrazione clandestina, con tutto quello che ciò comporta, e che vediamo ogni giorno. E l’elenco potrebbe continuare. Tutte non riforme o controriforme.

Tutte controriforme rispetto a provvedimenti che, proprio grazie al governo Berlusconi, di cui scenarieconomici.it riconosce i meriti, avevano collocato il nostro paese nel mainstream europeo e rispetto ai quali negli anni successivi sono state fatte clamorose marce indietro, a danno dello sviluppo e della crescita dell’economia e della società italiane. Non riforme o controriforme volute da governi (Monti e Letta) non eletti, figli dei poteri forti e del conservatorismo sociale, con la benedizione dell’allora presidente della Commissione europea, José Manuel Barroso, e della tuttora imperante cancelliera tedesca, Angela Merkel. Solo e sempre in chiave antiberlusconiana. Allo stesso modo, oggi Renzi governa senza aver ricevuto un diretto mandato democratico, e senza che il suo programma sia stato validato da una vittoria elettorale alle elezioni politiche. Non riforme o controriforme tutte approvate con decreto Legge, con il consenso plaudente del Colle più alto.

Che le riforme del governo Berlusconi fossero buone lo ha persino detto la Commissione europea quando, per esempio, il 24-25 giugno 2011 espresse il suo giudizio positivo sul Def e sul Piano nazionale delle riforme presentati dal governo Berlusconi, o quando espresse giudizio favorevole su tutti gli altri provvedimenti messi in campo per far fronte alla crisi nell’estate-autunno 2011, fino all’ottima valutazione anche della lettera di impegni che il governo italiano ha inviato ai presidenti di Consiglio e Commissione europea il 26 ottobre 2011, in occasione del Consiglio europeo di quel giorno, anche in risposta alla lettera che la Banca centrale europea aveva inviato al governo italiano il precedente 5 agosto.

Ma la stessa Europa che giudicava buone le riforme Berlusconi-Sacconi sul lavoro, Berlusconi-Gelmini sulla scuola, Berlusconi-Brunetta sulla Pa, Berlusconi-Romani sulle liberalizzazioni, Berlusconi-Matteoli sulle infrastrutture non poteva giudicare altrettanto buone riforme che, dopo pochi mesi, presentate via via da governi diversi, andavano nella direzione opposta. Non basta, dunque, dire riforme: occorre entrare nel merito delle stesse. Proprio per questo, Matteo Renzi dica che la sua riforma fiscale non sarà quella che vorrebbe l’ex ministro Vincenzo Visco, ma che deriverà, invece, dalla completa implementazione, nel più breve tempo possibile, noi abbiamo detto cento giorni, perché mille non li abbiamo, della delega fiscale, che porterà alla riduzione delle tasse, come fortemente voluto dal presidente della Commissione finanze della Camera, Daniele Capezzone. Renzi dica che per il mercato del lavoro non serve l’ennesima controriforma, come vorrebbe l’ex ministro Cesare Damiano, mentre occorre riprendere il processo di decentramento della contrattazione e della detassazione dei salari di produttività, come aveva cominciato a fare l’ex ministro Sacconi, i cui meriti sono stati riconosciuti anche dalla Banca centrale europea, con riferimento all’accordo del 28 giugno 2011 con le principali sigle sindacali e le associazioni industriali, che ha trovato poi la sua definitiva realizzazione nell’articolo 8 della manovra cosiddetta “di agosto” del 2011, nonché il superamento dello Statuto dei lavoratori, con particolare riferimento all’articolo 18, e la totale decontribuzione e detassazione delle nuove assunzioni.

Su questi due punti fondamentali per l’uscita dell’Italia dalla crisi deve finire l’ambiguità del presidente Renzi e le ipocrisie di Bruxelles, che saluta positivamente qualsiasi riforma venga proposta senza entrare nel merito, purché arrivi da governi proni e supini ai suoi diktat. Ma la via delle riforme deve essere tracciata dalla Germania in casa propria: l’enorme surplus delle partite correnti in quel paese fa male all’Europa intera e impedisce agli altri paesi di rispettare le regole. Per questo la reflazione in Germania, attraverso una grande riforma fiscale che aumenti la domanda interna, è il primo passo da compiere per riportare l’Eurozona a crescere. A ciò si aggiunga un grande piano di investimenti in reti tecnologiche, di telecomunicazione, infrastrutturali, di trasporto e di sicurezza. 300 miliardi di euro, quelli proposti dal presidente della Commissione europea, Jean Claude Juncker, che possono aumentare fino a raddoppiarsi se nel programma sarà coinvolta la Banca europea degli investimenti o si utilizzerà, solo per garanzia, l’oro eccedentario delle banche centrali nazionali. Dati i tassi di interesse al minimo storico, decisi dalla Bce di Mario Draghi giovedì scorso, il momento è straordinariamente favorevole per tutti.

New deal europeo, quindi, reflazione in Germania, riforma fiscale e del mercato del lavoro in Italia, eurobond, project bond, joint-ventures pubblico-privato. E soprattutto, basta ipocrisia o ambiguità: Renzi ha continuato la linea Monti e Letta del «decretismo» forsennato, e ne è rimasto vittima. Cambi verso. Chieda alla Germania di reflazionare, chieda che l’impianto miope ed egoista della politica economica europea, che negli anni della crisi ha distrutto l’Europa, cambi, non solo sul piano economico, ma anche su quello geopolitico. La smetta con la retorica delle riforme, un tanto al chilo, e si concentri innanzitutto su 2, semplici: fisco e mercato del lavoro. Ma nella direzione giusta. E in Europa segua il piano Draghi-Juncker: politica monetaria espansiva, riforme, investimenti e flessibilità. Ne beneficerà l’Italia, ne beneficerà l’Europa, ne beneficerà il governo, ne beneficerà Renzi. Con buona pace dei gattopardi.